概述

fixed-income工具,包括loan和bond。loan通常是个人或公司跟金融中介(银行)之间的契约;而bond则更加标准化。

bond的关键feature包括:

- 发行人

- time to maturity

- tenor:the remaining time to到期

- 本金

- 本金也不一定是到期的时候一次付清的;房贷这种就是每次还贷都会还本金

- 利息和支付频率

- 利息支付有variable型的,这样的bond叫做floating-rate notes(FRN);利率由market reference rate(MRR)和利差credit spread组成,其中利差一般是发行时决定的、constant的

- 没有利息的是zero-coupon或者pure discount bond

- 优先级(seniority)

- senior的在破产清算的时候更优先

- junior或subordinated就不如senior

- contingency provisions

收益率表示方法

yield measures:

- current yield (CY)

- yield-to-maturity (YTM),也就是IRR

其中CY等于当期年利息除以当前债券交易价格:

只有满足以下条件才能使投资者得到的回报率等于YTM:

- 发行人没有违约,按期支付了利息和本金

- 投资者持有到到期

- 投资者能够按照YTM把中间的现金流再投资

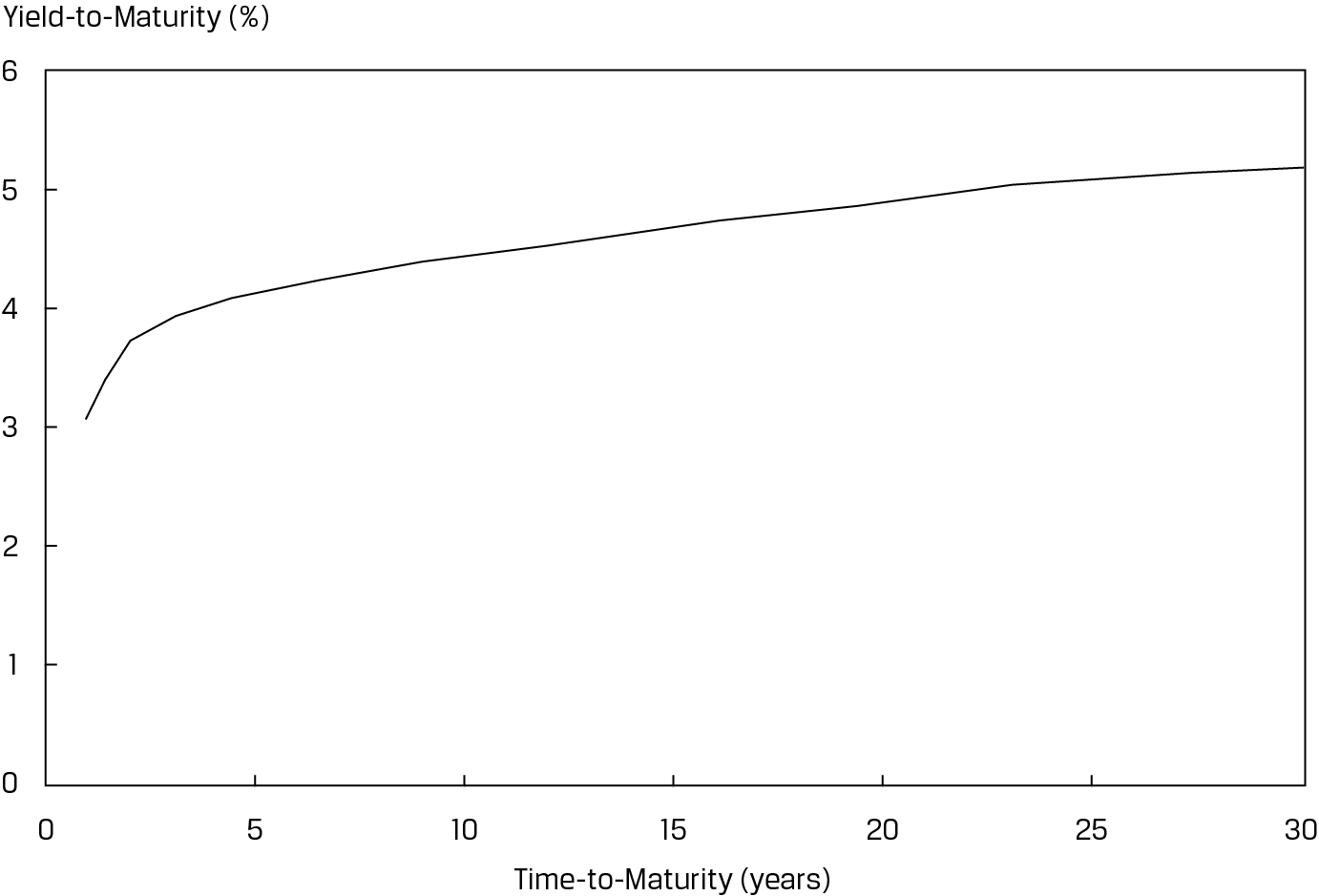

把不同到期日的YTM画成曲线就成了收益率曲线。

契约

债券契约也叫bond indenture,除了包含上面的那些feature之外还会写明:

- 还债资金来源(sources of repayment)

- 发行人对持有人的承诺

- 支持或增强发行人全额还债的其他条款

无担保:unsecured。留置权:lien。抵押:pledge。

如果破产清算,the secured debtholders may receive the value of the designated assets while unsecured debtholders would only receive any funds remaining after this allocation。

Covenants。通常来说债券持有人没有股东那样的投票权来影响公司的行为,但是如果有covenants那就不一样了。

covenants分为:

- Affirmative,发行人要做什么(required to)

- 发行债券所得资金的用途

- 按时发布财务报告

- 如果被收购了,债权人能够以par+premium把债券给回公司

- pari passu clause:这个负债跟其他相同优先级的负债应该得到同等对待

- cross-default clause:如果发行人别的负债违约了,那么这个也可以认为违约了

- negative,发行人不能做什么(prohibited from)

- negative的通常是为了确保发行人有能力支付本金和利息而作出的限制

现金流结构

标准

standard fixed-coupon bond 又叫 bullet bond。

amortized

前面提到的类似房贷这种每个repayment都会偿还本金的,也叫做amortizing debt:

- 相对于bullet bond,这些debt能给投资者更高的near-term cash flows

- 风险逐渐降低:因为剩余本金不断减少

- 风险也会提高:因为需要把更高的near-term cash flows按照现在的市场利率再投资

amortizing debt也分几种方式:

- fully越往后,每期payment里利息占比越低、本金占比越高

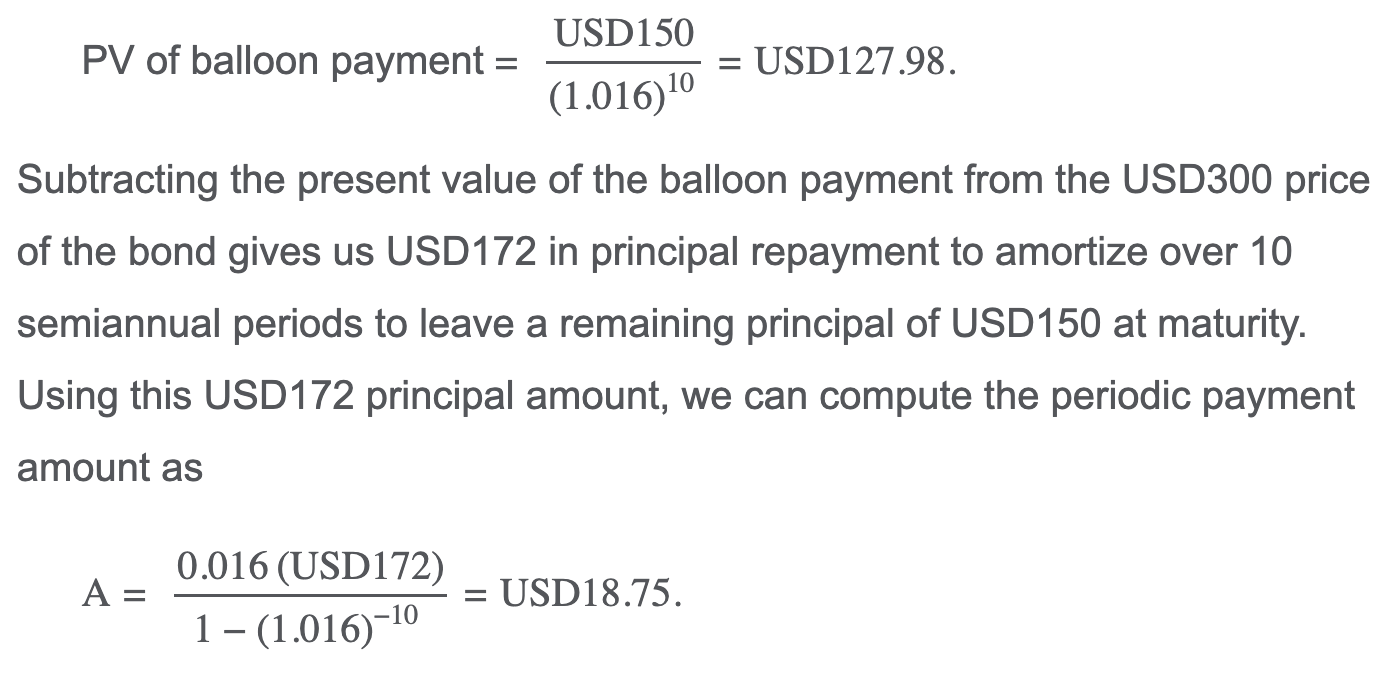

- partially是固定每期还的本金的比例,而且最后一期还的本金另外规定(ballon payment)

- sinking funds(政府和公司发行人会用)

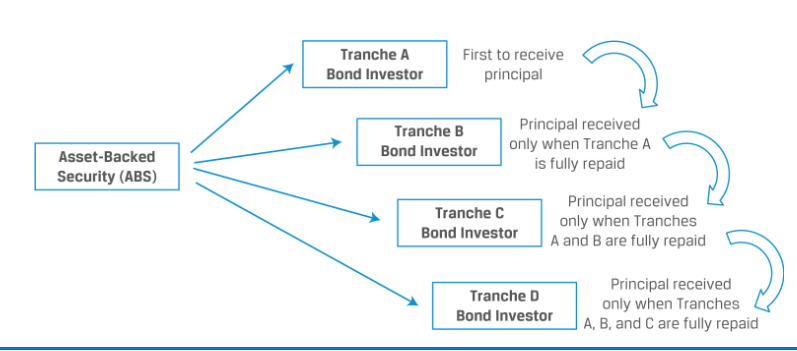

- waterfall structure(ABS和MBS会用)

fully的每期还款额计算:

其中,r和N需要做转换,比如半年付息,那r是年利率就得除以2,N就得乘以2。

但是对于计算器,只需要设定P/Y,然后r照样输年利率,N还是得按实际调。

每期的本金和利息额(r需要按照实际转换):

- 每期的付款额都是一样的

- 第一期的利息占了 $ 剩余本金 \times r $

- 第一期的本金偿还 $ payment-利息 $

- 第一期结束时剩余本金 $ 本金-本金偿还 $

- 重复这个过程

partial,比如本金是300,约定一半是到期日给(balloon),一半在5年里amortize(利率3.2,半年付息):

- 算balloon的PV: $ 150/(1+1.6\%)^{10} = 127.98 $

- 从300中扣掉balloon的PV,然后用fully的方式算每期付款额、利息、本金偿还等

sinking funds:每过一段时间(不固定)在存托(escrow)账户中存钱,以便按照bond发行的时候约定的条款在未来提前retire the bond。也能够降低信用风险,因为剩余本金随时间减少。

waterfall,比如MBS由于是由很多个单独的抵押贷款组成的,它们产生repayment的时间不同,所以可以让最senior的tranche先收钱,收满了再给下一个tranche。

可变利息

即使采用了可变利率(MRR+bp那种),投资者依然会面临信用风险——如果发行人信用风险提高,那么利差会提高,即使已发行的bond或loan没办法改利差,也会导致它们的price降低。

不是MRR+bp的,还有:

- 基于日期的:step-up bonds(在特定日期提高特定点数)

- 基于事件的(比如信用等级降低):leveraged loans、credit-linked notes

payment-in-kind(PIK)条款:以增加剩余本金的形式(而不是付现金)来偿还利息。

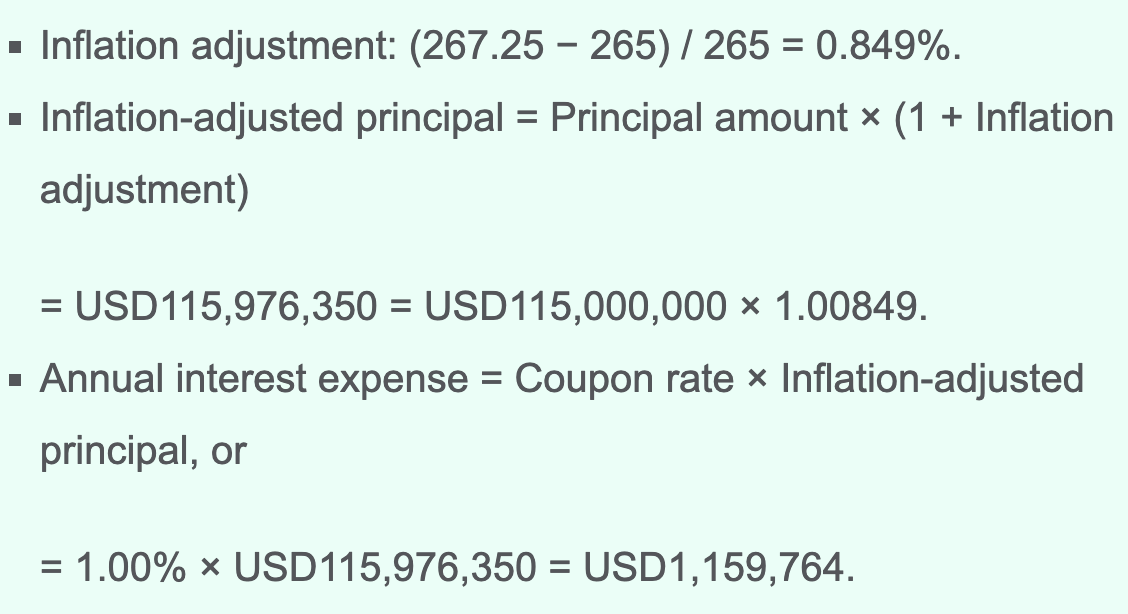

index-linked;最常见的是inflation-linked,链接到CPI的。多数inflation-linked的都是政府发行的,比如美国的TIPS:

- 根据CPI计算inflation adjustment

- 计算通胀调整后的本金:$ 本金\times(1+\text{inflation adjustment}) $

- 根据新的本金和约定的利率计算payment

- capital-indexed bond例如TIPS,保护的是本金的real价值

- interest-indexed bonds例如FRN,保护的是利息的real价值

zero-coupon

有的金融中介把主权债券的利息或本金payment拆成zero-coupon来卖。对于固定的未来obligation也很有用。因为没有中间的现金流,所以投资者不会面临要按照YTM来再投资的风险。

deferred

Deferred coupon bond是开头几个周期不付利息,后面的周期支付更高利息。通常也会discount出售。

contingency provision

最常见的有三种:

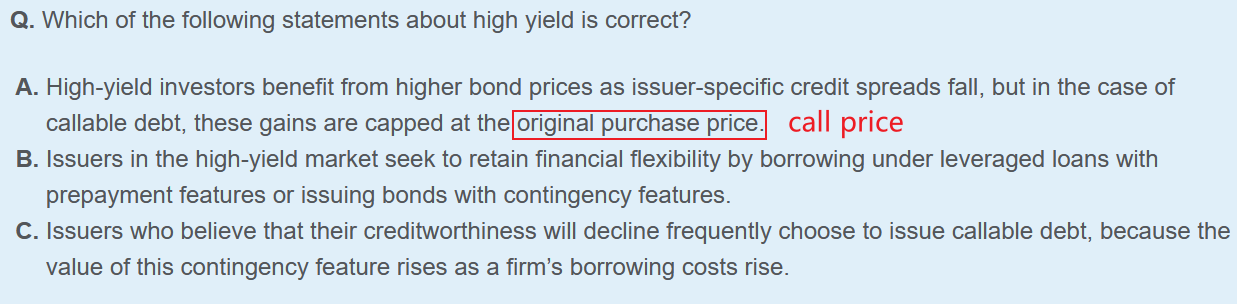

- callable

- putable

- convertible

Call一般会设定call protection period(不能call的时间)。如果YTM高于票面利率,那就不太可能call(把YTM看成再融资成本)。另外,fixed-price会限制债券价格的上升(上限就是call price)。

convertible的YTM通常比putable的还低;转换比率的计算:

可转换权的价值的计算:

如果股价远低于转换价,可转债的价格就跟标准的不可转换债变化更相似;如果远高于转换价,则跟转换权的价值变化更相似。

不常见的

warrant(认股权证)。

contingent convertible bonds (CoCos),跟可转债不同,是“如果股价低于某个水平则强制转换成普通股”。银行可能发行这样的债券来保持core Tier 1 capital ratio。

法律、法规、税

Eurobond,在任何单一国家的管辖范围之外发行,通常是无担保的,并且可以以任何货币计价,包括发行人的本国货币。它们通常由来自不同司法管辖区的一组金融中介机构承销,主要出售给欧洲、中东和亚洲的投资者。以美元计价的欧洲债券在发行时不能出售给美国投资者

global bonds是同时在欧洲债券市场和至少一个国内债券市场发售的债券。

international bonds是指foreign bonds, Eurobonds, and global bonds。

债券的计价货币对其价格的影响比债券在哪发行和交易的影响更大。

OID:original issue discount。对于zero-coupon来说。如果有OID tax provision,那么OID会在期间每年进行确认,到期时没有gain or loss;否则就是期间没有确认,到期时一次性确认。

市场概况

债券指数与equity指数有以下三个不同:

- 包含的债券数量多

- turnover高,一般一个月rebalance一次

- 根据market value of debt outstanding来加权

一二级市场

第一次在一级市场的发行人叫debut issuer。在一级市场发债通常是为了把private负债(比如银行贷款)用public负债替换。

reopening:用一个与票面价显著不同的价格increase一个现有bond的规模。

无担保的投资级债券通常发行得比较快(一天之内就能完成流程),而且中介更可能包销;有担保的非投资级债券则更慢,因为投资者需要去了解具体的条款和还款来源,而且中介更可能只负责broker。

二级市场通常是quote-driven或OTC市场。bid-ask差价是流动性的指标,越小说明越流动;正常来说发行时间越久流动性越差,除非信用质量下降才会突然流动性增加。

被认为快要破产的发行人的bond叫做distressed debt。

For 公司

非金融机构的短期融资:

- uncommitted银行信贷额度(bank lines of credit)

- committed银行信贷额度

- revolving credit agreement,循环信贷,revolver

uncommitted银行信贷额度:最高的本金数量是credit line,先前规定了最大的maturity,利率是MRR+bp。使用之前通常需要在银行存有某个最低限额的存款;虽然最不可靠,但是最灵活、成本最低。

committed的因为有正式的协议(formal written agreement),所以更加可靠,但是也要求银行自己要投入更多capital(而不是像uncommitted一样用储户的存款就行);如果借款人规模比较大,可能会成立银团(syndicate)。未使用的committed有时候会作为其他融资形式的backup credit。虽然可靠,但是面临续签风险;而且需要缴纳commitment fee。

uncommitted和committed都是unsecured的。

revolver是最可靠的,但是更像bond了,会有covenants。

抵押的:

- 抵押贷款(secured loans)

- 应收账款融资

- 普通的应收账款融资,公司自己依然负责收回应收

- factoring arrangement,公司把收钱的事交给了lender

基于证券的:

- commercial paper:短期,无担保,通常3个月以内

- 用来给working captial融资

- 用来做bridge financing(在正式的长期融资搞定之前用来顶住)

- 通常借新还旧(rollover),而roll不动的风险通常由“committed银行信贷额度”中未使用的部分来backup(称为Liquidity enhancement)

- 在international市场上发行的叫做Eurocommercial paper

金融机构的短期融资来源(除了上述那些):

- 存款

- 活期存款 demand deposit

- 储蓄存款 saving deposit

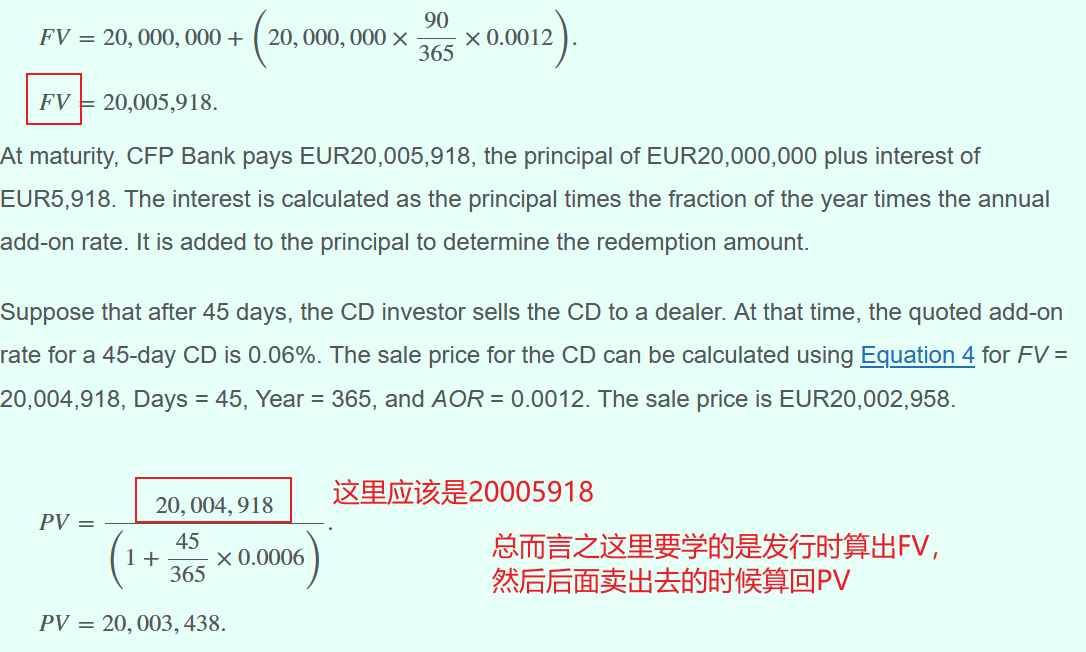

- certificate of deposit(CD)是确定期限和利率的存款,通常一年内到期,到期才支付利息

- non-negotiable不能转让;存款人提前收回会有penalty

- negotiable可以转让

- certificate of deposit(CD)是确定期限和利率的存款,通常一年内到期,到期才支付利息

- 银行间市场

- 准备金交易的市场是central bank funds market;交易的利率是central bank funds rate

- 如果借不到,只能向央行借,叫做discount window lending

- 商业票据,但是有担保的:asset-backed commercial paper

- 成立一个SPE,把贷款等资产给它,银行获得现金;然后银行给SPE提供backup credit line,由SPE发行ABCP给投资者

回购

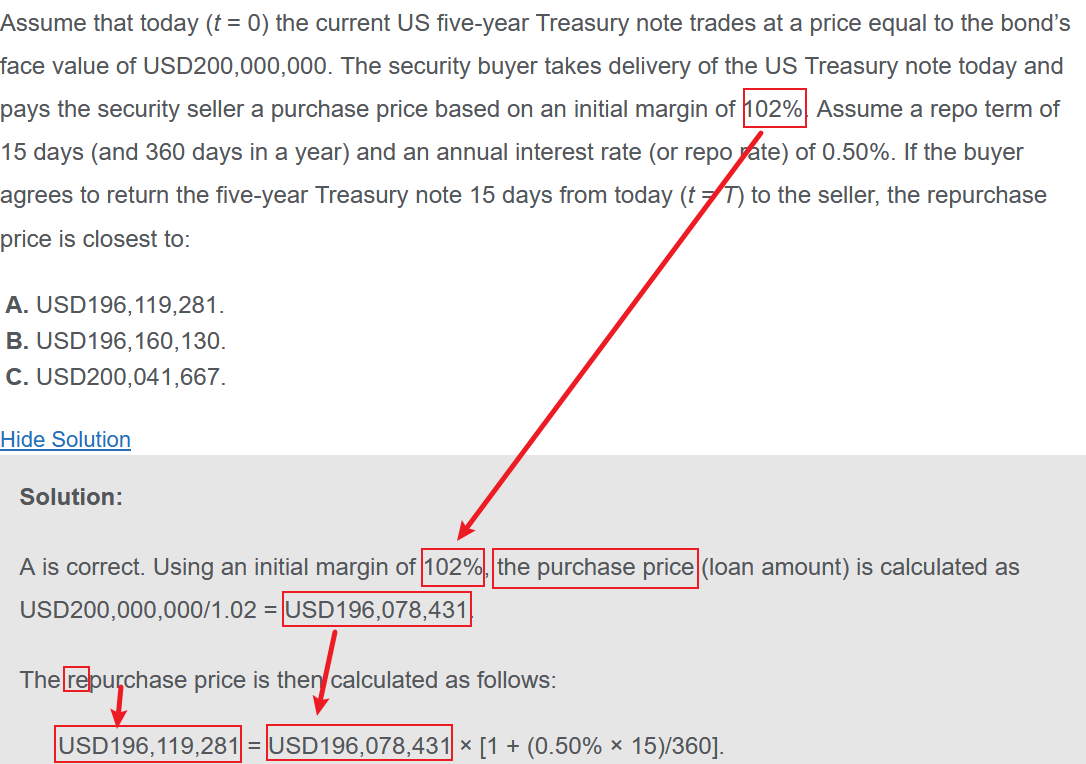

repurchase;repo指repurchase agreements。

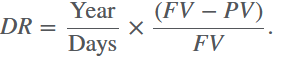

repo rate是年化利率,年是360天:

repo抵押的证券不一定指特定的某个,可能是一组,这种叫general collateral repo,对应的是general collateral repo rate。

澄清:

- repurchase price是再回购价格

- purchase price是支付给borrower的现金(loan amount)

为了防止违约,可能会提供的抵押品价值比得到的现金还多,比率叫做initial margin(purchase price就是收到的现金):

100% initial margin是完全抵押贷款;更高的margin叫做haircut,指得到的现金与给出的证券价值之间的差值相对于证券价值cut了多少:

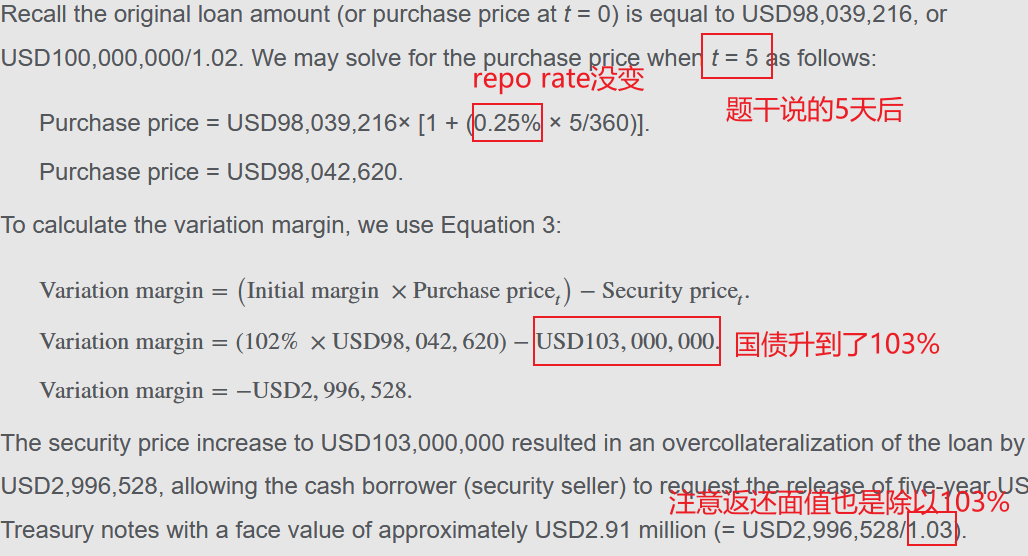

为了避免抵押品价格变动带来的风险,repo会允许lender要求更多抵押品(或返还抵押品),这时的payment叫做variation margin:

比如:

关于margin和其他条款,通常各参与方是在master repurchase agreement里面达成一致的(规范的是所有参与方)。

目的

- 给持有某个证券融资

- 比如有人给银行卖了一个bond,但是银行之后是准备卖掉的;又不想现金被占用,那就做个repo

- 赚一些短期的钱

- 控制货币量(央行)

- 做空证券

- 对冲基金,在repo交易里收到bond之后立刻在市场里卖掉;repo到期时从市场上买回来,再交给对方

- 一般是看空;如果空头头寸收益超过了repo rate,就会有正return

- 由于交易对象是特定的证券,所以使用的是special repo rate;有可能repo rate是负的,此时是要向borrower付利息

回购利率影响因素与风险

回购利率影响因素:

- 货币市场利率

- 抵押品质量

- 回购期长度

- 抵押品独特性:对这个抵押品的demand越高,repo rate越低

- 抵押品交付:抵押不足甚至没有抵押品,repo rate就高

回购的风险:

- 违约风险

- 抵押品风险:抵押品的违约情况应该与对手方的违约是无关联的

- Margining风险

- 法律风险:能不能执行权利

- Netting and settlement风险:解决回购合约参与者抵消或净付非违约方义务并在交易结算中占有抵押品或现金的能力

通常有第三方参与交易,叫做triparty repo。

For 政府

财政政策决定主权债务的level;政府债务管理(government debt management)决定主权债务构成(composition)。

短期的叫做Treasury bills;中期notes,长期bonds。

repo和衍生品交易的抵押品通常(most common)是longer-term的政府债券,因为流动性和安全性高(注意不是higher,只是high)。

发行和交易

通常由财政部这种角色用公开拍卖的方式发行。

投标人:

- competitive:指定价格和数量;如果拍卖定价超过指定价,就买不到

- non-competitive:接受拍卖定价

按出价高低排序,发满为止;single price:最终填满发行量的最高rate就是大家得到的rate,所有能够买到的都是同一价、同一rate;multi-price(按各自出价给)。

前面提到的primary dealers,在发债的时候是必须以competitive的身份参加所有的拍卖的。

发行之后的交易就去到OTC市场交易了。最近发行的叫on-the-run,以前的叫off-the-run。

与公司负债最大的不同是,主权债务的投资者通常有非经济目的(non-economic)。比如央行为了货币政策来持有。

- general obligation bonds (GO bonds)为了非特定目的、以本地税收现金流为还款来源的债券。

- revenue bonds,为了特定项目、以该项目的收入为还款来源的债券

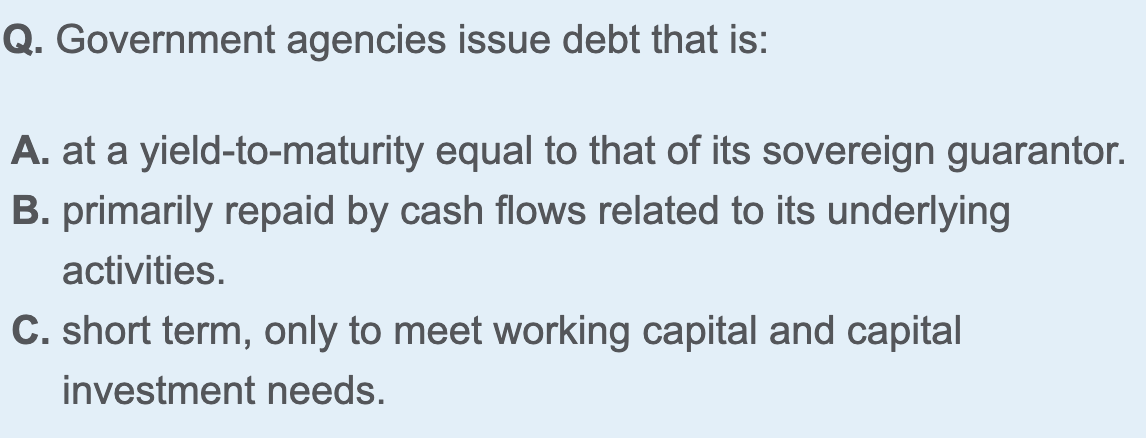

政府agencies发行债券能够以near而不是equal to主权发行人的YTM发行;记忆的例子是香港机场发展局:

定价

发行时或利息支付日定价就是简单的计算PV。

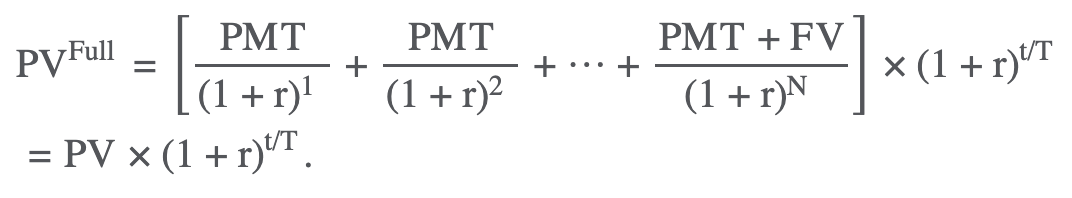

如果在利息支付日之间进行定价,那么:

clean price、quoted price指flat PV,是dealer的报价。在交易settle的时候,flat PV加上AI是seller收到的总价格。

AI只是形式上的,因为最终在付息日收到整笔利息的还是buyer。AI是不受市场利率变化影响的,只有flat受影响。

AI的计算方式:T是付息日之间的时间;t是当前距上次付息已经经过的时间:

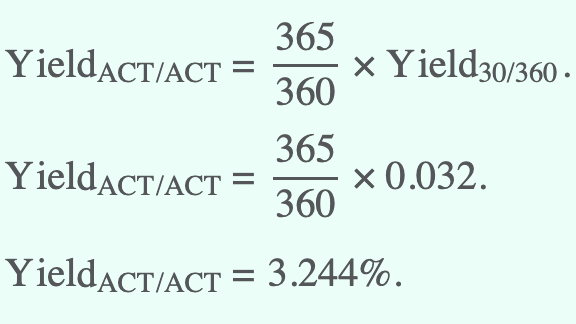

时间有两种算法:

- 30/360,一个月是30天,一年是360

- actual/actual

然后总的定价就是:

影响价格的因素

- coupon 效应

- 期限效应:longer的债券受市场利率变化影响更大

- 只对于low-coupon(不包括zero)、at discount的债券可能不生效

- constant yield-price trajectory:越临近到期,价格越靠近par

- Convexity效应

- 同样的YTM变化(比如4%),下降带来的价格上升的百分比比上升带来的价格下降的百分比大

- 随着到期日临近,会变得不那么凸

coupon 效应:同样期限的债券,利息越小,到期时的本金占总现金流的比例越高,市场利率变化导致的债券价格波动幅度越大。

注意这里的interest rate risk指的是市场利率。

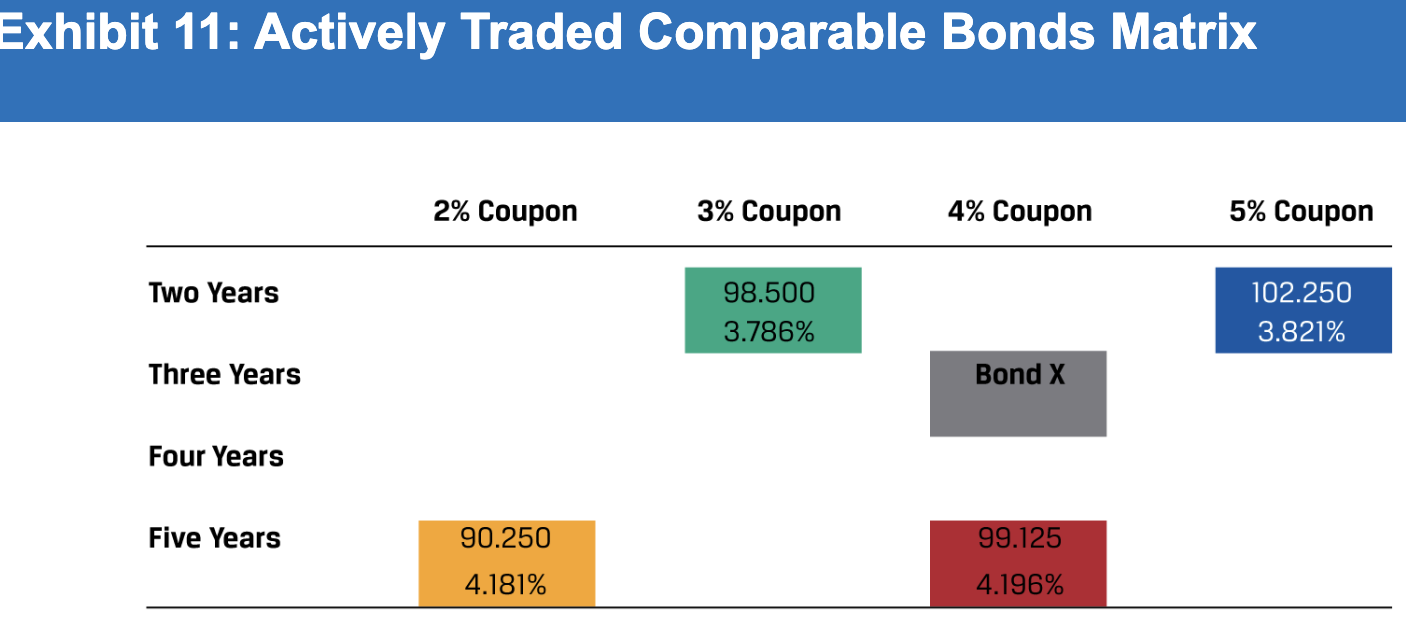

可以硬算,但是正确的方法是:票面利率是3%,市场利率是2.75%,所以溢价。

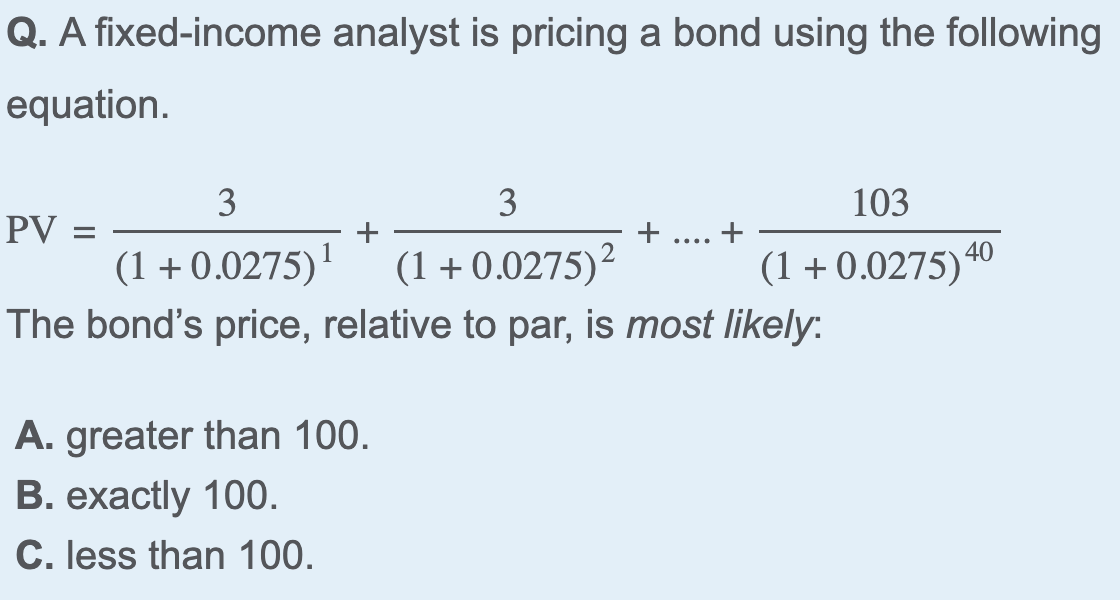

矩阵定价

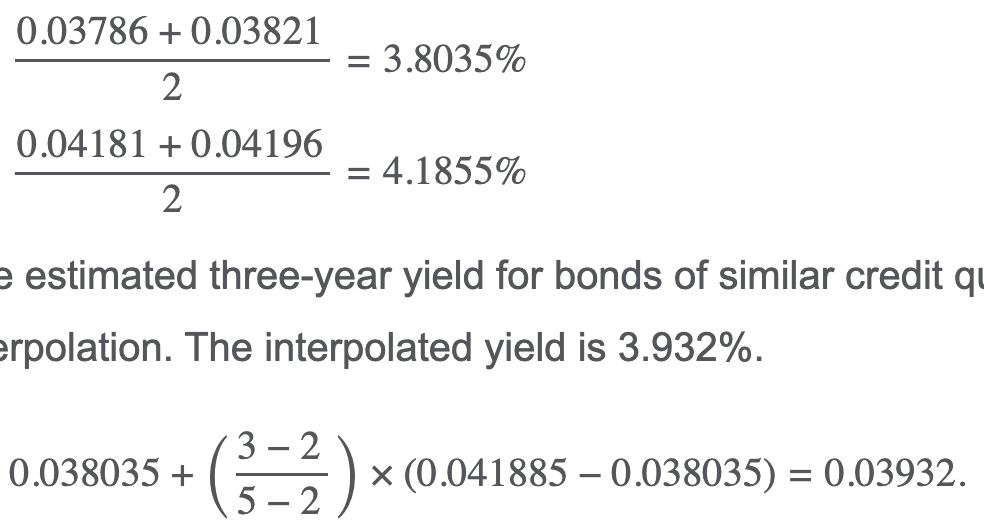

将差不多期限、票面利率、信用等级的拿来定价:

- 确定活跃交易的相似债券

- 计算这些债券的YTM,以及对于每个期限的平均YTM

- 线性插值,得到与需要定价的债券的期限相同的YTM

- 以这个YTM进行discount定价

差值时的算法是: $ 2年的平均YTM+\frac{3年-2年}{5年-2年}\times\text{5年的平均YTM} $ ,因为目标是3年的,所以分子是3-2,分母是5-2

差值时的算法是: $ 2年的平均YTM+\frac{3年-2年}{5年-2年}\times\text{5年的平均YTM} $ ,因为目标是3年的,所以分子是3-2,分母是5-2

另一种要求算的是spread over benchmark。比如:给出同一个发行人tenor是4年的YTM;给出3年和5年的政府债的YTM;那就用3年和5年的政府债简单平均算出4年的政府债YTM,就可以得到spread了。

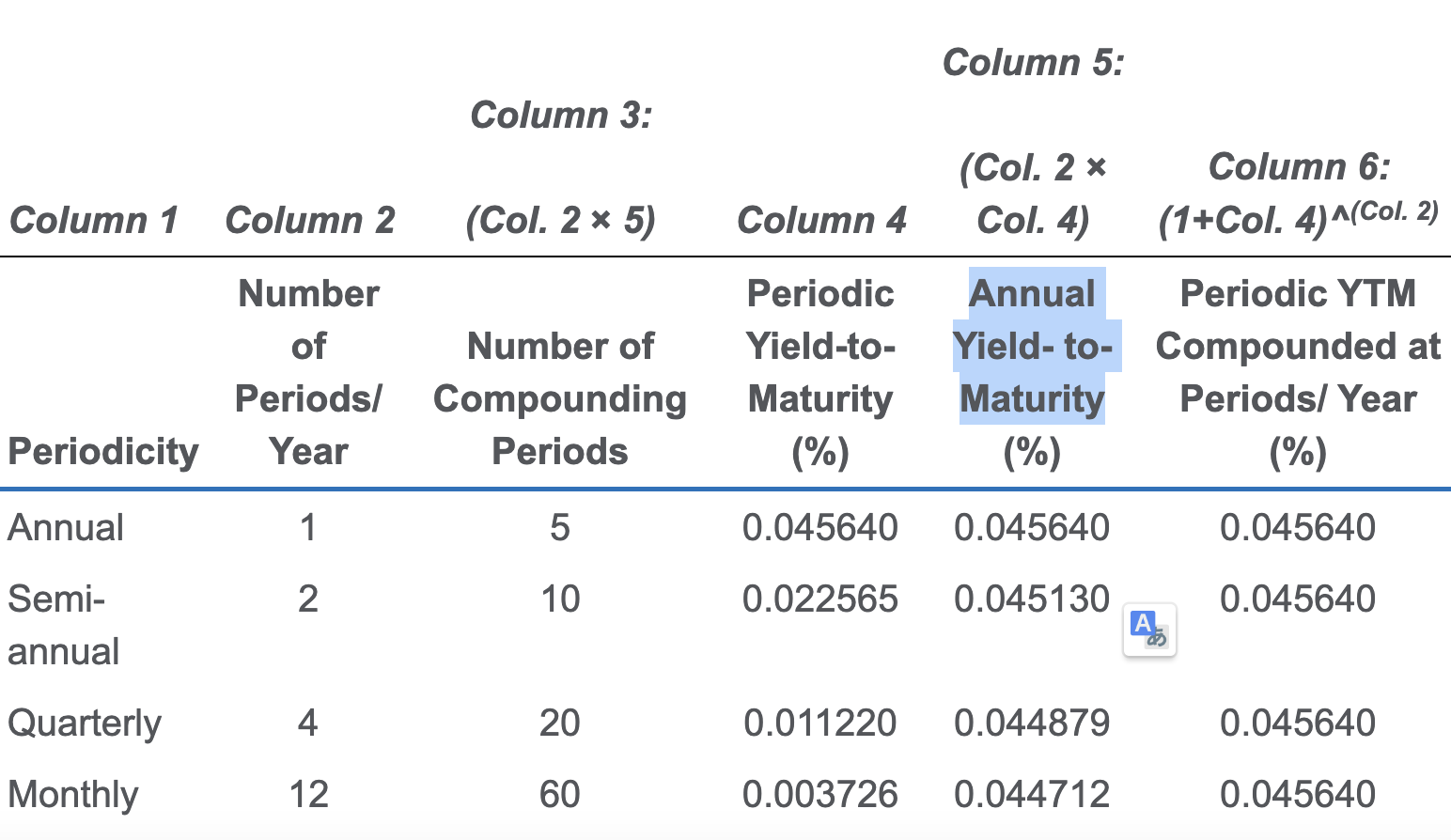

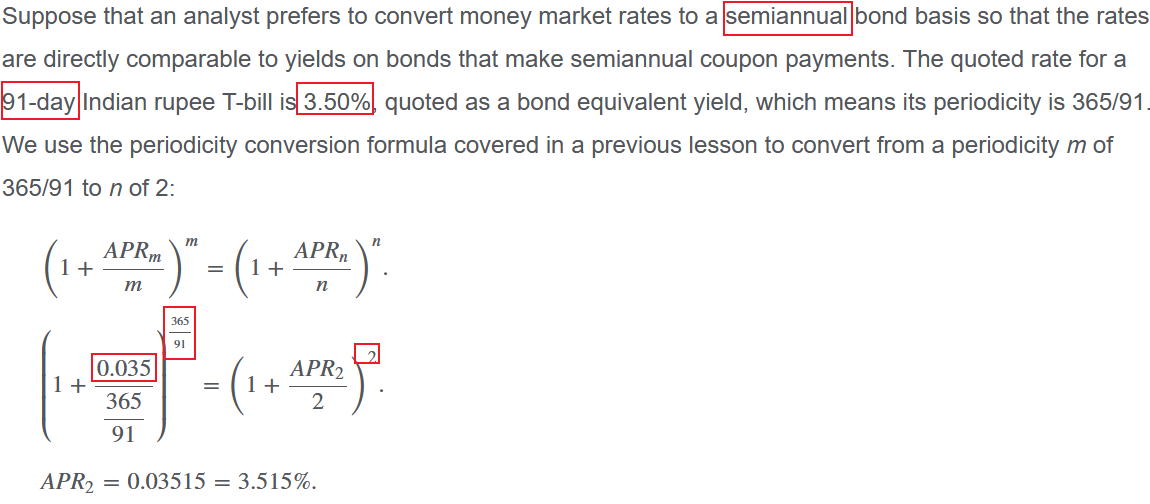

periodicity和年化利率

半年付一次,periodicity就是2;一季度一次,就是4。

periodicity是2的年化利率叫做semiannual bond basis yield或semiannual bond equivalent yield;注意semiannual bond basis yield等于yield per semiannual period乘以2,两个是不同的。

对于zero-coupon来讲,无论periodicity是多少,effective annual rate都是一样的;但是如果是说annual YTM,由于是period YTM直接乘以periodicity,所以是不同的:

periodicity conversion:

以更低rate更频繁地compound=以更高rate更不频繁地compound。

对比spread时需要把peridicity转换成同一个才行。

其他measure

current yield:年利息除以flat price

street convention:假设payment无论是不是周末或节假日都按照计划日期支付

true yield:考虑实际的支付日期。

公司的通常用30/360;政府的通常用actual/actual;将公司的变成用actual的就成了 government equivalent yield。

simple yield:利息payment之和+(gain or loss的直线摊销部分),再除以flat price。

如果有embedded option:

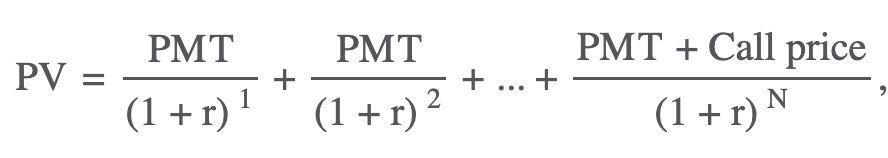

yield-to-call:比如call option,那么首先要确定是以什么时候来算,以call的时候的call price来确定最后一项的N和Call price:

根据不同的call price算出来的一堆yield-to-call之后,最差的那个就叫yield-to-worst。

option-adjusted price:用期权定价模型来确定option的价格,再加到flat上。用这个price就可以算出来option-adjusted yield。

注意yield-to-call要按照最保守的来算:比如“2 Years after settlement”就要按照第2年开头就call了,所以周期只有1年。

利差

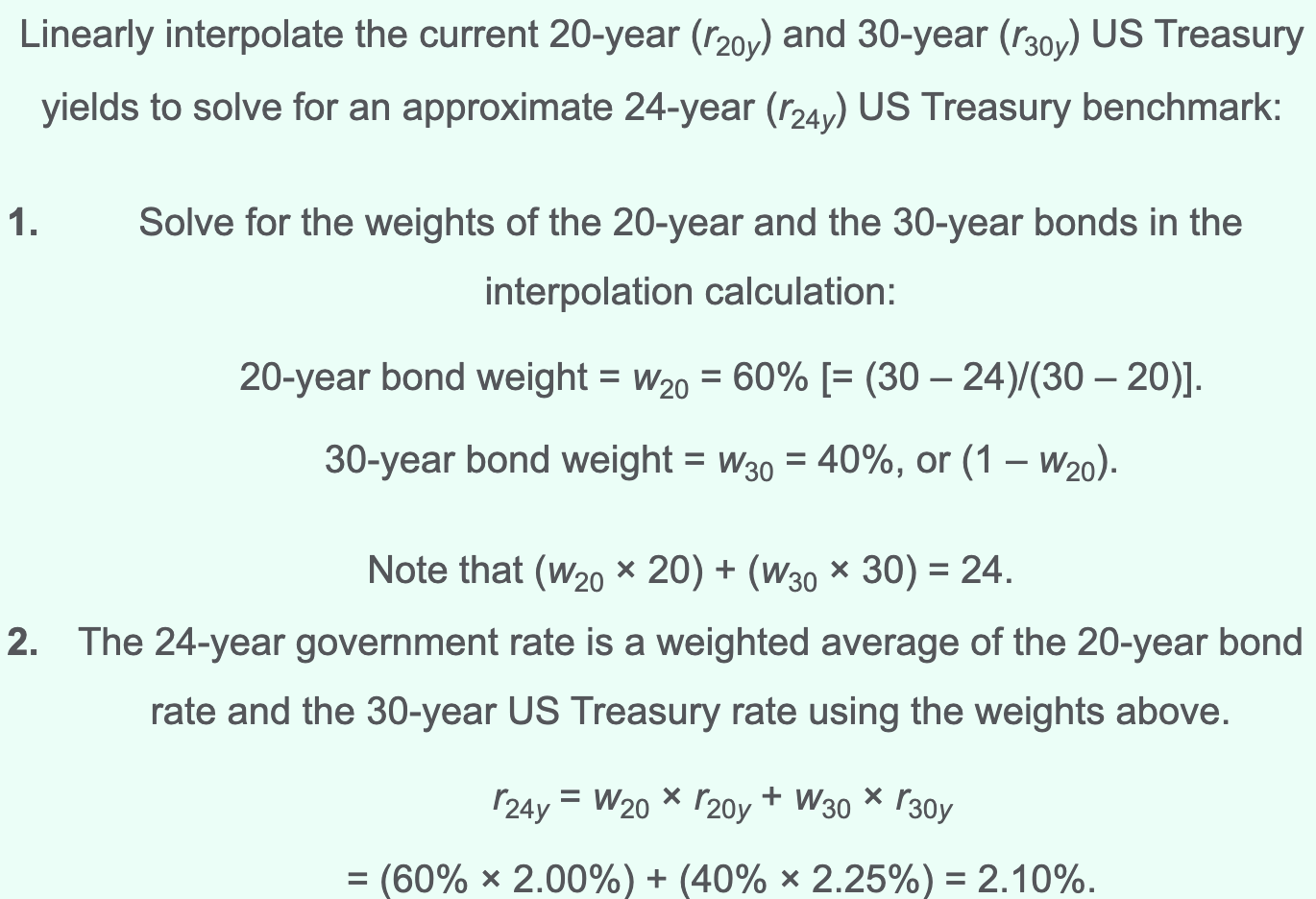

G-spread:与政府债券收益率相比的利差。如果没有这个maturity的政府债券,就要插值了:

- 计算这个bond的YTM

- 找到夹住这个tenor的政府债券收益率和年限;计算现在这个tenor对应的前后两个年限的权重,然后把两个收益率加权得到benchmark

- 比如tenor是24,国债是20和30,那么20的收益率占比 $ (30-24)/(30-20)=40\% $, 30的占比60%;注意20的占比是用30减而不是20减

- 得到G-spread

I-spread:与standard swap rate对比。是使用欧元利率掉期作为基准的欧元计价公司债券定价和报价的常见做法。

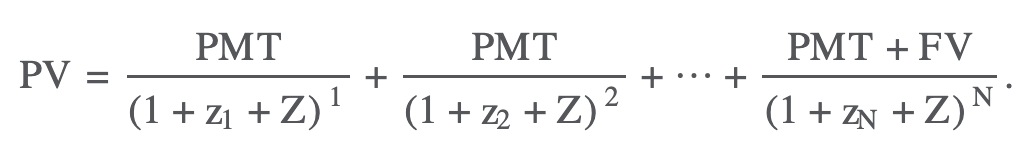

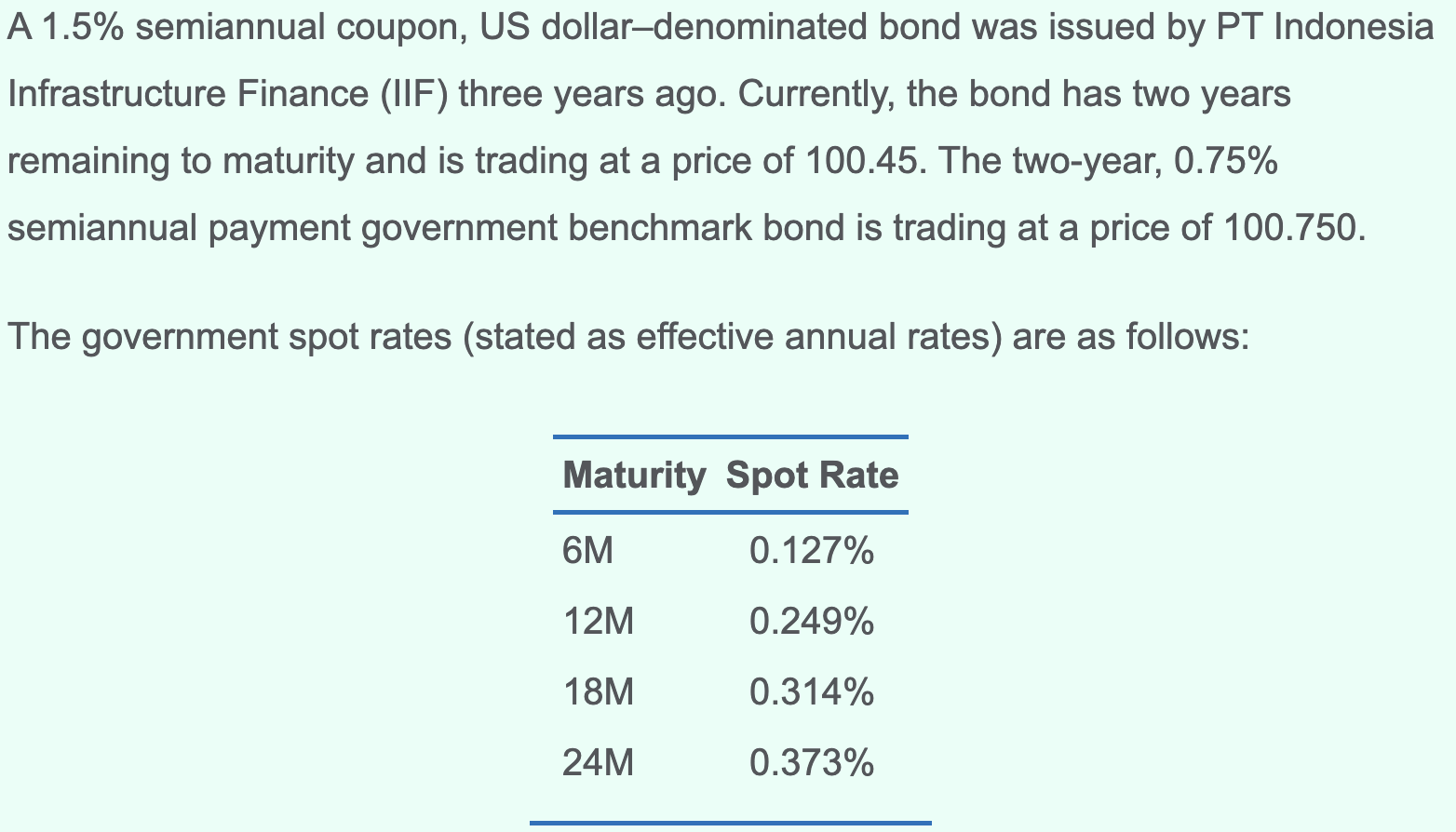

Z-spread,zero-volatility spread,calculate a constant yield spread over a government (or interest rate swap) spot curve, or series of yields. 在计算PV的折现中,每期折现的分母都是benchmark yield加上Z-spread:

option-adjusted spread (OAS):option的价值是以bp每年来表示的;OAS=Z-spread减去option的价值:

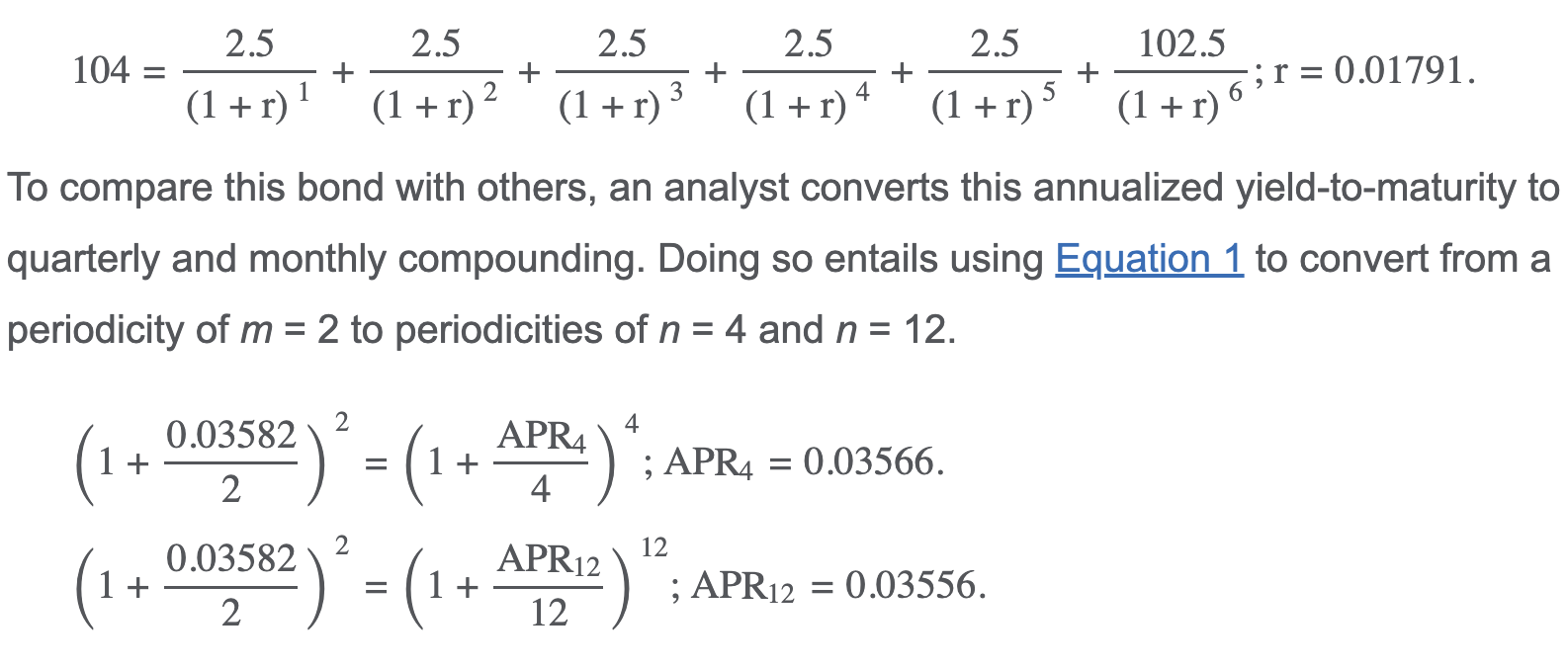

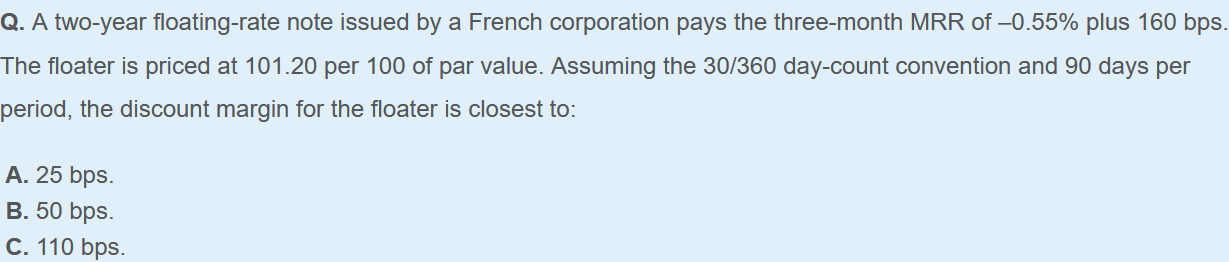

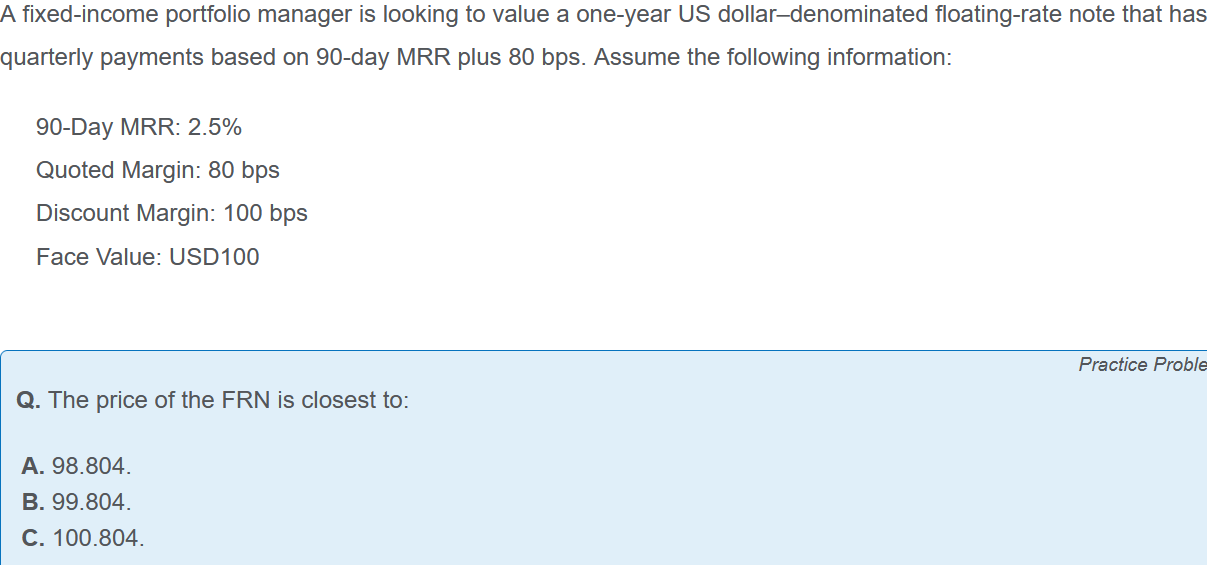

浮动利率工具的收益率和利差

MRR在period开始的时候确定,payment在period结束的时候支付(从而应用新的利率值)。和fixed不同,天数是 actual/360 或 actual/365。

MRR+利差 中的利差叫做quoted margin。如果信用特别好,甚至会有负的。

在coupon支付间隔中如果MRR有变化,也会导致flat出现premium和discount。长期的溢价和折价是由于发行人的credit risk变化导致的required margin与quoted margin不同导致的。

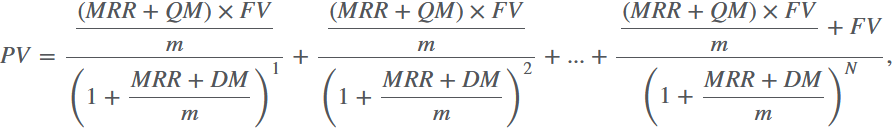

简化的FRN定价模型:

DM是required margin。

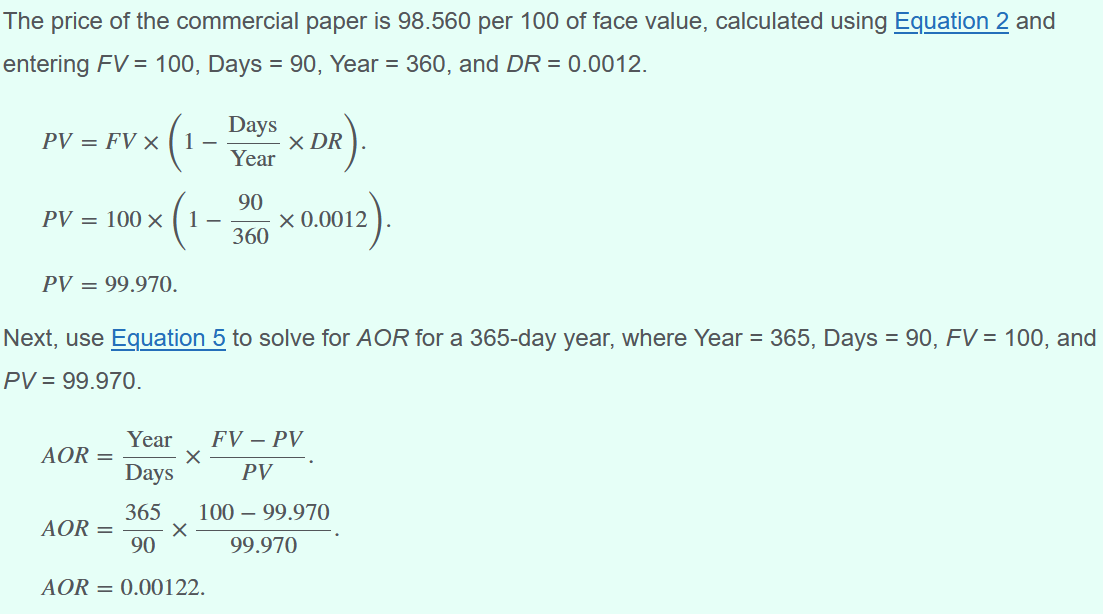

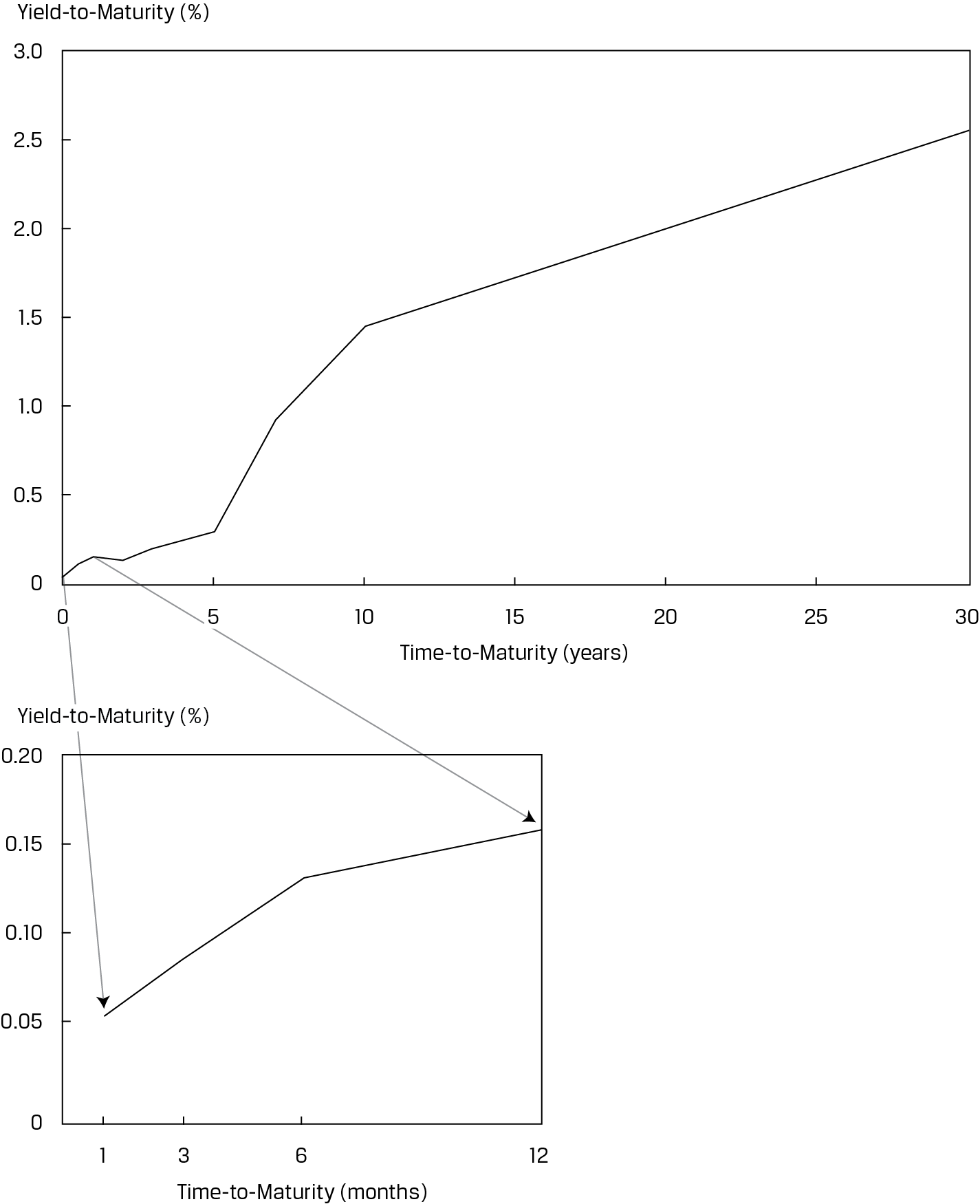

货币市场工具的收益率

货币市场工具是debt securities中原始期限小于等于1年的。

- 货币市场的yield报价是不compound的

- 不同到期时间的货币市场工具具有不同的年利率periodicity

- 货币市场工具的报价通常使用的是非标准利率

报价要么是discount rate,要么是add-on rate。

以discount报价的:

注意看discount rate的分母是FV,所以以discount rate报价的会(对lender)低估回报率、(对borrower而言)低估成本。

以add-on rate报价的:

所以discount报价的工具的意思是“利息已经包含在票面价里面了”,而add-on的是“利息是附加上去的”。

FV和PV可以来回倒:

另外,discount报价的金额是FV;add-on报价的金额是发行时的PV。

对比两种报价的工具的时候,需要进行转换(所谓bond equivalent yield,以add-on报价的365天是一年的收益率):

- 从discount的开始,把FV设成100,算出PV

- 把第一步的PV 和 FV=100 放到add-on的公式里,算出addon rate

- 进行对比

注意过程中两个公式的年天数要按照各自的写:

periodicity:货币市场工具的就是 $ \text{年天数}/\text{期限} $

如果要把货币市场工具的rate转换成bond的那种,要用:

其中bond默认的periodicity是2。比如:

注意,计算QM和DM的相关计算,特别是算DM,用计算器的CF来算,不要用TVM来算:

如果给了DM和QM要算PV,P/Y设置成1,利率除以4,N写4,PMT也是年付除以4:

- 注意,1年期,quarterly payment

- P/Y=4

- PMT=(2.5%+0.8%)*100/4=0.825, N=4

- FV=100,计算PV

bond-equivalent yield是semi-annual basis的,所以:

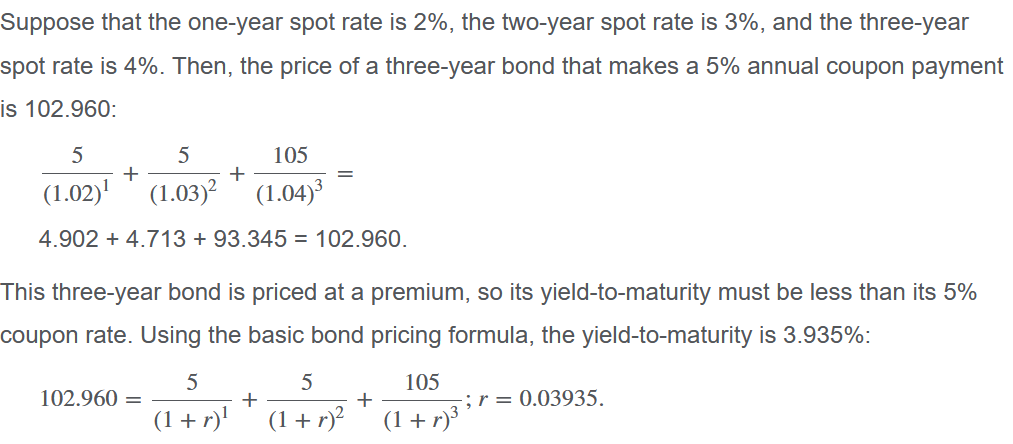

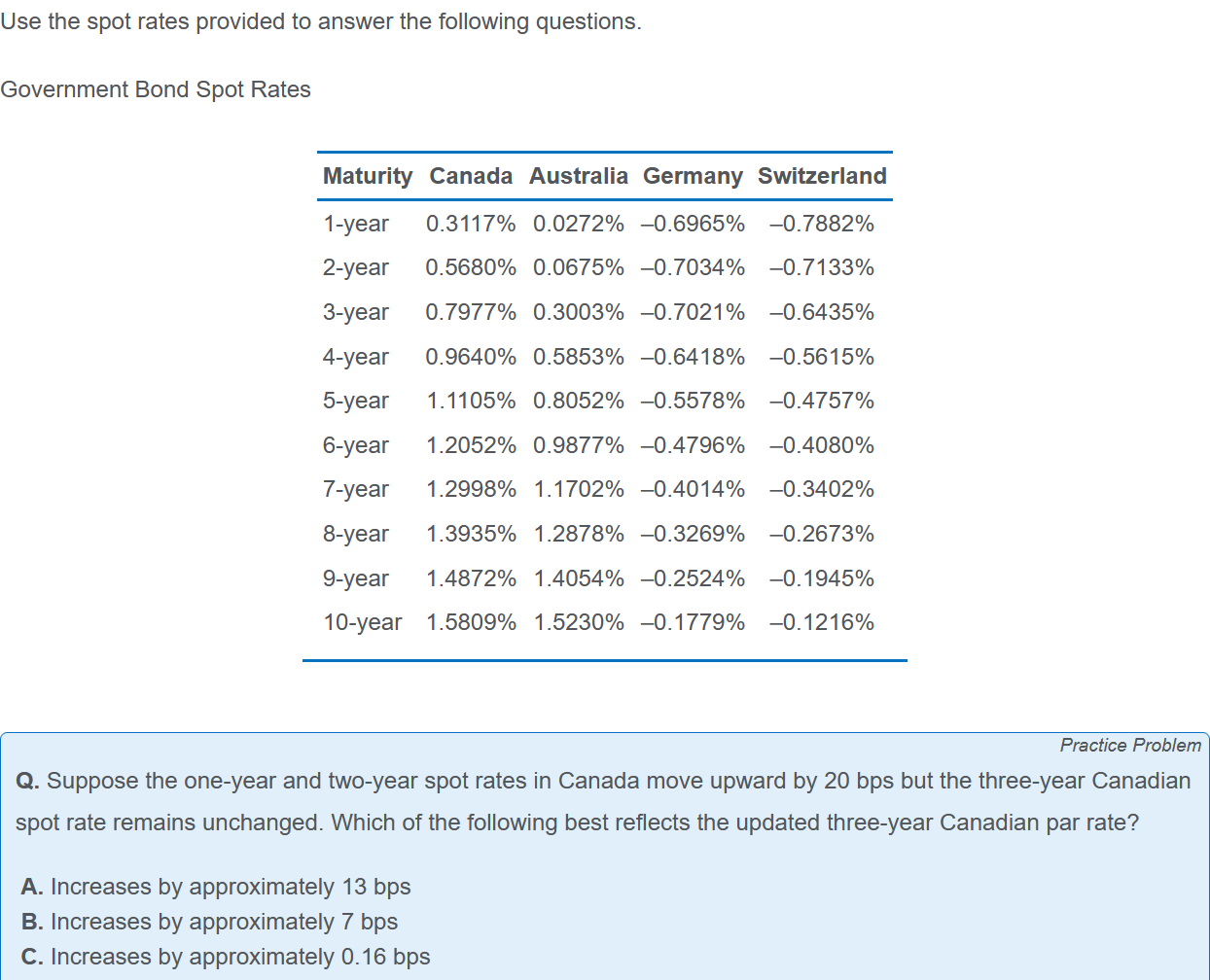

利率期限结构

spot rate

spot rates:其他因素都相同,只有期限不同的无违约风险、zero-coupon债券的收益率。

如果拿主权债券作为基础,那么这个spot rate曲线就是government bond spot curve,也叫zero curve。

通常要用最近发行的、活跃交易的政府债来做基础。

货币市场的那些需要转换为bond equivalent yields。曲线上所有的bond都需要是相同的periodicity。

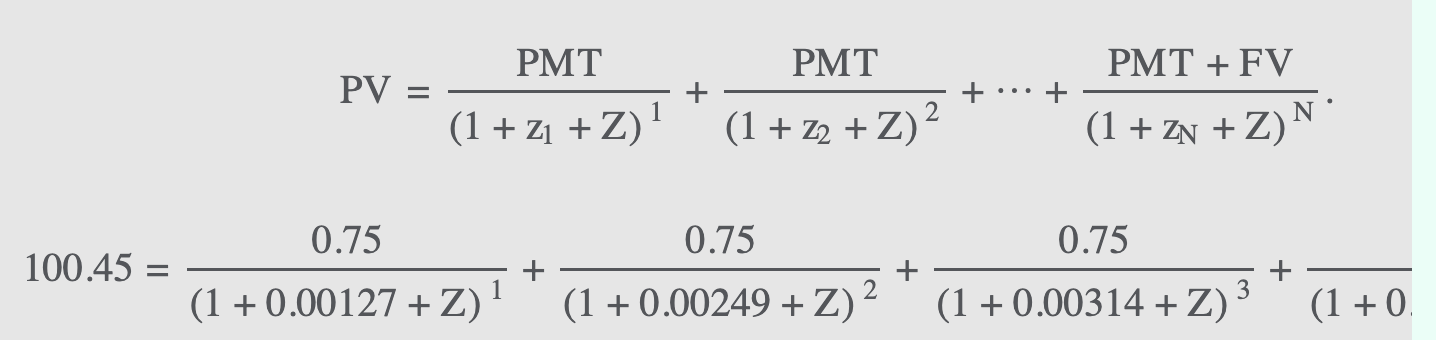

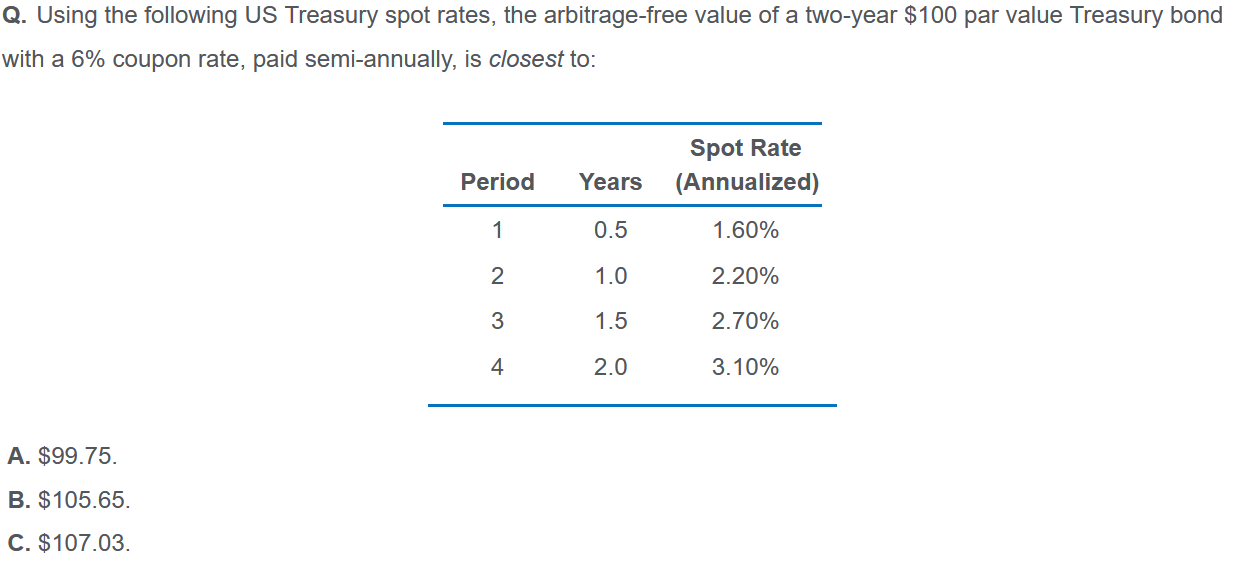

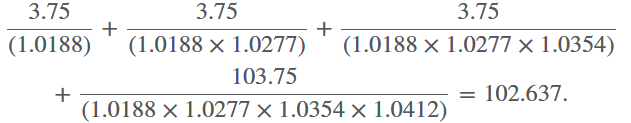

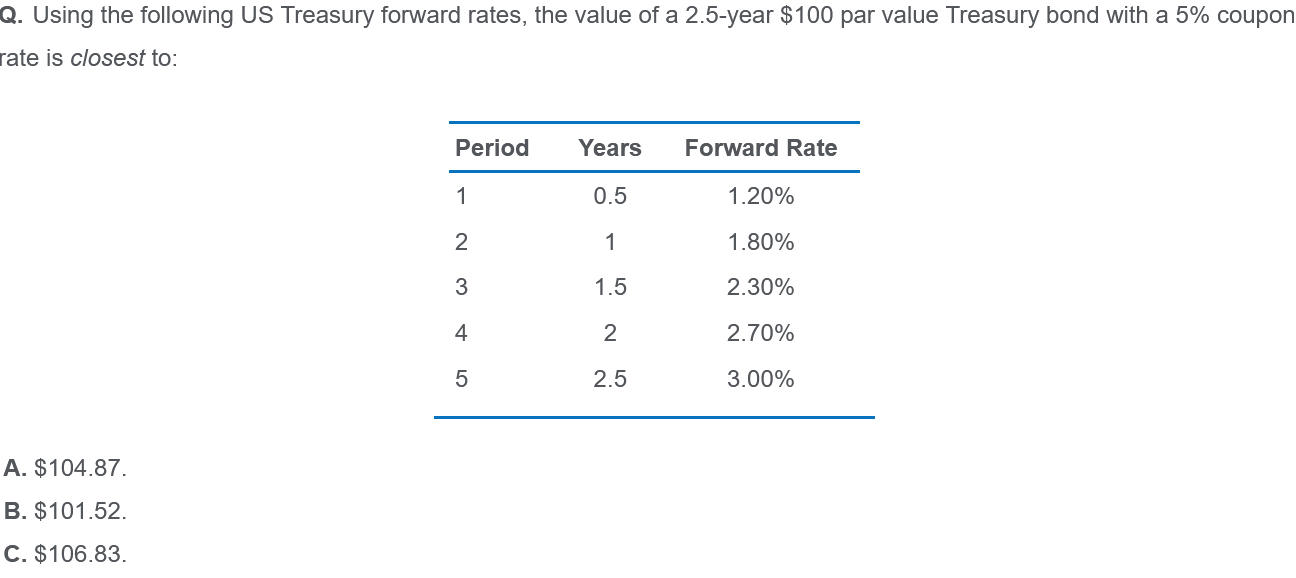

拿spot rate曲线定价,就是把每个coupon支付日的对应spot塞到折现率上;然后可以算YTM:

如果是半年付一次,那么注意利率是除以2的:

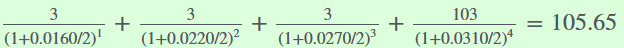

如果spot是负的,任何大于0的coupon rate都会导致price at premium

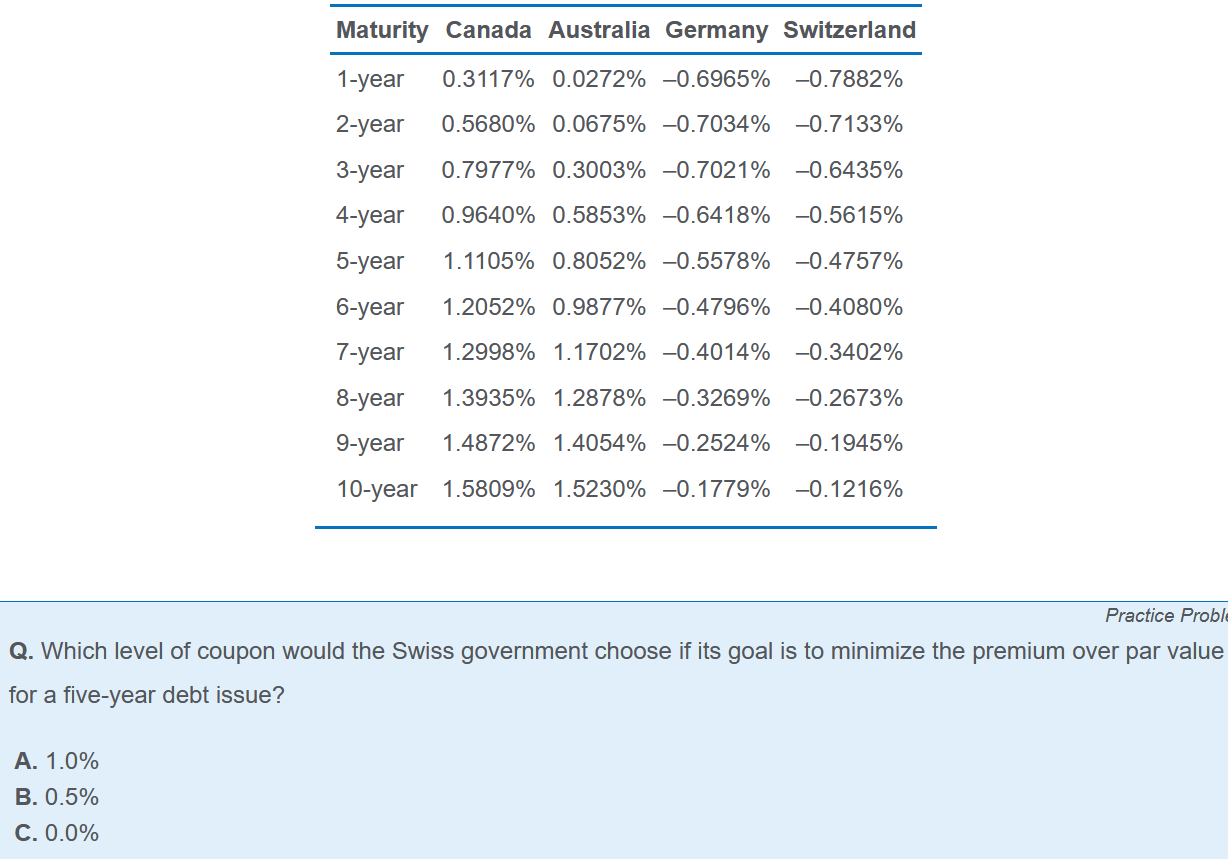

par rate

假设FV和PV都是100,根据spot rate算PMT使得这个关系成立:

最影响par rate的是付本金那一期的spot rate,所以如果本金那一期的spot没变,par的变化就很小:

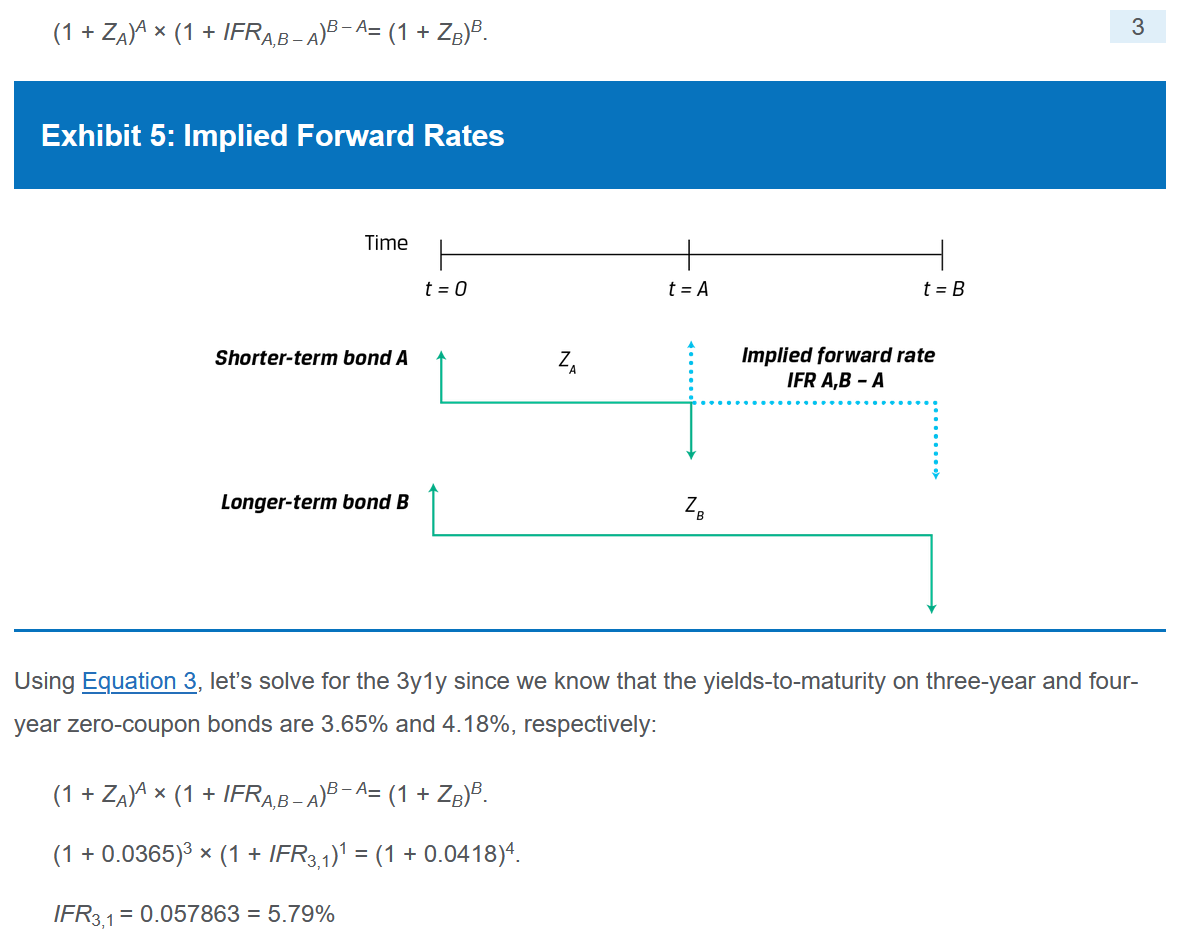

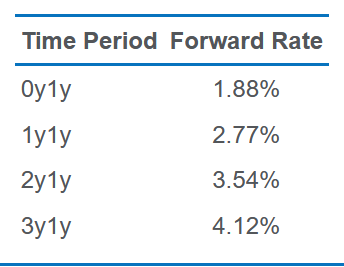

implied forward rates

现有3年期和4年期国债,但是想知道这个1年的增量隐含的收益率是多少:

也叫做breakeven reinvestment rate:如果觉得3年到期之后面对的一年收益率比IFR低,那么最好就直接投资4年期;否则。

从IFR算回spot,注意0y1y就是一年spot rate:

因为都是1年间隔的,所以其实如果是用来折现的话,甚至不需要算出对应的spot是多少,直接乘起来就是分母了:

如果是半年付一次,那么forward rate要除以2再加1再乘:

implied five-year forward rate in two years指的是目标是7年,用2年的spot和7年的spot算5年的forward。

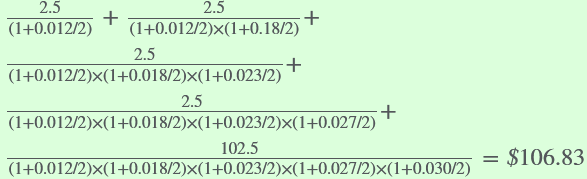

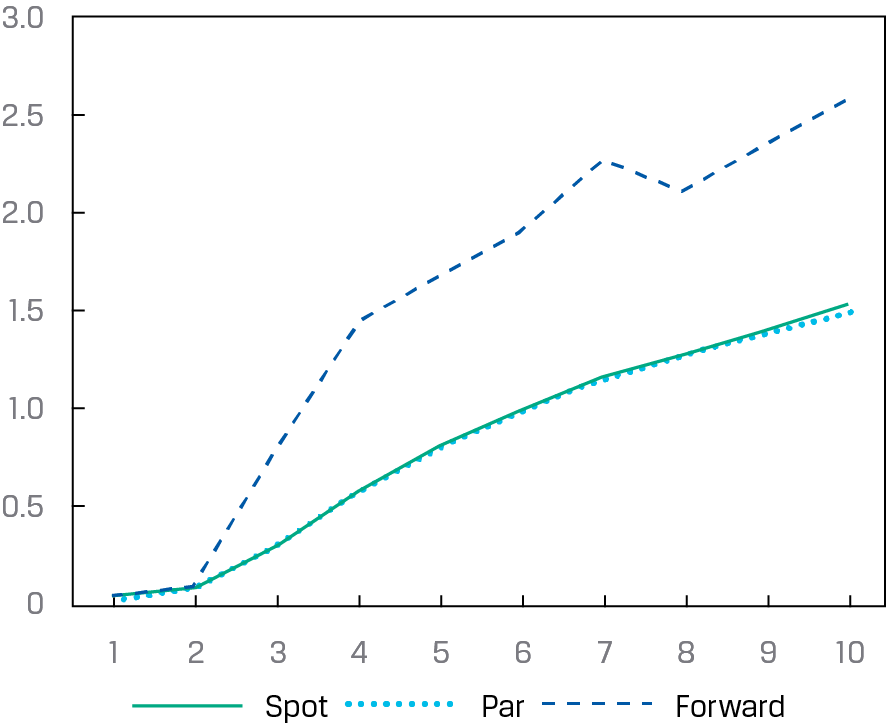

三个的关系

如果spot是上升的,par比spot低,forward最高。如果是下降的就反过来:

如果spot是平的,那么三个就重合。

利率风险

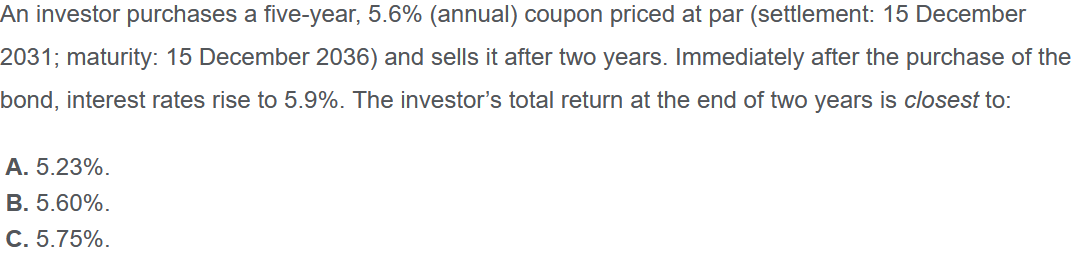

如果利率在购买债券之后立刻上升了:

- 如果持有至到期,那么收益率会更高,因为可以以更高的利率对中间的利息进行再投资

- 如果中途卖出,通常会收益率不如原来的,因为债券价格下跌了

算 horizon yield ,就是把折现公式反过来用:

其中FV是利息的FV和卖掉债券的FV(但是用PV算)加起来,PV是现在买的时候支付的钱,T是持有期间,算r:

- FV计算:

- 利息再投资的FV,计算器:PV=0,N=2, I/Y=5.9, PMT=5.6,算FV=11.5304

- 未来卖出债券的钱:N=3,I/Y=5.9,PMT=5.6,FV=100,算PV=99.1966

- FV=11.5304+99.1966

- 算r就行了

要让Realized horizon yield等于original yield,只需要:

- 利息能够按照original yield再投资

- 债券卖出的时候价格在constant-yield price trajectory上;不是非要持有至到期

麦考利久期

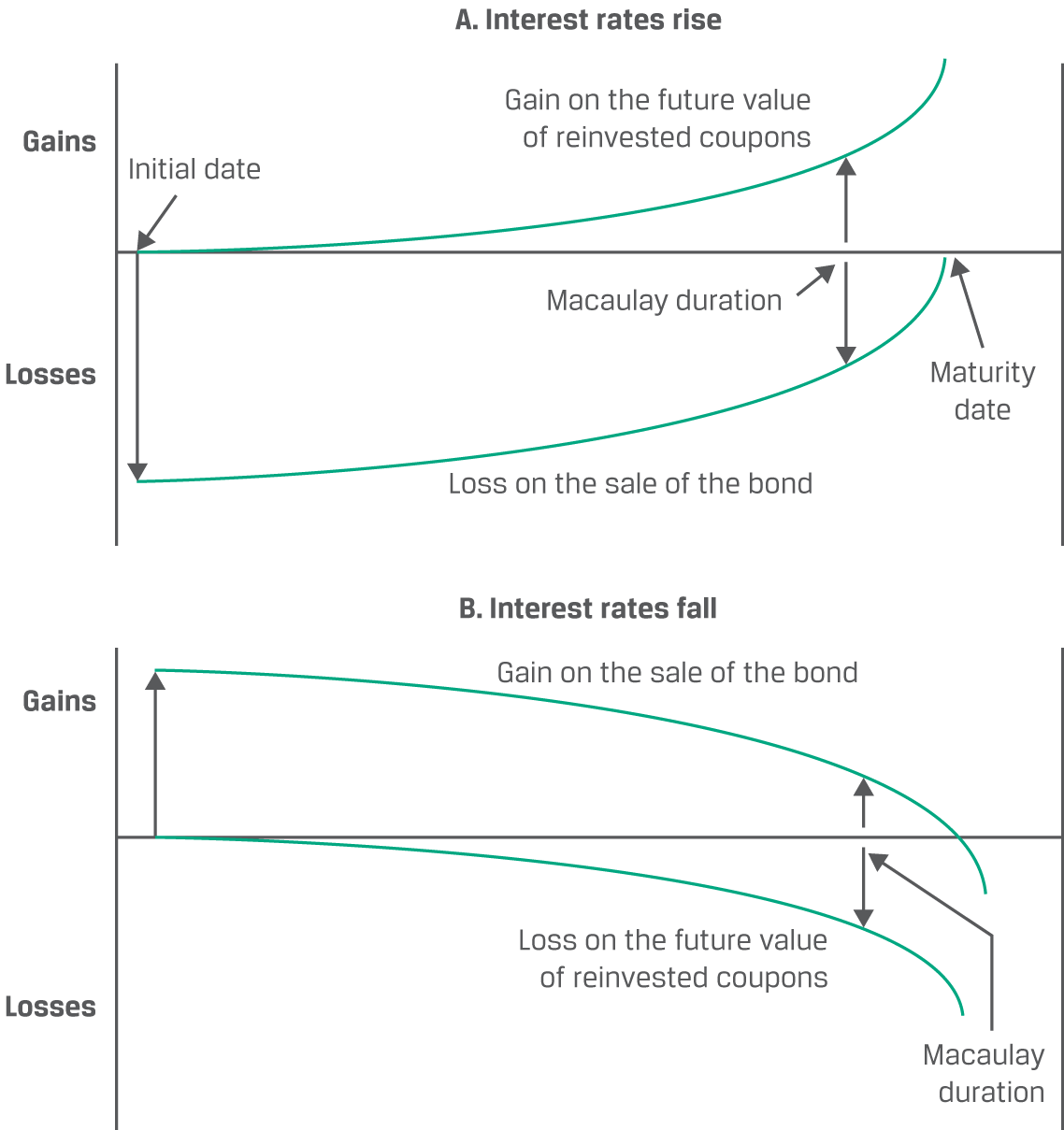

Macaulay duration:选择这么一个时间,使得购买债券之后立刻发生的一次利率变动导致的利息再投资损益等于价格损益。

投资期限大于麦考利久期,主要风险是再投资风险;小于,是价格风险;duration gap=麦考利久期-持有期

计算:

- 确定period数量,比如4年,如果是半年付息就是8,每年付息就是4

- 计算每个现金流的PV并且求和

- 计算每个现金流的权重,PV除以PV求和

- 计算权重×对应的period数字

- 求和第4步;如果是半年的那就除以2

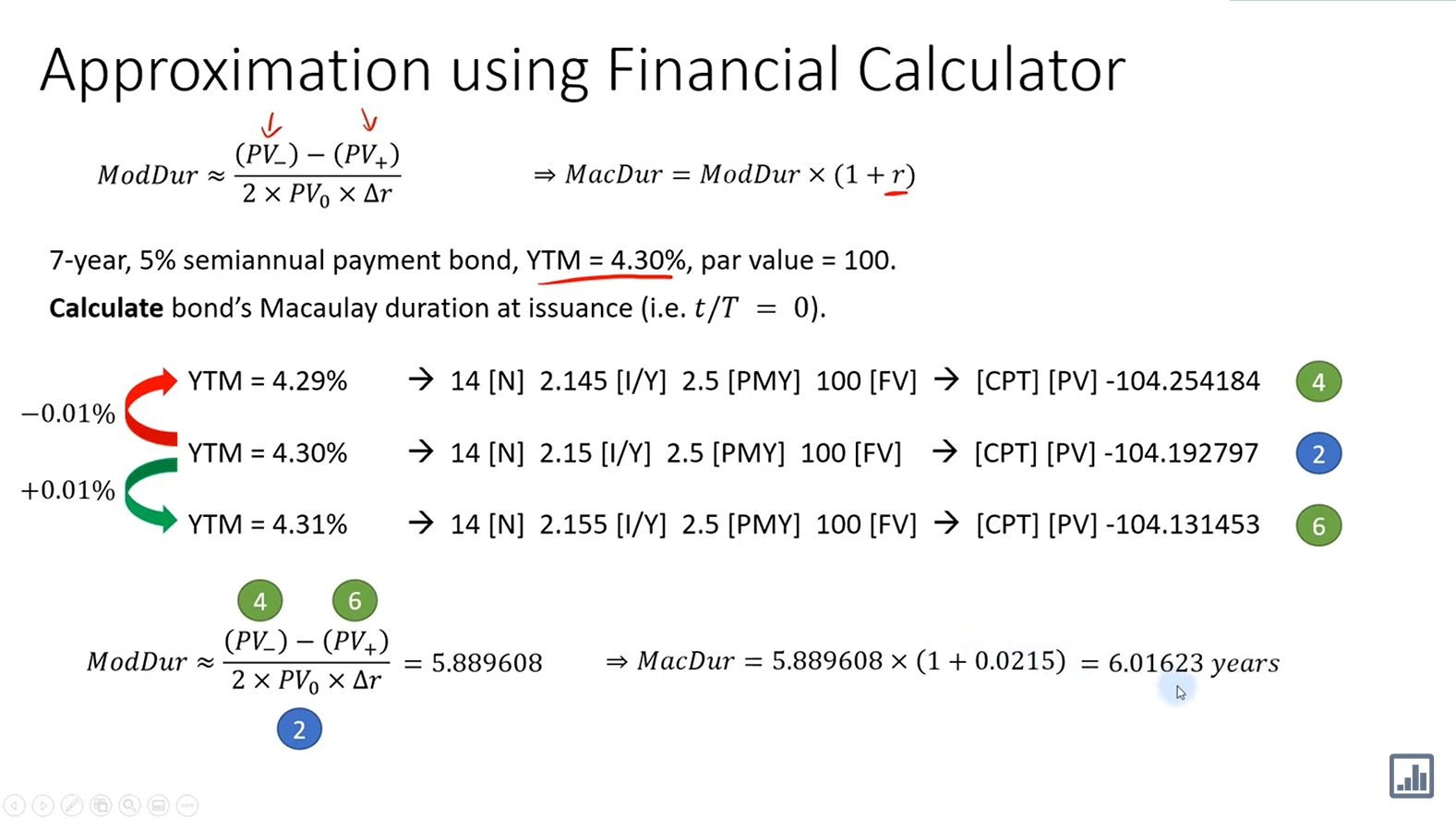

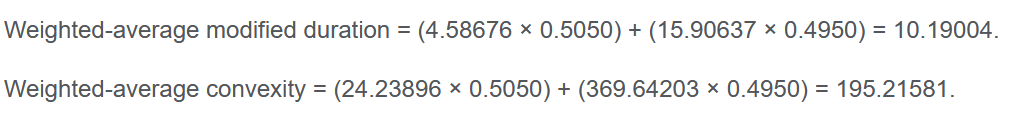

用计算器近似:

- 用原来的YTM算 $ PV_0 $

- 用YTM-1bp算一个 $ PV_{-} $

- 用YTM+1bp算一个 $ PV_{+} $

- $ ModDur=\frac{PV_{-}-PV_{+}}{2\times PV_0\times \Delta r} $ ,其中 $ Delta r $ 是 1bp

- $ 麦考利久期=ModDur\times (1+r) $ 其中r是YTM

- 如果是半年付,YTM、YTM-1bp之后都要除以2再去算;但是第5步算出来的麦考利久期不需要再除以2

⚠️:这个图的计算机输入是错的,I/Y就是4.29、4.3和4.31,不需要除以2。而从ModDur算MacDur的时候的YTM就要除以2。

- non-callable perpetuities的麦考利久期是 $ (1+r)/r $

- floating-rate notes和贷款的麦考利久期: $ (T-t)/T $ ,最长就是reset周期

| 因素 | 久期变化 |

|---|---|

| 票面利率 | 反向(利息越多,再投资风险相对价格风险就越大,久期提前) |

| YTM | 反向(YTM越高,再投资风险相对价格风险就越大,久期提前) |

| 期限 | 正向(期限越长久期自然越长) |

| 距离上次付息日过去的天数 | 反向 |

Modified 久期

Modified duration。

比如ModDur是5,那么yield上升100bp就会导致价格下降5%。

Money duration:给出YTM变化能够算出带货币单位的PV变化

price value of a basis point(PVBP):

The Macaulay、modified、money duration measures、the price value of a basis point都是yield duration;curve duration不是。

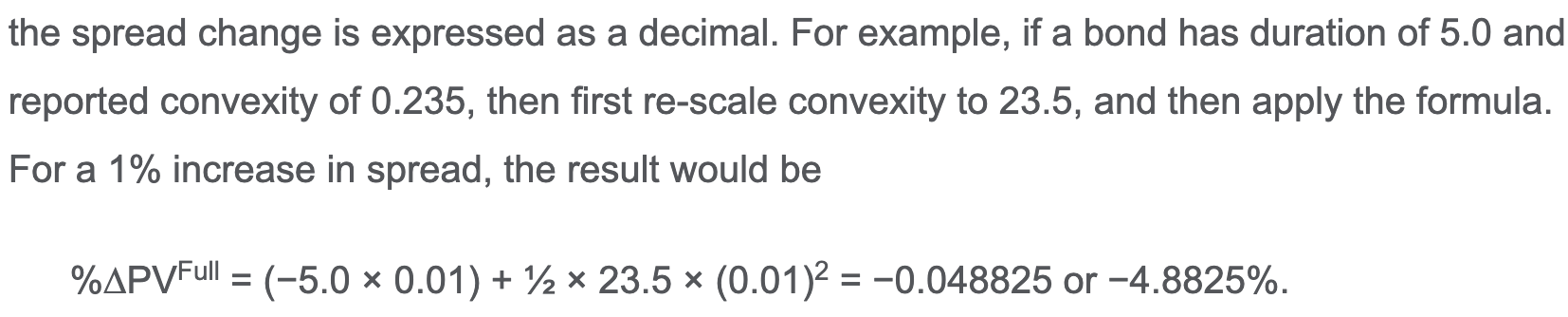

凸度调整

convexity adjustment,添加:

计算Convexity的方法:

以下因素导致con变大:

- 期限越长

- 票面利率越低

- YTM越低

- dispersion of cash flows越大

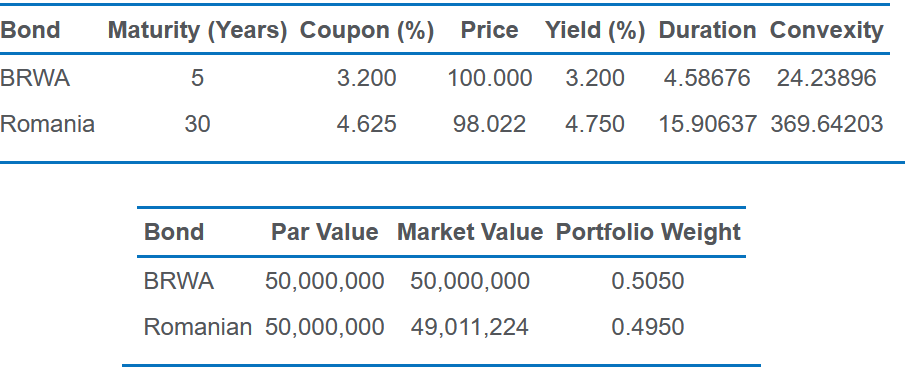

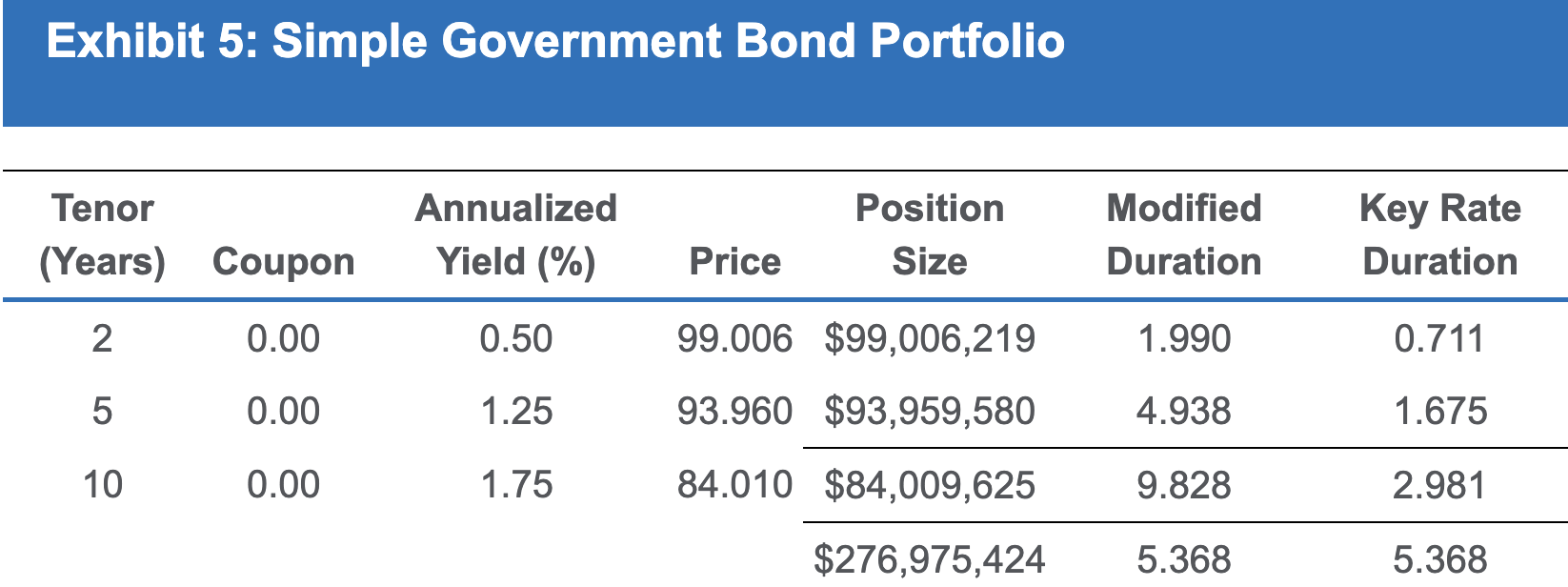

组合的久期和凸度

组合的久期等于各成员的久期的加权平均;组合的凸度等于各成员的凸度的加权平均。

这里假设的是:所有成员的yield的变化是同向、数字相同的。

curve-based

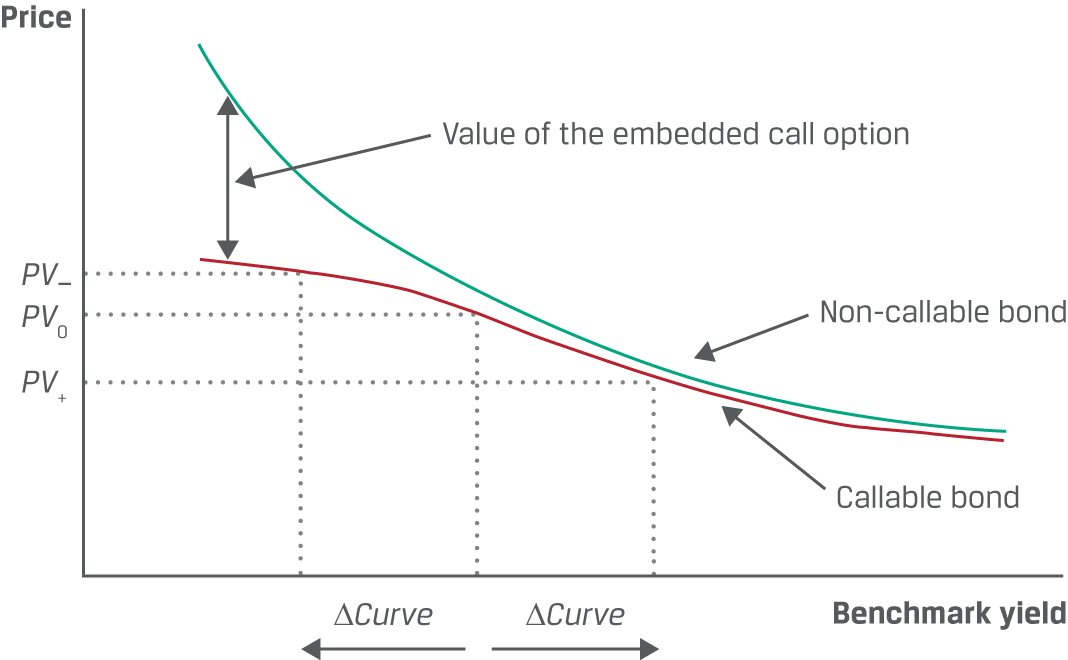

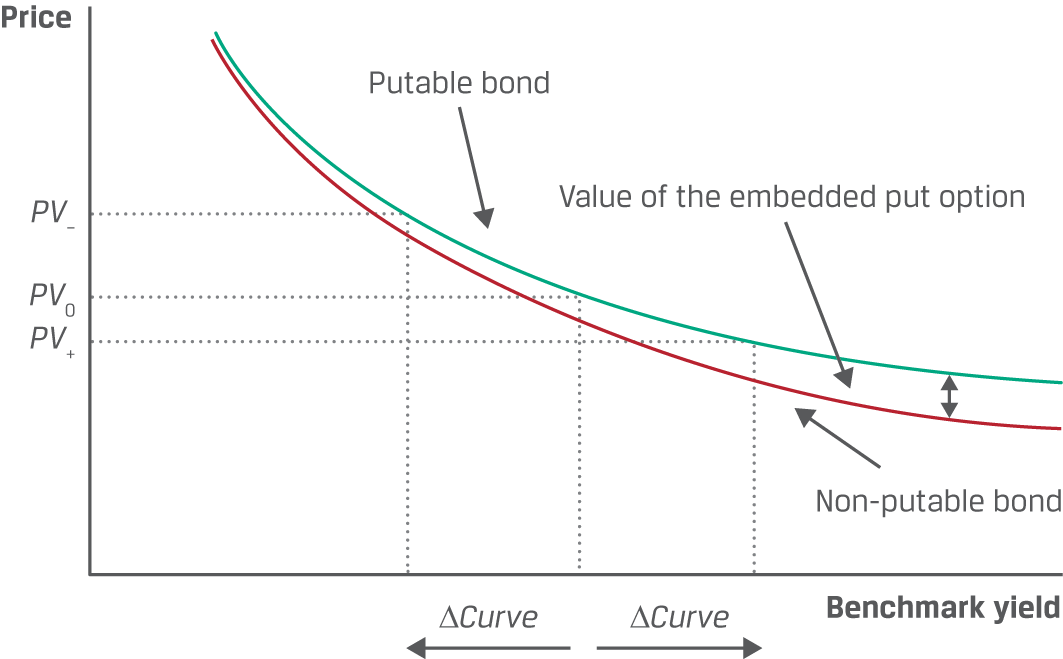

对于option embedded的比如callable,因为不满足“未来现金流是确定的”这个要求,所以久期需要做出调整。

通常是用effective duration来评价,讲的是其价格对于benchmark yield curve的变动而变动的敏感度。因为对象是curve所以叫curve-based。

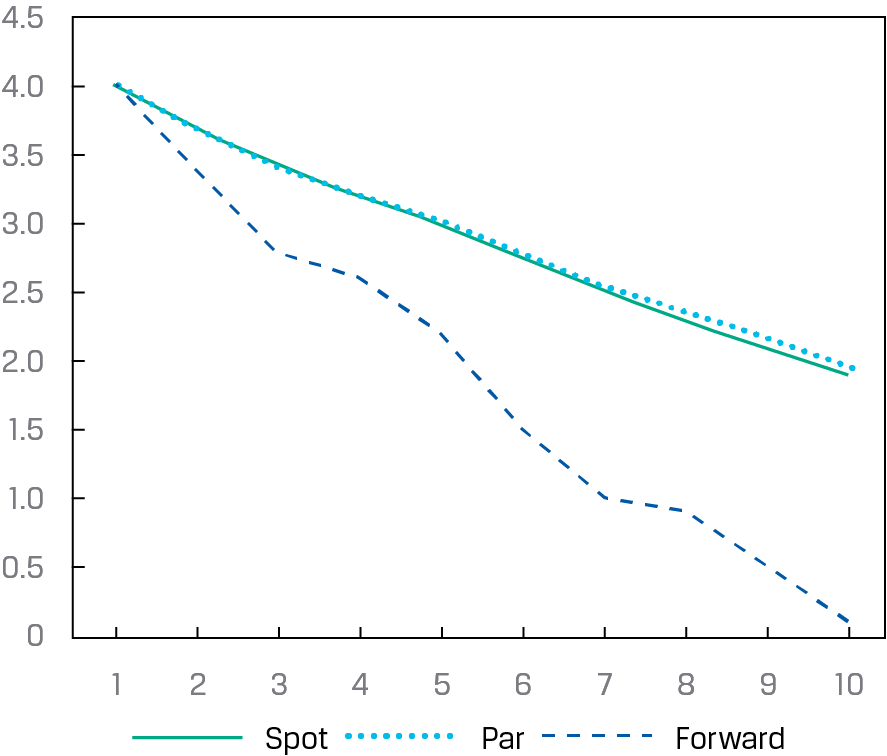

向左差异越大是因为callable内嵌的期权,r越小p越高然后被cap在call price。

convexity是二阶导数,从右向左看图,callable的线先是平缓(负的),然后突然变陡(正的),然后到左边又缓和了(负的),所以是“负->正->负”这么个过程。

如果是putable:

与callable的凸度不同,putable的总是正的,而且是最高的。

Effective的久期和曲度的公式和前面的类似,不过把 $ \Delta YTM $ 换成了 $ \Delta Curve $ (暗示benchmark曲线的平行移动);P+和P-根据以下input进行计算:

- call protection的长度

- call price和call dates的对应关系

- an assumption about credit spreads over benchmark yields

- an assumption about future interest rate volatility

- the level of market interest rates

控制前4个,改动最后一个,就是算P+和P-。

用来算 $ \%\Delta PV^{full} $ 的式子也是一样的,除了把 $ \Delta YTM $ 换成了 $ \Delta Curve $ 。

对于option-free的,effective也可以作为补充计算。因为effective duration和modified duration在政府par曲线发生平行移动的时候(spot不是平行移动)也会出现差异。如果收益率曲线更平、time-to-maturity更短、定价更接近par,差异就越小。

Key rate duration

effective的 $ \Delta Curve $ 是假设曲线平行移动的。Key rate duration则考虑不是平行的时候——如果curve变得更陡或更平,会面临什么风险?

k这个期限上的收益率发生1bp上下,分别获得P+和P-,然后算出这个点上的KeyRateDur;求和得到Effective。

$ \%\Delta PV^{full} $ 的式子也是一样的:

对于这样的条件,算KeyRateDur也有另一种办法:

把ModDur加权:

empirical

empirical是和analytical对应的。

analytical假设的是government bond yields and spreads是独立的、不correlated的。比如危机的时候,投资者会卖出风险资产、购入政府债券,导致政府债券的r降低的同时,spread提高。注意,危机对于analytical是没有影响的,只影响empirical。

empirical:Measure using historical data in statistical models and incorporating factors affecting bond prices to determine the price–yield relationship。

只要是corporate bonds,有信用风险的,就empirical是最合适的。

信用风险

源头

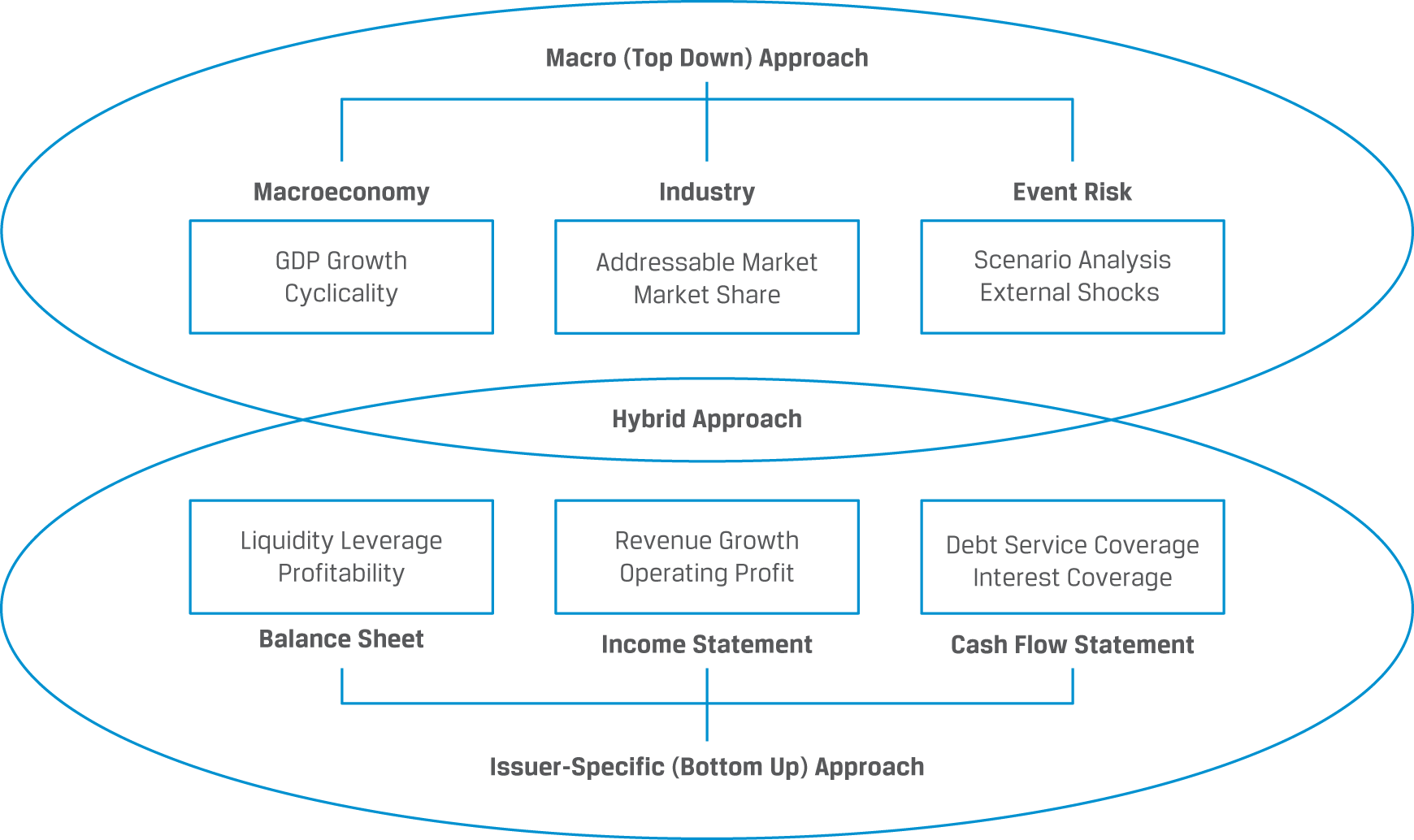

bottom-up的:

- capacity:借款人按时偿还债务的能力

- capital

- collateral

- covenant

- character

top-down的:

- condition

- country

- currency

illiquid是没办法及时获得流动性来还债;insolvent是资不抵债。

测量

EL:expected loss;LGD:loss given default;POD:probability of default;EE:expected exposure;RR:rate of recovery;(1-RR)又叫loss severity。

EE一般是贷款或bond的face value加上累积利息减去抵押品的市场价值。

如果G-spread跟 EL 差不多,那就是fairly compensated。

POD的因素:

- profitability

- coverage

- leverage

信用评级和机构

Credit migration risk,指信用降级的风险。

信用评级是以issuer的角度发布的,是issuer付款。

一些缺陷:

- 信用评级往往具有粘性,并且滞后于信用风险的市场定价

- 即使信用评级相同,对于垃圾级债券来说,信用评级关注的是expected loss而spread关注的是什么时候违约以及recovery rate

- 有的风险难以在信用评级中capture

- 比如litigation risk, environmental risk和自然灾害

- 对于复杂的风险的不同看法会导致split ratings

- 可能涉及评级机构的前瞻性分析中未充分体现的错误计算或不可预见的变化

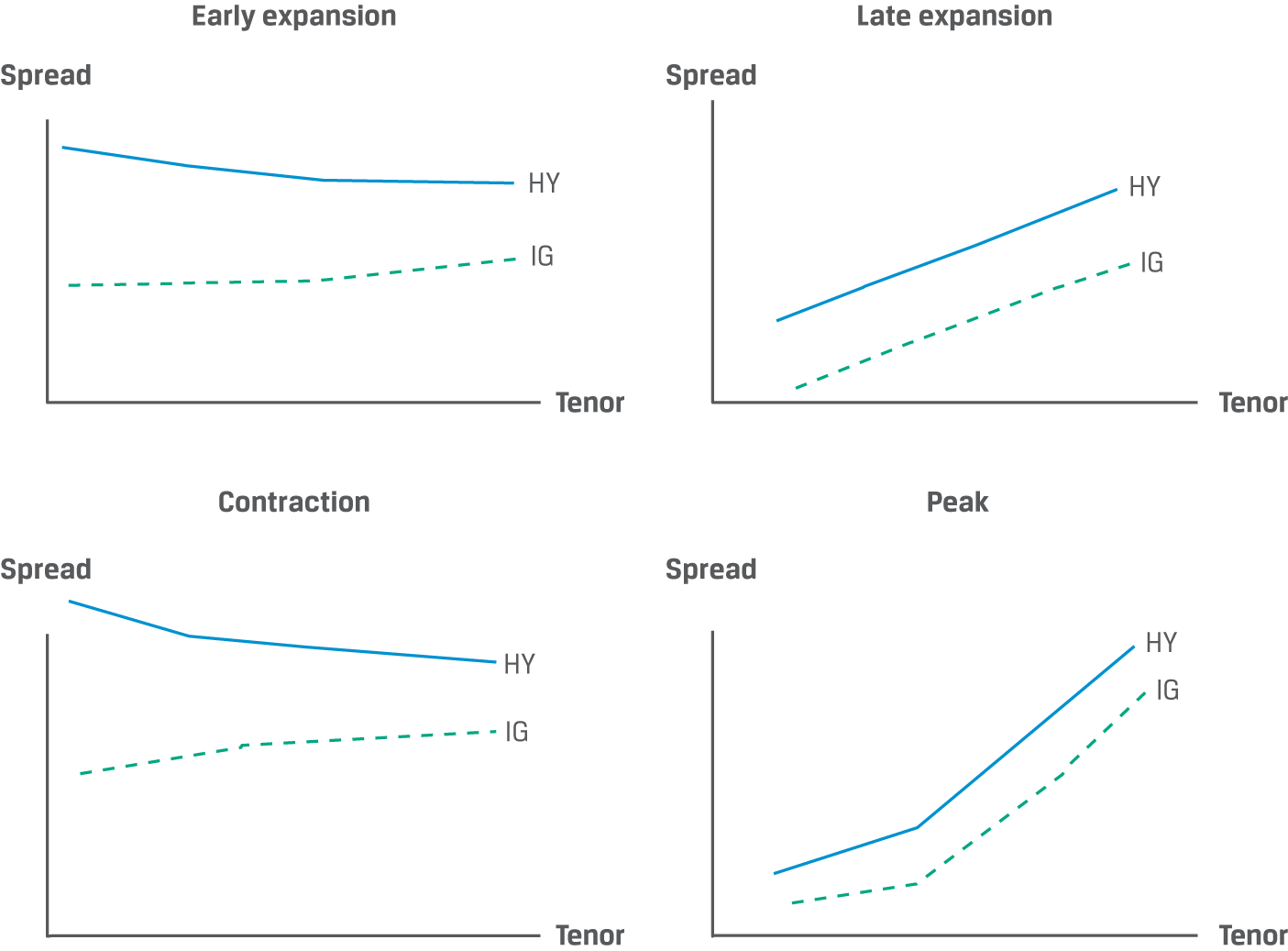

影响利差的因素

Credit spread risk 信用利差风险是指由于宏观经济、市场和/或发行人相关因素导致信用状况发生变化而导致更大预期损失的风险。

- 宏观经济因素

- 商业周期

- dealer市场所以dealer的信贷压力也会影响

- 投资者承担风险的意愿

- 发行量和需求量的相对关系

- 市场因素

- 流动性风险

- 发行人未偿还的公开交易债务的总价值越少,流动性越差

- 发行人的信用质量越低,市场流动性风险就越高

- 流动性风险

- 发行人因素

- 发行人的预期财务表现,特别是debt coverage和leverage

投资于High yield债券的理由:

- 高收益

- 组合diversification

- Capital appreciation:经济恢复或者发行人的业绩变好对于HY债券的影响比IG更明显

- 类似于equity的收益,但是波动更小

利差变化对价格的影响

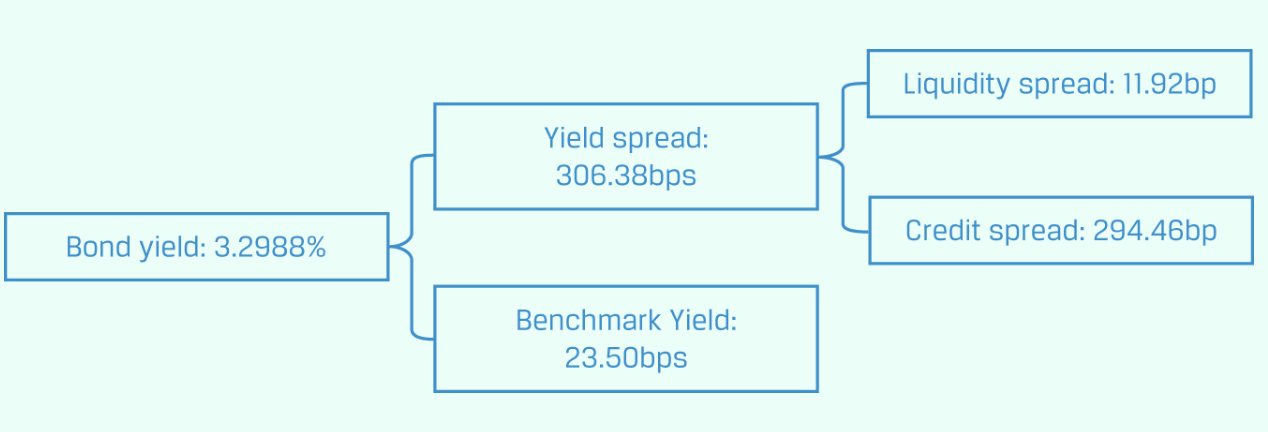

拆解spread:

- 根据bid-ask中点算出yield

- 根据政府债算出G-spread

- 根据bid算一个yield,根据ask再算一个,两个之差就是liquidity spread

- credit spread就是G-spread减去liquidity spread

spread risk用久期和凸度来算,如果是小的、瞬间变化可以忽略凸度:

注意convexity可能是小数,这时候要注意把它变成大的以便跟久期对应:

更长期的债券的价格对于spread变化更加敏感。

政府发行人

定性因素:

- Government Institutions & Policy:促进政治和经济稳定方面

- sovereign immunity(主权豁免):willingness to pay。

- Fiscal Flexibility:how well they establish and maintain fiscal discipline over time and under different economic conditions

- Monetary Effectiveness

- Economic Flexibility

- 经济的规模(size)、人均GDP(per capital income)、经济多元化(diversification)和增长潜力

- External Status

- 货币是否是储备货币(reserve currency)

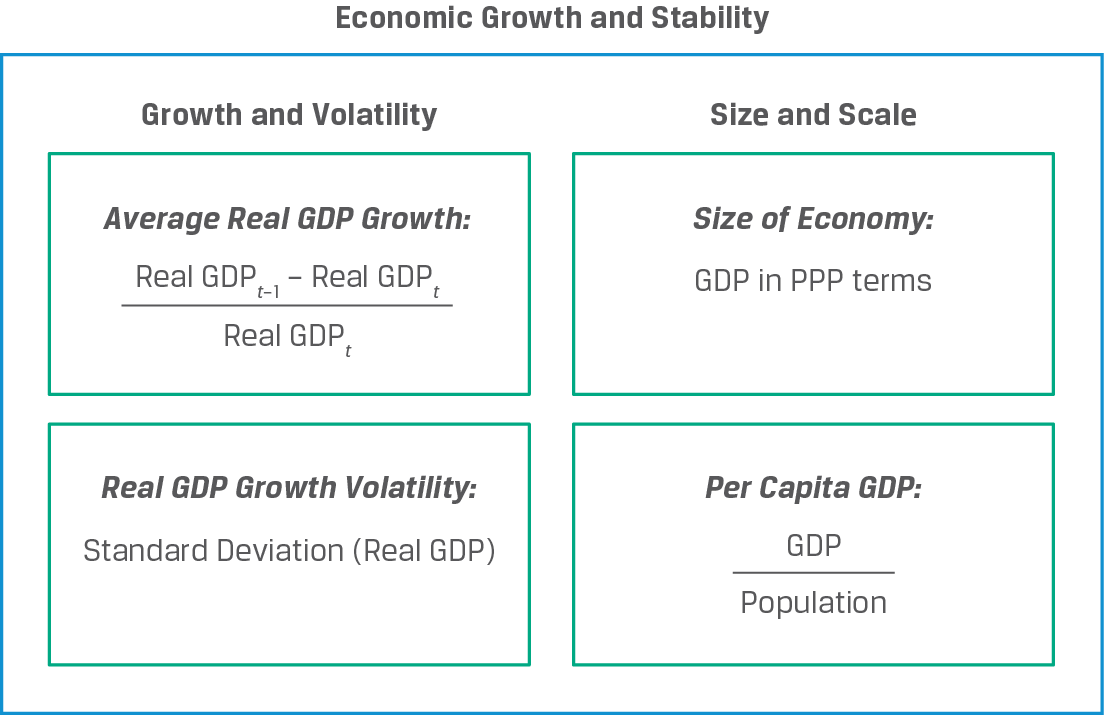

定量因素:

- 财政强度(fiscal strength)

- 债务负担(debt burden):类比公司的杠杆

- 债务承受能力(debt affordability):类比公司的覆盖率

- 经济增长和稳定性(Economic growth and stability)

- 经济增长

- 周期(cyclicality)

- 规模和收入水平

- 外部稳定性(external stability):取决于外国投资者是否有能力并愿意持有一国货币资产

- 国际收支平衡

- 外部债务负担

- 货币储备

非主权政府发行人

有四类:

- agencies

- public银行

- 超国家机构(supranational)

- 区域政府(regional government)

Agency是准政府实体(quasi-government),主要活动是履行政府资助的提供公共服务的使命。因为有政府在背后,所以评级通常与主权发行人一样。

政策性银行,因为由政府支持所以也是有类似的评级。

超国家实体比如国际复兴开发银行。

区域政府有两种评级的可能:如果是美国这样的独立性比较强的地方政府,就是独立评级(市政债券,municipal bonds);如果是其他地方的、会有转移支付来保证地方履约的,就是共享评级。

- GO债的分析更加类似主权债

- revenue债的分析更加类似公司债(因为还款来源是某个项目的现金流),风险比GO债更高。

- debt service coverage ratio,在扣除运营费用之后的收入能够覆盖本金和利息支付吗?很多revenue债都有一个minimum条款

公司发行人

定性因素:

- 公司治理

- 商业模型

- 行业和竞争

- 商业风险(发行人特定、行业特定、外部)

定量因素:

- 盈利能力

- EBIT Margin:operating income(EBIT)除以revenue

- 杠杆

- debt to EBITDA

- RCF to net debt:retained cash flow除以(debt-现金和marketable证券)

- 覆盖率

- EBIT to interest expense

- 流动性

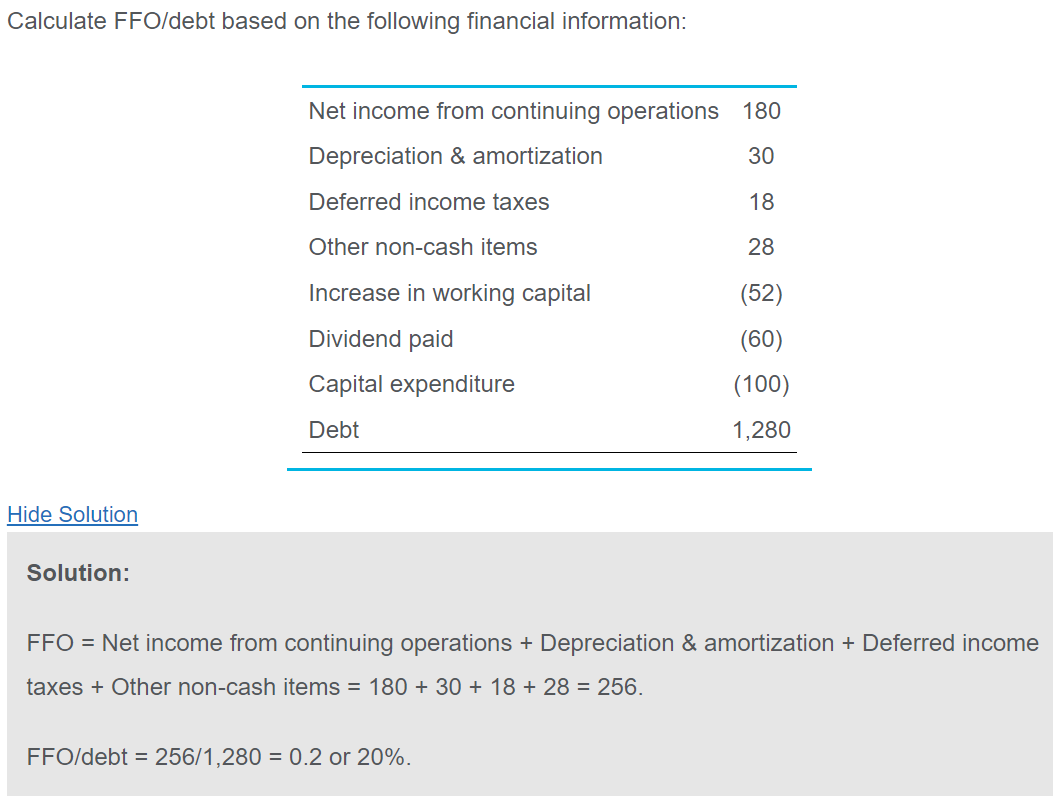

retained cash flow:经营活动净现金流-支付的分红

FFO:Net income from continuing operations + Depreciation & amortization + Deferred income taxes + Other non-cash items

优先级、回收率、信用评级

优先级顺序:

- first lien/mortage

- lien指一些资产(assets);mortage指某个特定的资产(property)

- second lien

- senior secured

- junior secured

- senior unsecured

- senior subordinated

- subordinated

- junior subordinated

如果担保物的价值比claim小,那么差值会变成senior unsecured的一部分继续追。

只要是同一级的,那么无论期限都视为相同优先级。

回收率:

- 根据行业有很大不同

- 根据信贷周期有波动

- 只反映平均值,每个公司的债务组成会影响

为了加快破产清算进程,更高级的债权人可能会通过补偿低级债权人的方式让低级债权人在清算顺序之前得到钱。

- issuer rating:对于senior unsecured debt应用,评估整体的creditworthiness;

- issue rating:对特定obligation应用

违约概率可能因为cross-default条款使得issue和issuer是一样的;但是因为有优先级和还款来源不同,每个issue的违约损失(LGD)是不同的。

资产证券化

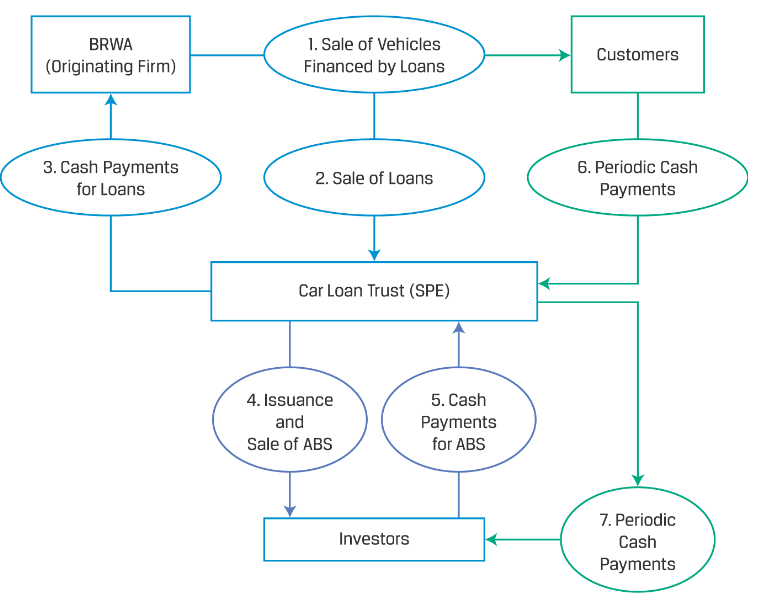

Securitization:

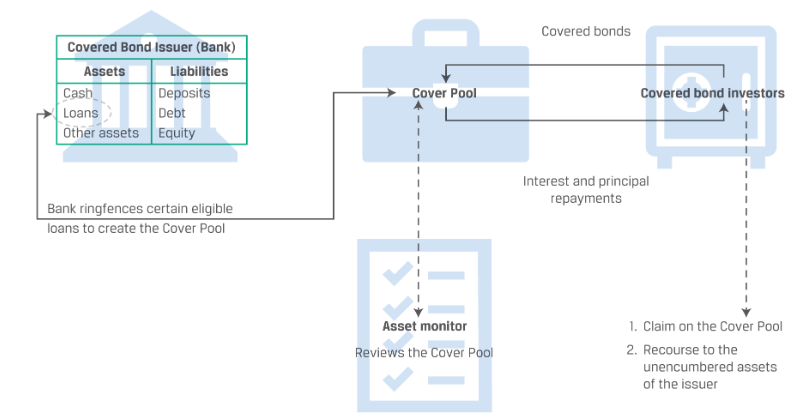

- Covered bonds,最简单的一种

- 在银行资产负债表上创建一个特定的抵押贷款池,并将其与其他银行资产分开;把这个池作为银行发行的bond的抵押品

- 不是完全的证券化,因为1)没有转移到SPE;2)投资者是从银行收到payment的而不是从这些底层资产的现金流

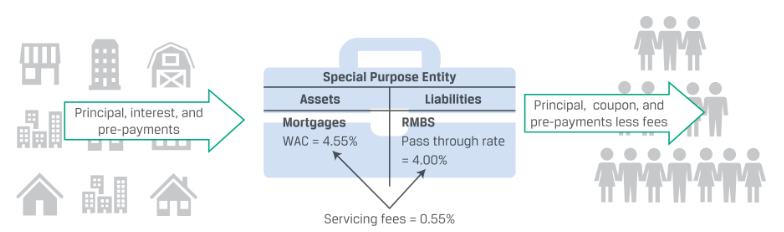

- Pass-through securities,是true证券化了

- 转移到SPE、投资者收益来自现金流;

- 也会有分层(tranche)

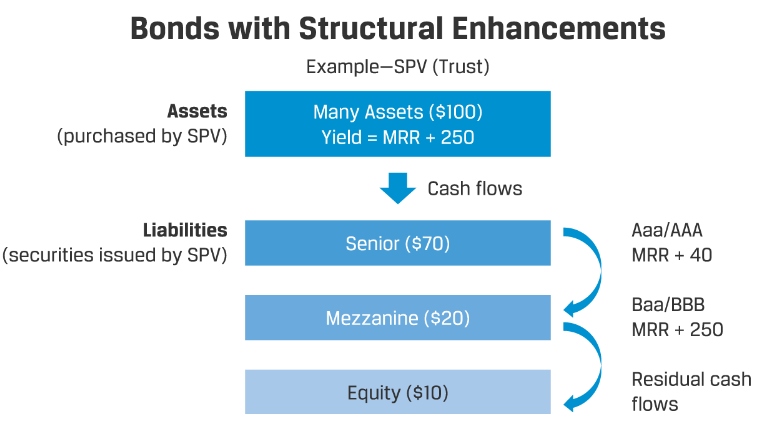

- Bonds with structural enhancements

- Mortgage-backed securities (MBS)

subordination指分层的过程。

好处:

| 对象 | 好处 |

|---|---|

| 发行人 | 1. illiquid的贷款更流动了 |

| 投资者 | 1. 能够投资于私人债务,又不需要亲自承担放贷以及信用评估等专业技能 2. 能够调整利率和信用风险敞口,满足各自的收益和风险需求 |

| 经济和金融市场 | 1. 提高流动性,提升效率 2. 给企业提供了另一种融资方式(应收账款融资) |

证券化过程

角色:

- servicer:负责collect repayment、提醒债务人还款、收回并处置抵押物等等贷款相关事务的

- seller:发放贷款的原公司(也叫depositor)

- SPE,也叫issuer

| 一方A | 文件 | 一方B |

|---|---|---|

| seller | purchase agreement:卖方对所售资产作出的陈述和保证 | SPE |

| SPE | prospectus:描述了证券化的结构,包括向服务机构、管理机构和 ABS 持有人支付的优先级和金额,以及证券化中使用的信用增级措施 |

流程:

- 创建独立法律实体,叫做SPE或者SPV

- 把贷款资产卖给SPE,SPE获得资产,原公司获得现金

- 此时SPE成了这些贷款资产的持有者

- 即使原来的公司破产了,这些资产在SPE手上也是安全的,原公司的债权人不能对SPE的资产提出claim

- SPE以这些资产作为pool,发行ABS;投资者获得ABS,SPE获得现金

- 债务人每个月向SPE还钱,SPE再把钱分配给ABS投资者

投资者面对的唯一风险就是ABS的底层资产中的债务人不还钱。

ABS

所有资产支持证券(ABS)结构的一个统一原则是,其基础现金流可以重新配置为不同的部分,每个部分都有其特定的投资者支付模式和相关风险。

covered bond

投资者有双重claim:1)对covered bond资产池中的资产的claim;2)对发行人剩余资产的claim

通常每个池子只发行一种bond。

池子的组成资产是动态的,对于不能产生承诺的现金流的资产,发行人要进行更换。

有两种降低风险的举措:

- overcollateralization:池子的总资产超过发行的bond的face value

- loan to value(LTV):池子里的达不到这个标准的就要替换

- redemption机制:

- hard-bullet covered bonds:如果没有按照schedule支付,那么就发生default,所有的payment都要加速

- Soft-bullet:延迟了hard-bullet的违约宽容日期,多数是1年

- Conditional pass-through:如果一个payment都没有实现,那就转换成pass-through

相对其他类似的ABS,这些机制(双重claim、动态池子、高标准、redemption等等)使得投资者的风险比较低,所以回报也低。

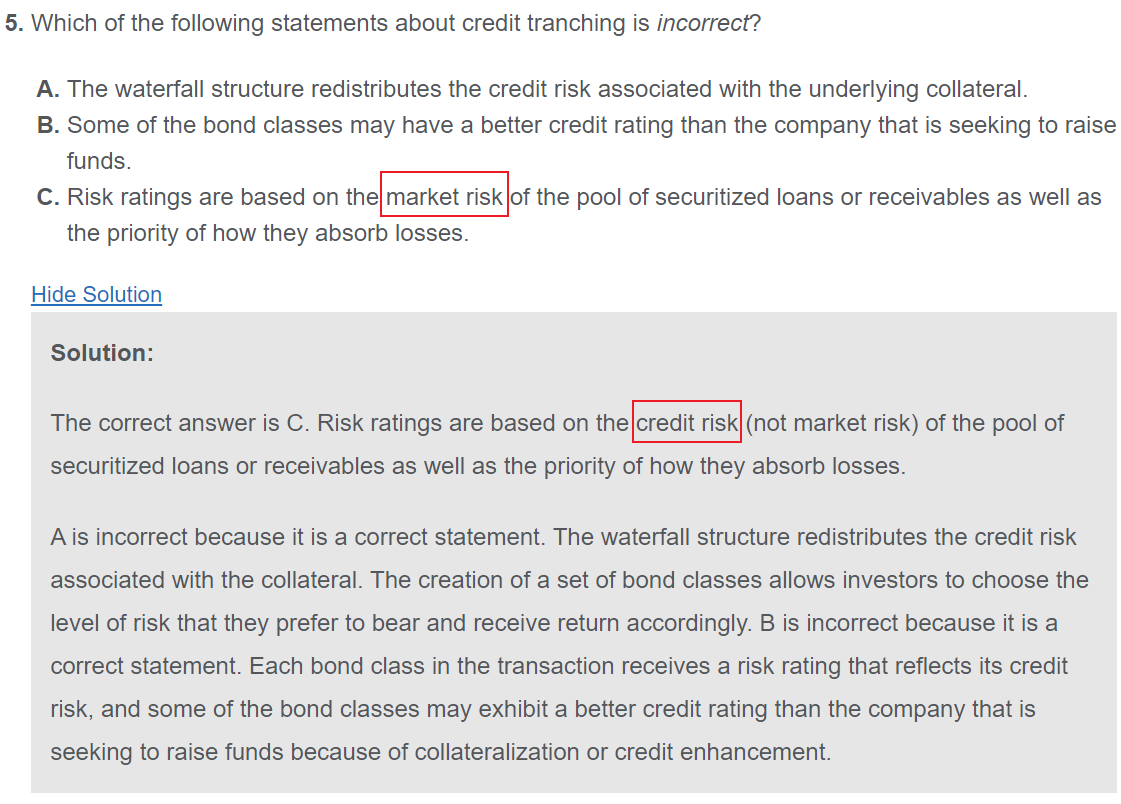

ABS的增信机制

增信(credit enhancement)。内部增信机制有三种:

- overcollateralization:对于senior和junior的tranche都有吸引力

- Excess spread:发行的ABS的收益率低于底层资产的收益率,多出来的利差就可以用来吸收风险

- Subordination

外部增信机制:银行或保险公司的财务担保、信用证和现金抵押账户。

subordination,支付结构跟之前提到的waterfall:

损失从最低级的开始被吸收,吸不完就让上一级继续吸。

non-mortage ABS

根据抵押物是否amortize可以分两类。

- amortizing的ABS,当贷款还清时,投资者将收到预定的本金repayment,任何prepayments将根据支付规则分配到各个class。随着贷款到期,贷款数量及其总价值会减少。

- non-amortizing的,没有scheduled本金repayment;如果在ABS的到期日之前还清了,那么:

- 如果还处在 lockout or revolving period,那么还进来的本金就会用来再投资,去获取一个本金额相同的loan

- 如果过了,已经到了 amortization 阶段,还进来的本金就会分配给投资者

信用卡ABS其实是应收账款ABS的一种。在revolving period内,ABS投资者只能收到financial charges和fees(比如年会费);到了amortizing阶段才能收到本金repayment。

有的信用卡ABS会提供特殊的准备金以便在特殊时间发生的时候触发 early principal amortization 。

CDO

Collateralized debt obligations (CDOs):

- collateralized bond obligations(CBO):以公司或新兴市场的bond作为基础的

- collateralized loan obligations (CLOs):以leveraged银行贷款为基础的

- structured finance CDO:以其他CDO为基础的

- synthetic CDO:以一个对于其他结构化证券的CDS的组合为基础的

最流行的CDO是CLO,也有三种最常见的结构:

- 现金流CLO,本金和利息的repayment分配给各tranche

- Market Value CLO:各tranche的累积价值取决于投资组合的市场价值。

- Synthetic CLO:抵押品池是通过信用衍生品综合创建的

如果管理人在一些预先设定的测试上不通过,就要提前把本金付给senior级,直到测试通过。因为senior是成本最低的资金来源,所以这样做相当于降低了杠杆率。

只有在交易完全结束之后,资产池才finalize。因为虽然开始时就已经得到了绝大部分底层资产,但是还有一个阶段可以加资产,以及不及预期可以换资产。

也会有coverage测试,比如为了保持overcollateralization。

各种ABS中,只有MBS的资产池是稳定的;只有covered bond是留在资产负债表上、单class、双resource nature的。

MBS

MBS是规模最大的ABS。mortage是first lien的。

贷款通常是首付+贷款,loan-to-value ratio(LTV)就是贷款额与房屋价值的比:

- 开始时的LTV越低,代表首付越多,风险就越低

- 随着贷款偿还以及房屋市场价值的变化,LTV也会变

debt-to-income ratio(DTI)衡量持续的还款能力。注意income说的是税前。

美国佬说的prime loan是优质贷款,subprime loan是差一点贷款。

MBS又分居民的(residential,RMBS)和商业的(commercial,CMBS)。

RMBS也分agency RMBS和non-agency的:

- 由联邦机构(federal agency)或政府资助企业(government-sponsored enterprises)担保的,是agency

- 由private entities发行的,就是non-agency

non-agency的现在几乎完全消失了。

追索权贷款(recourse loan)指违约之后卖掉抵押品还还不清的部分可以继续向借款人索赔。

LTV超过100%的叫做underwater loan。

underwater + non-recourse = strategic default

RMBS

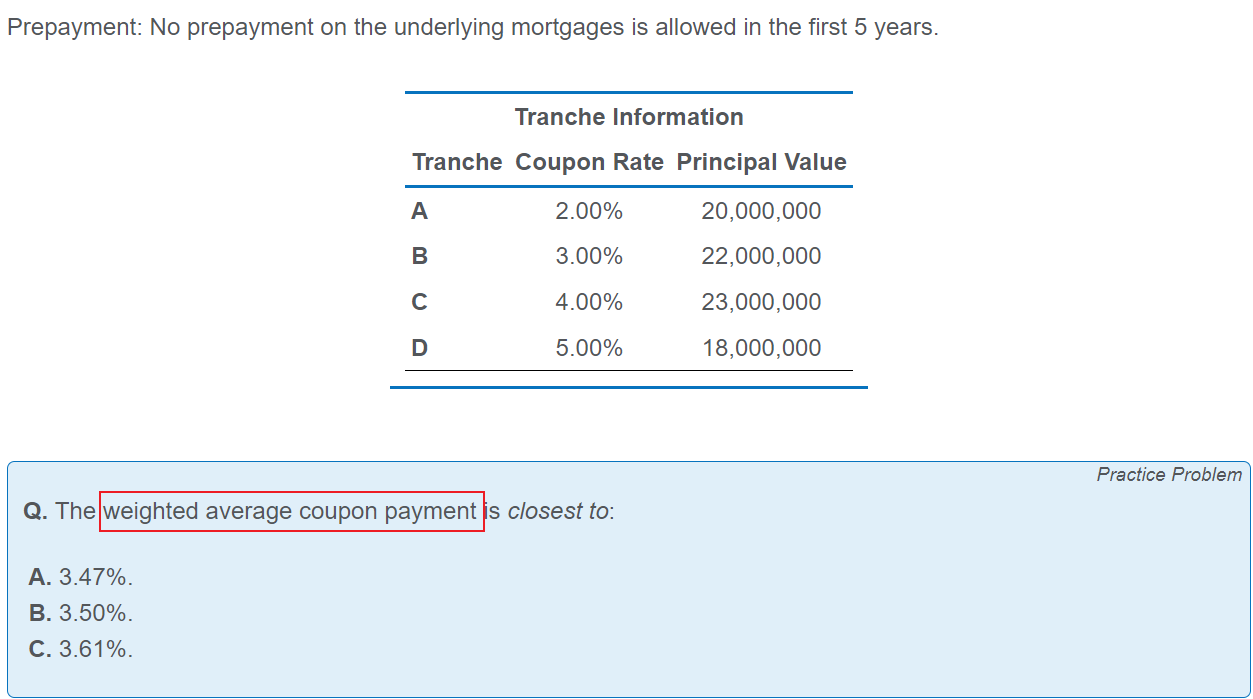

weighted average coupon rate和pass through rate之间的差值就是servicing fees。

这些费用一般是作为mortage rate的一部分进行计算的。

因为池子里的资产到期日和票面利率都不同,所以就有weighted average coupon rate(WAC)和weighted average maturity (WAM)了。加权方法是以未偿还贷款余额除以总的未偿还贷款余额,注意用current不要用beginning;maturity的单位是月。

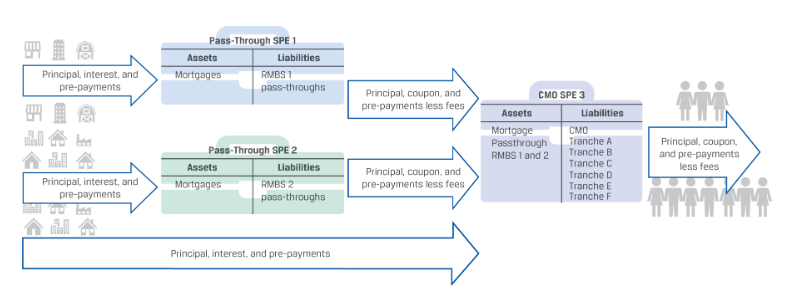

CMO

CMO:把几个 pass-through 组合在一起,然后分tranche。

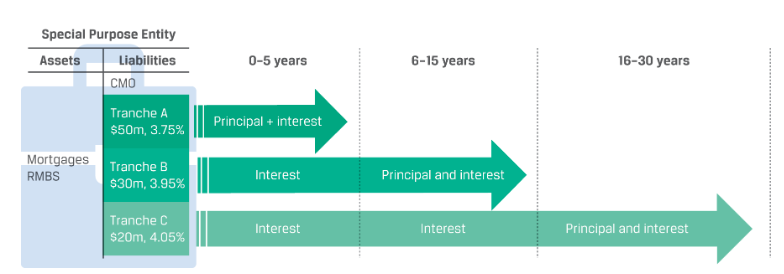

Sequential-Pay CMO:time tranching的一种,只有上一级的收完了本金并且retire了,下一级才开始收(利息不是这样);如果担心展期风险,那就投资A级;如果担心收缩风险,就投资B/C。

- Sequential-Pay

- Z-Tranches:在本金和应计利息开始支付的预设日期之前不会支付利息。Z档一般是Sequential-Pay的最后一档;平均寿命超过20年,风险难以估计;对于其他档有利因为现金流解放给了其他

- Principal-Only:只支付池子里的本金repayment。对于prepayment rates和利率非常敏感——如果利率下降或prepayment加速,价格就会上升

- Interest-Only:只支付池子里的利息payment。如果prepayment加速,价格就会下降。可以用来对冲利率风险。

- Floating-Rate

- Residual:在履行其他部分的所有义务后,从资金池中收取任何剩余现金流量。

- Planned Amortization Class (PAC):如果prepayment在一个范围内,那就向投资者支付定期的、固定的本金payment,此时prepayment风险由其他support tranche吸收。

CMBS

有的CMBS把一类资产或一个地区的资产证券化;另一些则把一个lender的贷款证券化。欧洲的CMBS可能会涉及跨国,造成资产清算时有风险。欧洲的CMBS多数是浮动利率的,而美国的多数是固定的。

CMBS有特别的结构:

- call protection:禁止早期的提前还款(protection against early prepayments)

- 通过CMBS自己的Sequential-Pay可以实现

- loan级别的有三个:prepayment lockout、提前还款罚款、defeasance(借款人必须购买政府证券投资组合,该投资组合完全复制剩余预定本金和利息支付的现金流,包括贷款的ballon部分)

- Balloon Maturity Provision:到期时贷款人搞不定那个大的ballon付款;也是延期风险的一种。

除了这两个特别的结构之外,CMBS与RMBS也有一些区别:

- RMBS通常是很多mortgages,而CMBS可能只有几个

- RMBS的资产更加同质,但是单个违约影响不大;CMBS的单个资产违约可能影响很大(concentration risk)

衡量信用的指标,之前的LTV,以及自己的DSC ratio(debt service coverage ratio)。

NOI 不包括贷款本金和利息支付、资本支出、折旧和摊销。Debt Service是每年的利息支付和本金偿还额。DSC越高越好。

CMBS的投资者必须特别留意现金流生产能力,因为commercial mortgage是non-recourse的。

WAC payment算的是tranche的coupon不是资产池中的mortage的coupon。

prepayment risk和time tranching

提前还款风险(prepayment risk)是指借款人偿还本金或部分本金的速度与合同约定的还款计划不同的风险;分成两部分,收缩风险和延期风险,都与利率相关:

- 收缩风险(contraction):借款人在比合同约定的预定还款期限更短的时间内偿还本金或部分本金,导致投资者未来收到的现金减少

- 投资者必须以较低的当前利率进行再投资

- 降低了bond的升值潜力

- 延期风险(extension):借款人在比合同约定的还款期限更长的期限内偿还本金或部分本金的风险

time tranching就是为了应对提前还款风险的,每个class有不同的期限。