Breakeven和shutdown

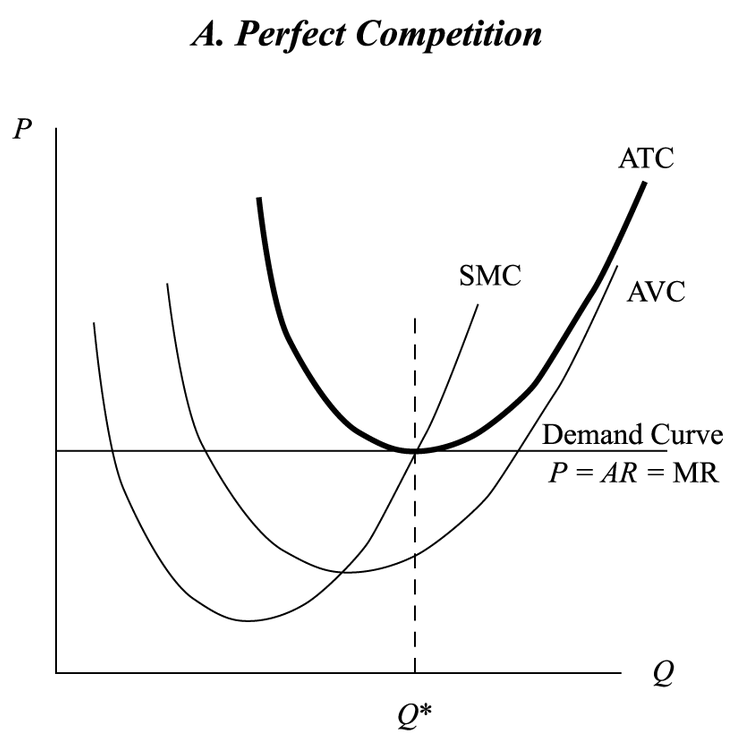

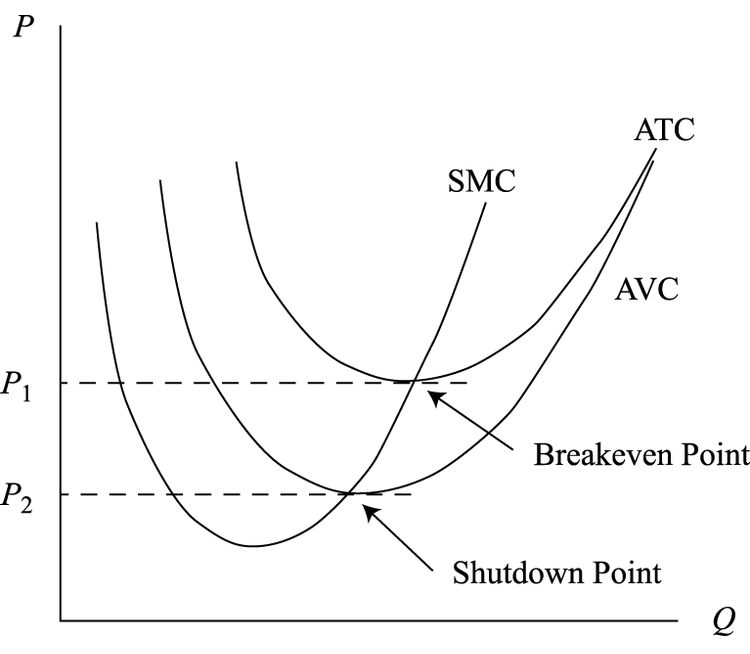

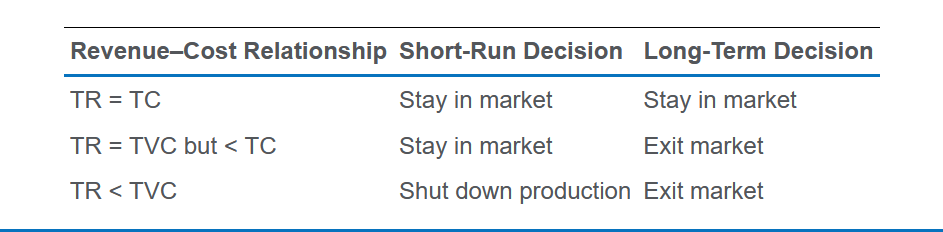

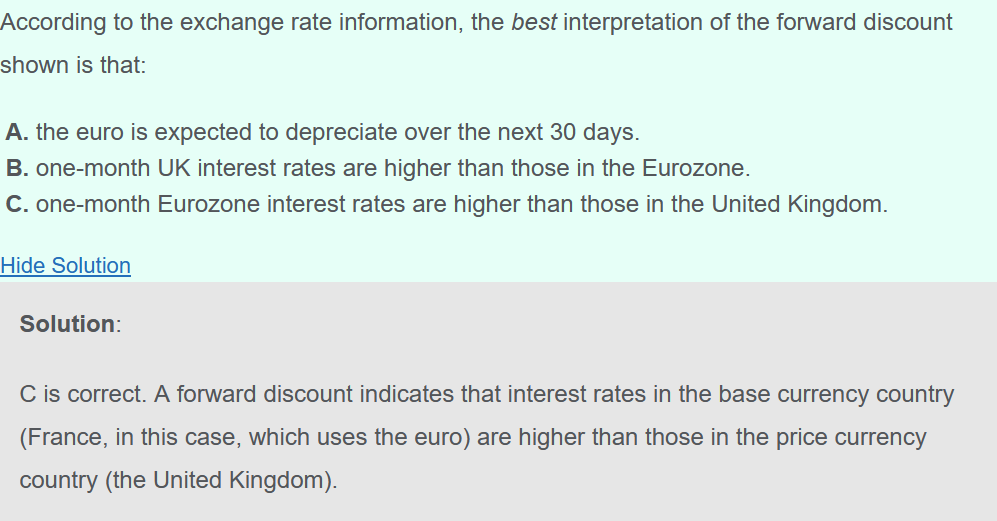

breakeven点是ATC最低点。

shutdown点是AVC最低点。

规模经济

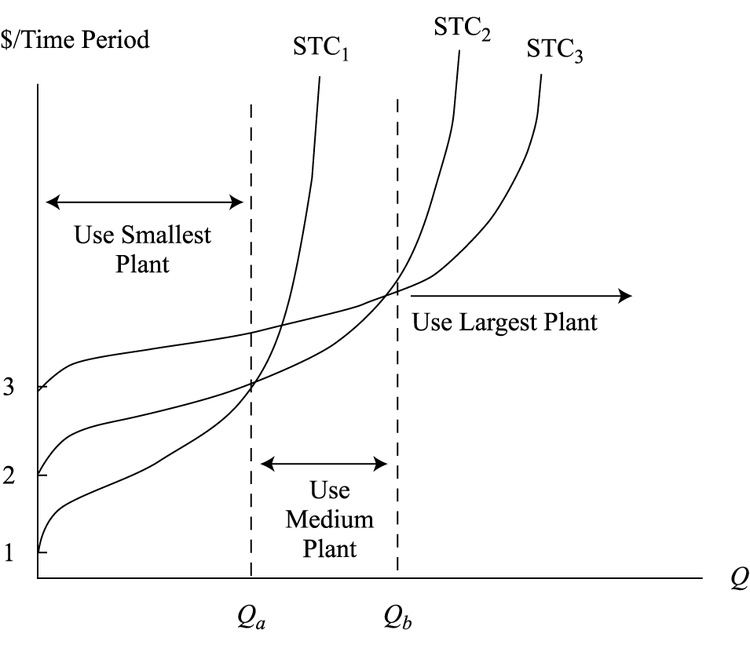

在短期,由于工厂作为capital是无法改变的,所以不同大小的工厂会对应不同的SFC,从而出现不同的STC:

长期而言,每个区间里最低的那条STC组合起来就成了LTC,因为公司可以自由决定什么大小的工厂适合产量。

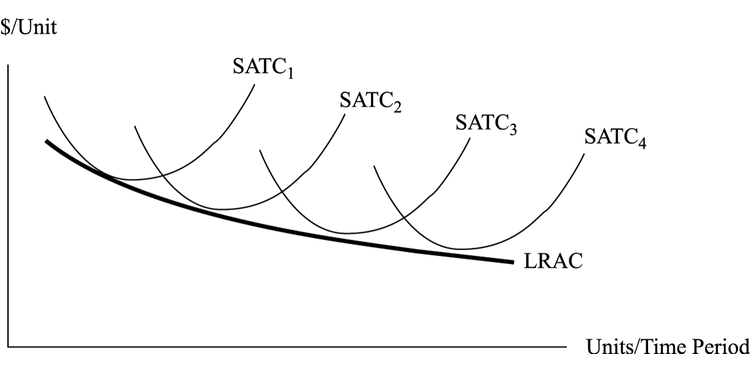

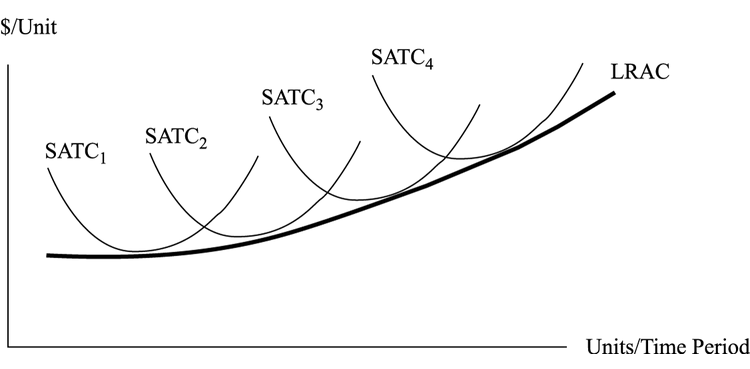

每条STC有对应的SATC(短期平均总成本曲线)和对应的LRAC(长期平均总成本曲线):

LRAC向下斜的就是规模经济。向上斜就是规模不经济:

产量+,每单位成本-,就是规模经济。

实现规模经济的途径:

- increasing return to scale,生产过程能够实现增加的output比增加的投入(相对)多

- 专业化分工

- 新科技、高效设备来提高生产率

- 减少浪费,比如将副产品卖出去

- 更明智的管理

- 跟供应商讨价还价获得批量折扣

导致规模不经济的途径:

- decreasing return to scale

- 太大了无法有效管理

- 产品线或部门功能重叠

- 由于有限原料供应导致买得多反而贵

规模经济和不经济可以同时存在,LRAC最终如何取决于哪个占优。LRAC也可以呈现U形,不一定是直线。

LRAC上的最低点是 minimum efficient scale,如果是完全竞争市场,这就是最好的产量点。

市场结构

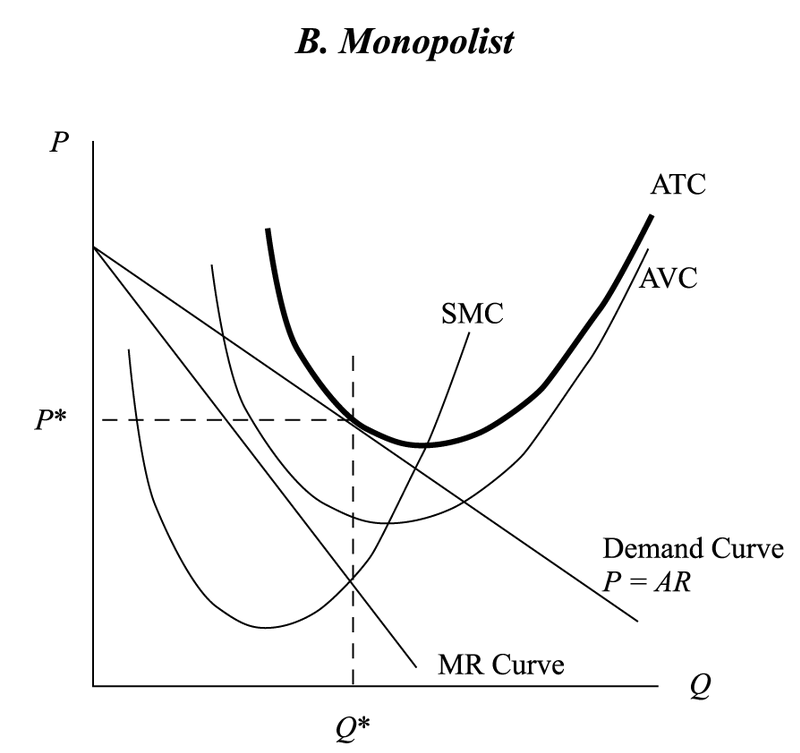

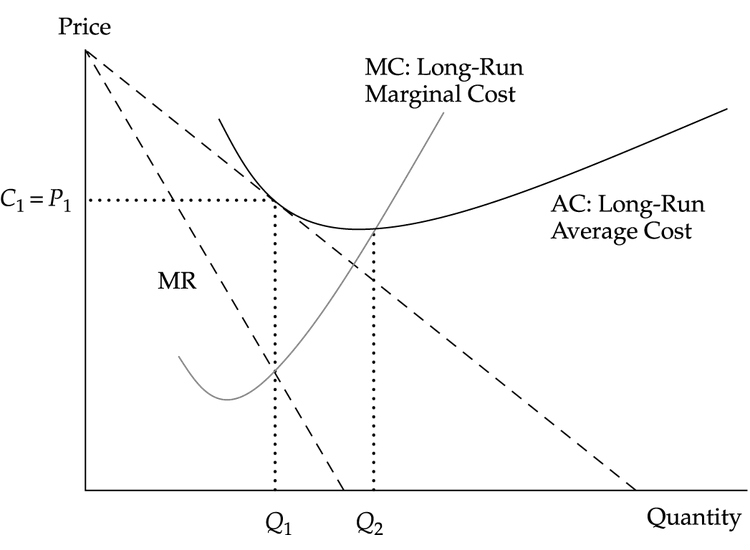

长期而言,垄断竞争市场的经济收益也是0,但是产量点是MR=MC的位置而不是MC=AC的位置,意味着成本并非最小化。

寡头垄断市场如果存在价格共谋,那么大家面对的都是同一个demand曲线;否则每个的demand曲线不同。

在没有共谋的情况下,定价策略有三种基础类型:pricing interdependence、古诺假设和纳什均衡。寡头垄断市场的产量点也是MR=MC,而价格由需求曲线决定。

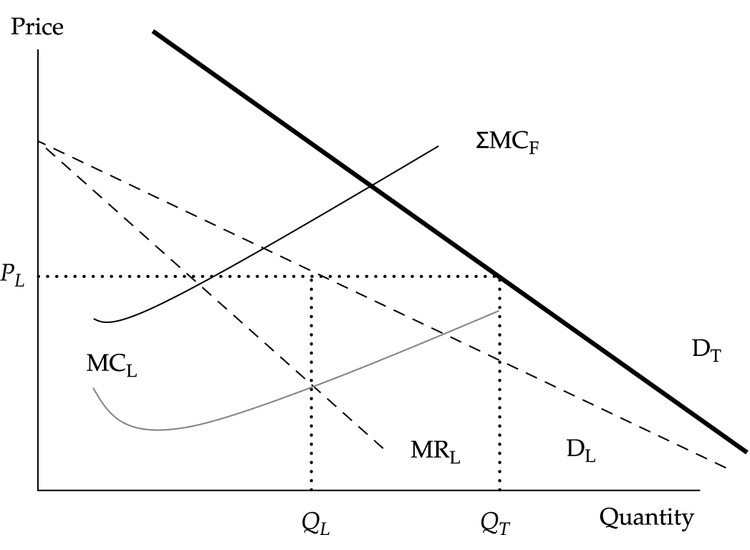

对于存在支配地位的参与者的情况下,通常由leader定价之后其他公司定相同甚至更高的价格就可以了(一种解说是leader的支配地位来自于它的低生产成本,所以其他公司不会定更低的价不然会被价格战打死):

带L的是Leader的。之所以两条需求曲线不是平行,可以这样理解:因为有的小seller在价格降低的时候会承受不住而退出,导致该情况下Leader的份额更大(两条线更靠近)。

寡头市场的支配地位对应的市场份额,从历史上来看会越来越低;所以通过价格战来提高份额是不可持续的。

需要关注竞争法案(也叫反垄断法案),有的并购可能会被禁止。

如果需求是非常弹性的,那么更接近完全竞争;如果是非弹性的,那很有可能seller们有议价权。

测量弹性的方法有(这些是简化的方法):

- 集中度(市场中最大的N个公司的市场占比之和,计算上用销售额之和除以总销售额来算占比)

- 缺点是并非直接反映market power;如果进入门槛很低,即使现在只有一家公司,它也很可能以完全竞争市场的方式来行动

- 不反映并购的影响

- HHI(Herfindahl–Hirschman index)(市场中最大的N个公司的市场占比的平方之和)

- 反映了并购的影响

- 没有解决进入门槛的影响,没有考虑弹性的影响

pricing interdependence

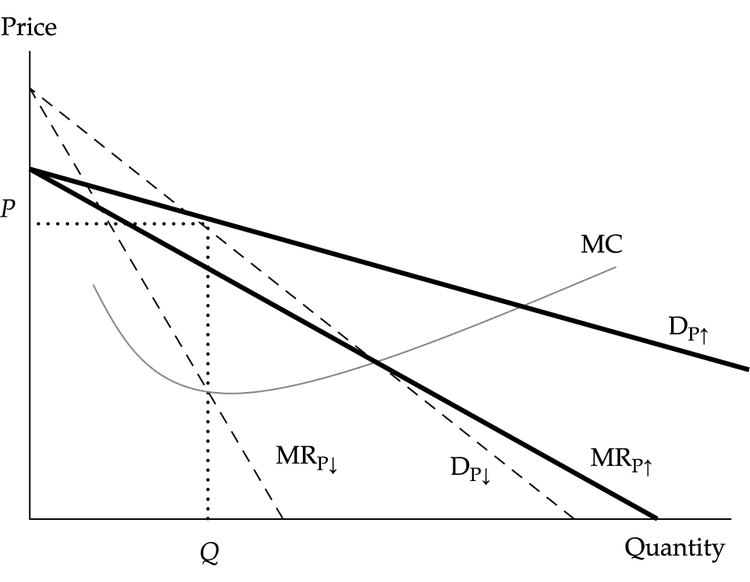

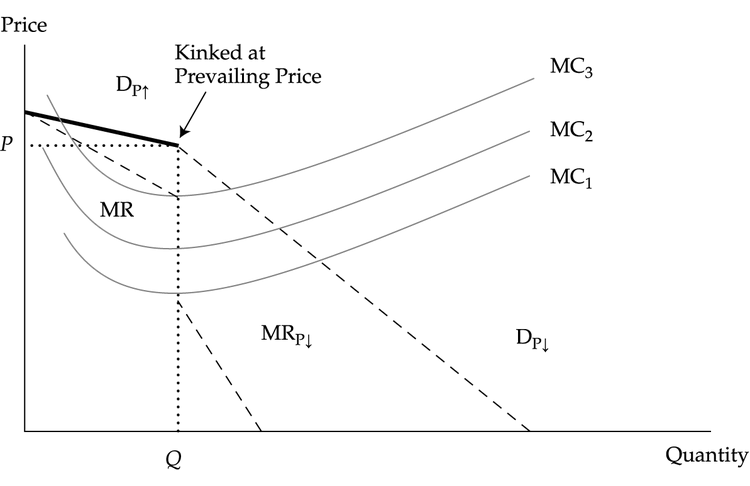

pricing interdependence的例子是存在价格战的市场。会假设竞争者会同步降价,而忽略涨价操作。对于给定的价格,需求的价格弹性在+的时候明显大而-的时候没那么明显。在这种市场下公司会拥有两套需求曲线和MR曲线,对应价格涨和降两个操作:

P+和P-的需求曲线的交点就是给定的价格;根据这个给定价格从两套曲线中组合成一个完整的曲线:

注意这种情况下MR是断层的。这也就解释了为什么这种环境下价格会稳定,因为不同公司虽然有不同的MC,但是只要都穿过MR的断层区域,那最优产量还是MR=MC,对应的价格都是P。

古诺假设 Cournot Assumption

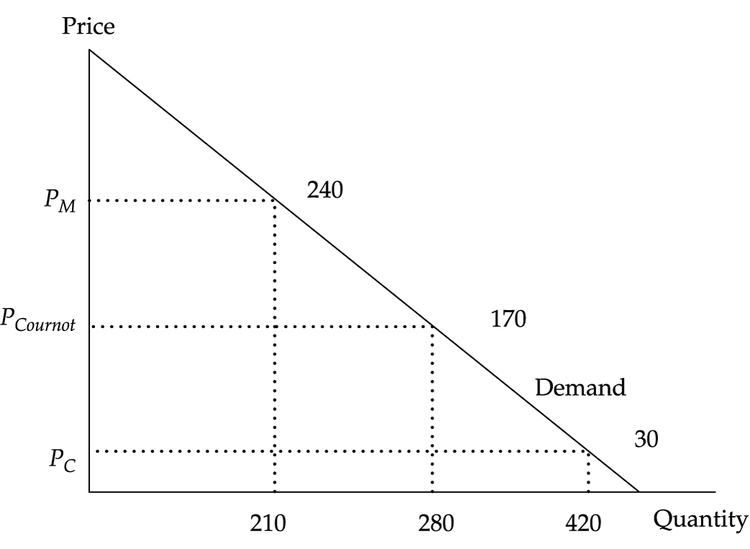

每个公司假设其他公司的产量不会变化,据此决定自己的利润最大化产量。在长期均衡之前会保持这个假设——长期均衡的时候,价格和产量变化不会增加收益。

假设: $ Q_D=450-P $ 以及 $ MC=30 $

对比完全竞争市场的P=MR=MC得 $ 450-Q = 30, Q=420 $ 和垄断市场的:

古诺假设是位于垄断和完全竞争之间的。

纳什均衡

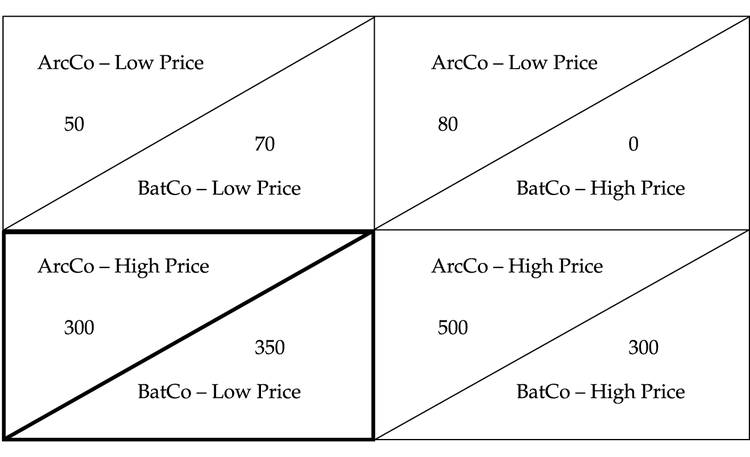

在寡头垄断的语境下,纳什均衡指没有参与者可以通过单独调整自己的定价策略来获得更多的收益。

判断均衡需要挑选每个参与方最大收益的情况。比如BatCo不会选择右下角的情况,因为左下角它的收益更大。

这也就产生了共谋的动机:只要ArcCo分享51的收益给BatCo来让后者也高价,那就能够获得最大综合收益。

共谋有以下几个驱动因素:

- 增加收益

- 降低现金流不确定性

- 提高进入门槛

有以下6个因素影响成功:

- seller 的数量和相对强弱——要么数量少,要么有一个支配地位的老大

- 产品相似性——越同质化

- 成本结构——越相似

- 订单大小和频率——频繁的小订单

- (违反共谋)报复的力度和严重程度

- 外部竞争程度

如果共谋是公开的,那么叫做cartel(卡特尔)。

斯塔克博格模型 Stackelberg model

古诺模型假设的是参与者同时做决定;斯塔克博格模型假设的是按顺序做决定。又叫做top dog策略。

这个模型里first-mover有很大的优势,可以通过超量生产来逼迫其他参与者降低生产量。

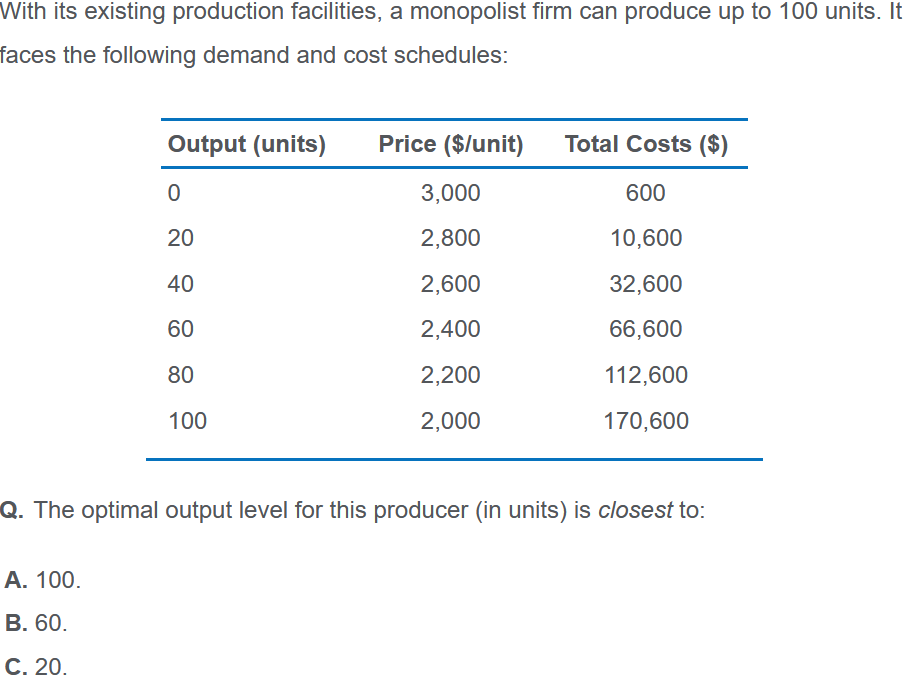

做题

问最佳产量的时候,可以算 profit = TR - TC 来决定:

Business Cycle

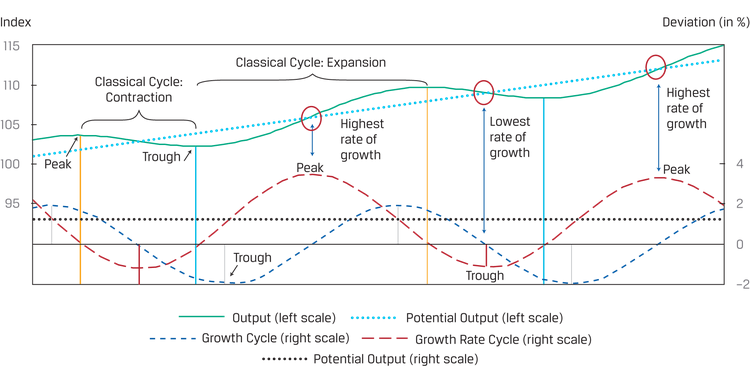

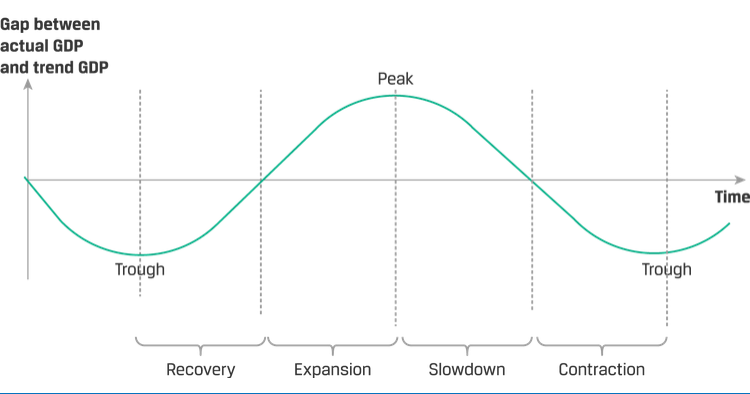

类型

Classical:峰谷之间的间隔很短,扩张周期比较长

Growth、Growth rate

直观一点:

信用周期

信用周期如果与商业周期同向,可能会放大商业周期的程度。信用周期的平均长度比商业周期长。

需要关注信用周期,原因是:

- 对于房屋和房地产建设市场有影响

- 对于经济周期(扩张或衰退)的深度有影响

- 有助于理解政策制定者的action

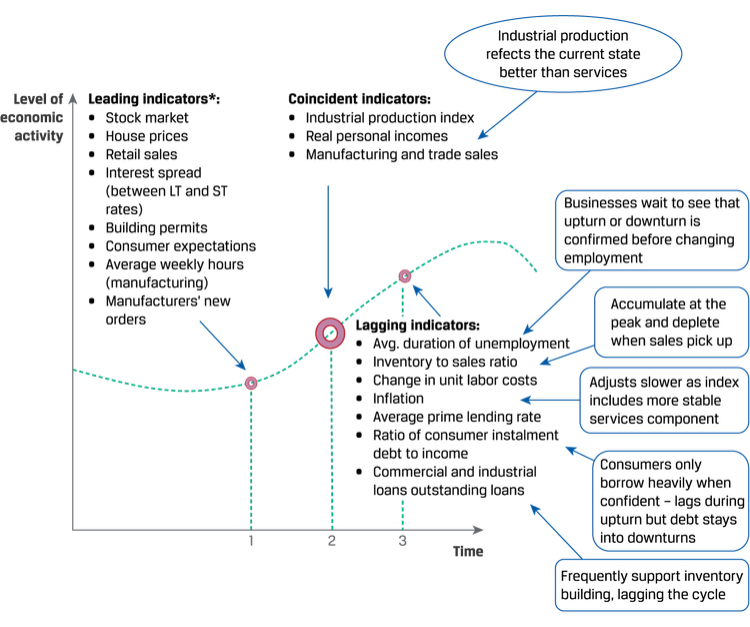

Indicator

很喜欢给几个指标问你经济处于什么阶段,需要判断指标是领先、同时、还是延迟的。

a nowcast, which is an estimate of the current state

diffusion index reflects the proportion of the index’s components that are moving in a pattern consistent with the overall index。扩散指数越大,index里发生了顺向变动的指标越多、程度越大。

财政政策

Fiscal policy财政政策,是政府关于税收和支出的决定。可用的手段:

- 转移支付

- 当前政府支出current government spending

- 资本支出capital expenditures

- 税taxes

根据结构性预算赤字structural budget deficit来判断政府的财政政策立场。

结构性预算赤字:也叫周期性调整的预算赤字;经济full employment时会存在的赤字。

货币政策是中央银行对于信用和货币量的操作。

无论财政政策还是货币政策,目的都是:1)经济平稳增长;2)通胀平稳且低位。

财政政策是通过它对GDP的影响来影响经济的。扩张性财政政策比如:

- 降低个人所得税,C就可以增加

- 降低销售税,价格降低,C就可以增加

- 降低公司税,I就可以增加

- 降低储蓄税,通过财富效应,C就可以增加

- 直接增加G

凯恩斯主义认为财政政策有很大影响;货币主义认为财政政策的效果是暂时的,货币政策对于操作通胀率更有效。

紧缩性财政政策:降低政府支出、提高税率。财政政策可以用于经济稳定器。

财政盈余的增加与紧缩性财政政策关联;赤字的增加则是扩张性。

自动稳定器:例如,在经济下行的时候,社会福利支出和失业救济支出会增加,呈现出逆周期性。

当public debt与GDP的比超过一定限度的时候,国家偿付能力(the solvency of the country)就存在疑问。另一个偿付能力的指标是利息偿还额与GDP的比。

如果经济实现了real growth,那么就算税率不变,real税收收入也会增加,偿还能力也就增加。否则,如果real利率超过了实际增长率,那么就算经济还在增长,债务负担也会加重。

如果经济在通胀,那么存续债务的实际价值会降低(贬值),debt与GDP比可能保持不变。

不支持“关注国家债务与GDP的比”的理由是:

- 多数债务都是欠国内居民的,这样的话就过于担忧了

- 一部分借来的钱投资于人力资源了,未来收入会增加的

- 巨额财政赤字需要税收改革,这实际上可以减少现有税收结构造成的扭曲

- 赤字可能不会产生净影响,因为私营部门可能会通过增加储蓄来抵消财政赤字,以应对未来税收增加的预期(李嘉图等价)

- 如果经济体存在失业,那么债务可能与就业增加有关

支持的理由是:

- 债台高筑可能会导致高税率来还债,这会抑制经济

- 如果市场对政府失去信心,中央银行就需要印钱来支持赤字,会导致高通胀

- 可能会导致对私营部门投资的挤出效应(长时间下影响更严重)

工具

转移支付。这部分是排除在GDP之外的。

current government spending,比如医疗、教育、国防。对于劳动生产率有很大影响。

资本支出,比如修路、修学校等基础设施建设支出。

政府收入有以下形式:

- 直接税:比如个人所得税、公司所得税等

- 间接税:对商品和服务的支出征的税,比如烟酒税

税收政策最好有以下(preferred)特点:

- 简单(simplicity)

- 高效(efficiency):减少对消费者的选择的干扰。

- 公平(fairness):水平公平是同样条件的人支付同样的税;垂直公平是富人更高税率

- 收入充足性(revenue sufficiency)

工具的优缺点与效果

间接税几乎是立刻就能生效而且对政府收入产生影响的。但是直接税、资本支出、转移支付和current government spending都需要一定的时间来生效。

财政政策的预期效果可能强度与直接效果相当——单纯声明要加税(一年后才实施),可能在当下立刻就会减少消费。

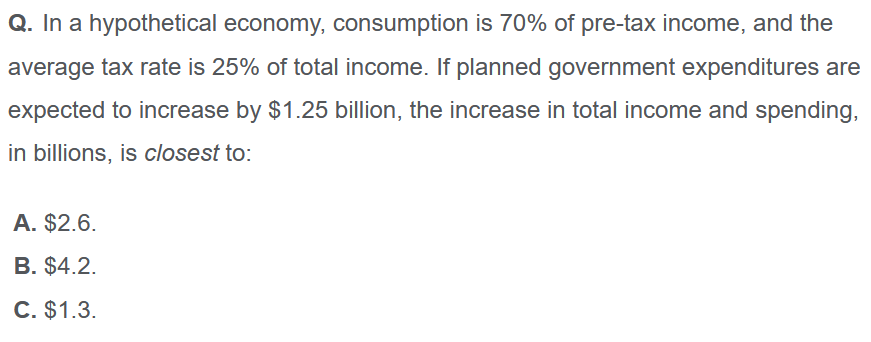

财政乘数

政府部门对总需求的net影响是:

G是政府支出,T是税收,B是转移支付。

净税收(net taxed,税收减去转移支付,NT)会降低个人的可支配收入(YD),用净税率(net tax rate,t)来表示:

将Y理解成国家收入,那么每增加1,净税收收入就增加t,个人可支配收入就增加1-t

假设用c代表边际消费倾向(marginal propensity to consume,MPC),用s代表边际储蓄倾向(marginal propensity to save,MPS);c+s=1。

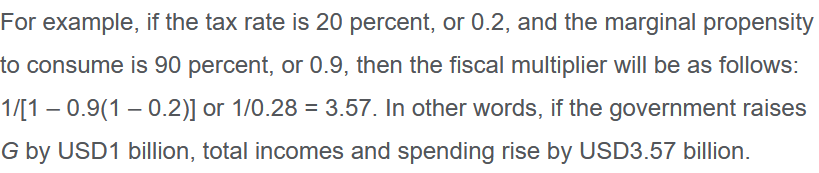

政府支出的接收人会把(1-c)的部分存起来,把c花掉;而接收人又会存下(1-c)的c,花掉c×c……重复这个过程,最终求和就是财政乘数 $ 1/(1-c) $ 。

A formal definition of the multiplier would be the ratio of the change in equilibrium output to the change in autonomous spending that caused the change.

如果考虑税的情况,财政乘数就是 $ 1/[1-c(1-t)] $ 。

注意MPC是对于可支配收入而言的,不是对总收入的:

要先算出可支配收入(比如100总收入,可支配就是75,那么MPC就是70/75)。

如果政府提高G,使用税收来finance这个增量(也就是不增加赤字),那么总产出会增加。因为MPC是小于1的,所以总产出降低小于G的增加,产生initial additional output,然后再通过乘数效应继续增加收入和产出。

李嘉图等价:例如,政府减少税收10,向居民借10来弥补这个空缺。如果人们能够正确认识到现在的减税是以未来税收增加(来偿还利息)为代价的话,他们就不会增加支出,反而会增加储蓄来应对未来。但是如果没有认识到这一点,他们就会增加支出因为觉得更有钱了。

implementation中的问题

政府赤字不是财政政策立场的一个良好指标。原因:1)比如自动稳定器,会导致立场没变的情况下赤字增减;2)通胀修正的real利息支付更加有意义。

财政政策无法完全稳定总需求,因为:

- 政策制定者缺乏关于经济运行的完整信息

- 数据是延迟的;recognition lag

- 执行是延迟的,action lag

- 效果是延迟的,impact lag

- 不知道经济会向哪个方向发展(假使没有推出政策)

- 例如刺激政策推出时可能刚好发生一个意料之外的投资增加

- 政策的宣布本身就会产生影响效果,造成政策效果放大

- 促进就业可能会导致劳动力市场紧张,导致无法兼顾控制通胀的目标

- 如果赤字相对GDP已经很高,那么可能市场不接受政府再举债

- 所谓的full employment是多少呢?如果已经是了呢?

- 如果问题是supply不足导致存在未被利用的资源而不是需求不足,财政政策的效果就很差

- 挤出效应

货币政策

legal tender法定货币。fiat money指不能兑换成其他商品的货币。

中央银行是唯一货币供应者,(政府的银行、银行的银行、最终借贷手段)、支付系统监管者、银行系统监管者,负责调整外汇储备和货币政策……

货币政策的总体目标是:维护价格稳定性(price stability)

货币政策工具

公开市场操作

从/向商业银行或特定的市场购买和销售政府债券。

再融资率

设定official interest rate/policy rate,影响利率。可以理解为央行向商业银行提供贷款的利率。

实现政策利率的方式之一是逆回购:从商业银行买政府债券,约定在未来卖回去;央行从中赚的利率就是政策利率(虽然应该叫短期抵押贷款利率,repo rates)。

央行提高政策利率,商业银行也会提高基准利率(base rates)——贷款的基准利率。

fed funds rates是the interbank lending rate on overnight borrowings of reserves。

准备金要求

简单明了。

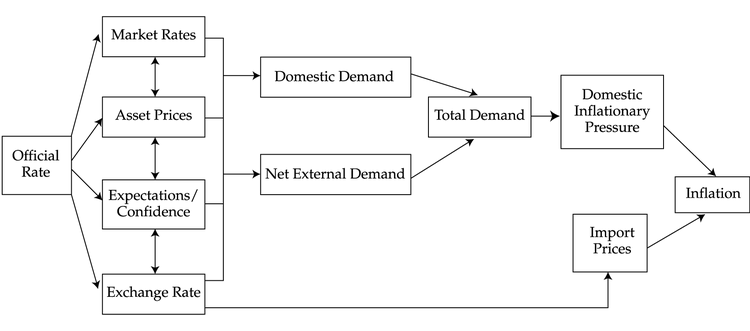

Transmission Mechanism

中央银行认为至少在短期内货币不是中性的(这样才能影响经济增长)。

政策利率通过以下途径影响经济:

- 短期利率

- 关键资产的价格

- 汇率

- 预期

货币政策目标

控制通胀

控制通胀——设定一个目标值并努力实现。成功有三个关键要素:

- 中央银行独立性:能够独立宣布通胀目标、设定各种利率,才能实现控制通胀。

- operational independence:能够自由设定利率

- target independence:自由决定控制的是什么通胀、通胀目标是多少、什么时候实现

- 信用(credibility):公众对它的信心。例如,因为通胀会让存续债务贬值,所以政府没有动力去压低通胀率。

- 有公信力的央行能够让公众认为它能够实现通胀目标,从而导致通胀目标能够自我实现(大家的预期是那个数,那么工资要求、合同等都会按照预期来写)

- (决策)透明度

- 很多央行会发布季度 通胀报告,包括“广义货币总量和信贷状况”、“金融市场状况”、“实体经济发展”和“价格的演变”

因为0%会通缩,需要避免;太高的话,又跟保持价格稳定的目标冲突。

选择的目标通胀时间段通常是2年而不是现在的通胀率,因为1)current inflation是延后的,已成历史;2)利率变化需要时间去影响经济。

控制汇率

想法是:维持与目标货币的汇率稳定,能够将目标国家的通胀情况import到国内。

例如:国内通胀高了,货币会贬值,央行卖出外汇买本币来维持汇率,这个操作同时会导致国内利率增加,从而压低通胀。

货币当局对于这个目标的承诺和能力都必须足够强才能成功。

扩张性、紧缩性与局限性

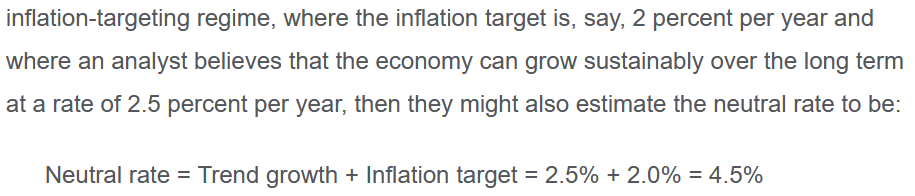

neutral rate of interest:既不拖慢也不刺激经济的利率。

中性政策利率由两部分组成:经济的Real trend rate of growth,以及长期预期通胀。

结合前面的内容,可以理解为:中性利率=经济的长期可持续增长率+央行通胀目标

根据inflation shock的来源可以分为demand shock和supply shock。对于demand shock自然可以收紧货币政策来降低通胀压力;但是对于supply shock这样做可能会导致经济突然下行。

局限性分为:传导机制的问题;通缩环境的问题。

局限性的根本是无法直接、有效控制家庭和商业的存款量、银行的信用创造。

传导机制

有时候会传导不灵:比如推高利率,但是市场参与者认为已经太高了,会导致经济衰退,当局在未来会降低利率,这样的预期就会导致长期利率降低,从而导致传导失效。

bond market vigilantes:债券市场的参与者;当他们认为当局开始控制不了通胀的时候(传导不灵),就会降低对长期债券的需求,从而推高长期利率,帮助实现通胀刹车;反之……

经典的流动性陷阱。

通缩

通缩陷阱的特征:消费增长疲弱,价格下跌,真实债务水平上升。

传统的货币政策(调整短期利率)对这种情况效果不佳。

量化宽松(quantitative easing,QE)。以美国为例,QE买的是房利美和房地美的抵押债券,用来压低抵押利率、支持房产市场。

QE实际上也是一种公开市场操作,会让商业商业银行的准备金增加,从而(希望)它们重新开始放贷。

地缘政治

两类Actor:国家行为体(state actor)、非国家行为体(non-state actor)。

- 国家行为体可以是总统、国会、首相等活的人

- 非国家行为体比如NGO、跨国公司

- 核心区别是有没有对国家安全、国家资源的控制

是否合作通常取决于国家利益。

- 国家安全或军事利益:受地理位置因素影响(比如巴拿马和它的运河;比如严重依赖进口的瑞士)

- 经济利益:为了获取必要资源;给自己的全球化公司提供公平的竞争环境(trade or standardization)

其他因素:

- 资源禀赋(Geophysical Resource Endowment)

- 资源丰富的对缺乏的会更有谈判力

- 内部资源使用不均会导致政治不稳定

- 标准化(Standardization)

- 有助于扩大跨境经济和金融活动

- 比如监管合作、流程标准化(SWIFT)、operational synchronization(集装箱尺寸标准化)

- 文化

- 软实力(不使用武力或胁迫)

- 文化项目、广告、旅行补助和大学交流

机构(institution):社会或文化中已建立的组织或实践。可以是对社会重要的习俗或行为模式。强大的机构有助于合作。

国家利益由不同部分构成,会存在优先级;优先级也会随着时间变化——发展程度,甚至只是换届政府。现任政府对不同利益的侧重会影响合作的性质和深度。

政治周期的长短对优先级具有重要影响(例如短命的政府对气候变化等长期问题就不会那么优先)

全球化

Globalization的反义词是nationalism。

政治合作通常是国家行为体做的;全球化是经济和金融合作,通常是非国家行为体参与的。

政治合作可以促进全球化,但是没有也可以单独发展。

动机

提升利润;获取资源或市场;内在收益(intrinsic gain)。

提升利润:增加销售额,或者降低成本。

对于投资人员来说,有两类flow需要关注

- Portfolio investment flows:short-term investments in foreign assets

- foreign direct investments (FDI):long-term investments in the productive capacity of a foreign country

内在收益:a side effect or consequence of an activity that generates a benefit beyond profit itself。比如个人去体验没去过的地方得到的个人成长。

缺点与cost

- 收益不平等。比如搬迁工厂到另一个国家,会在当地增加就业,但是在国内就减少了就业

- 环境、社会、监管标准降低(比如从发达国家搬到东南亚)

- 政治后果(第一点带来的后果之一)

- 依赖性(比如中国生产了大量的xxx,如果因为天灾导致供应中断,会导致全球依赖这个原料的都受到影响)

逆全球化(deglobalization)。完全逆全球化是不太可能的;公司们会通过以下途径来稳固他们的供应链:

- 重启essential的国内生产(以应对紧急情况比如新冠)

- Reglobalizing production(搞多点备份)

- 加倍投入关键市场(比如虽然中国的人力成本升高,但是工人素质、生产力、市场规模都让一些公司选择加倍投入)

国际贸易组织

国际货币基金组织(IMF)的主要任务是:确保国际货币体系、汇率体系和国际支付体系的稳定,使各国能够相互购买商品和服务。比如在极为严格的条件下提供外汇贷款解决临时的外部赤字。

从投资角度来看,国际货币基金组织有助于控制特定国家的市场风险和全球系统性风险。

世界银行的主要目标是帮助发展中国家消除贫困并促进环境友好的经济增长。世界银行不仅提供贷款,也承担教育(提高素质)的任务。

发展中国家通常需要改善:

- 加强政府并教育政府官员;

- 实施鼓励商业的法律和司法制度;

- 保护个人权利和财产权利并遵守合同;

- 发展足够强大的金融体系

- 打击腐败

世界银行有两个子实体:

- 国际复兴开发银行(IBRD)

- IBRD自己卖3A债券来获得资金,然后低息贷给目标国家

- IBRD的收益用来支持世界银行的运行支出和IDA

- 国际开发协会(IDA)

- IDA的资金每3年获得成员的补充

- 都是为了让在国际信贷市场上不太行的国家获得低息甚至无息贷款或赠款

世界贸易组织(WTO):为跨国贸易体系提供了法律和制度基础。在它之前是GATT负责规范跨境贸易。有以下职能:

- implementation, administration, and operation of individual agreements

- 充当谈判平台

- 解决争端

- 审查贸易政策,监督贸易政策的连贯性和透明度

- 技术合作和培训

分析地缘政治

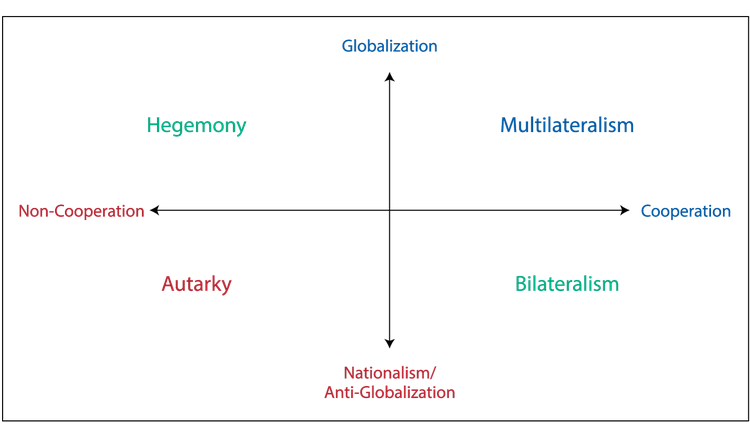

国家行为的四种原型:

国家属于哪个象限以及处在这个象限的稳定性都很重要。致力于建立更多政治合作的霸主对投资结果的威胁可能小于试图破坏投资结果的多边行为者。

Autarky自给自足。很少甚至没有对外贸易/金融往来;国有企业控制国内战略产业。比如20世纪的中国。

Hegemony霸权。往往是地区甚至全球的领导者,他们利用对别国的政治或经济影响力来控制资源。国有企业往往控制主要出口市场。遵守霸权能够获得霸权国提供的很多好处;但是霸权国的衰弱会带来地缘政治风险。

Multilateralism多边主义。是指参与互利贸易关系和广泛规则协调的国家。私营企业已完全融入拥有多个贸易伙伴的全球供应链。

Bilateralism双边主义。

通常,国家处于双边主义和多边主义之间。介于这两个极端之间的是区域主义,即一组国家相互合作。双边主义和区域主义都可以在排除其他群体的情况下进行。

地缘政治工具

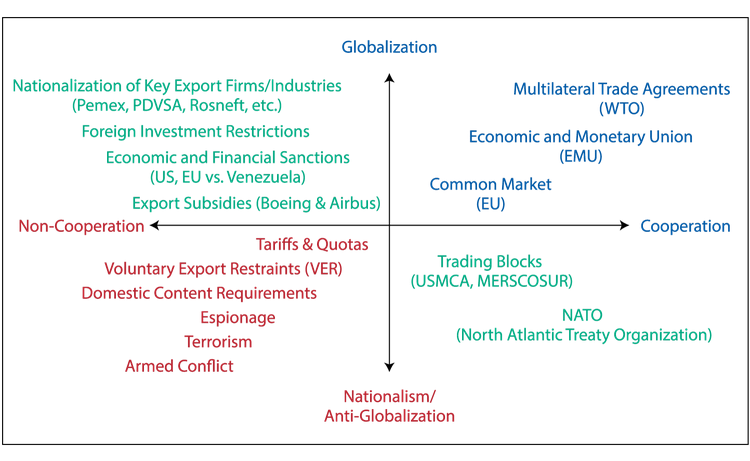

分三类:

- 国家安全工具

- 经济工具

- 金融工具

国家安全工具,比如武装冲突,会导致基础设施破坏,以及居民往远离冲突地区迁移。

经济工具的非合作型比如国有化;自愿出口限制;国内含量要求。

合作性金融工具可以减低地缘政治风险,但是如果该体系过于依赖某一特定金融工具,或者该工具变得过于占主导地位,则可能会给国际体系带来脆弱性。(比如美元)

一般来说,随着参与者采用更多的协作工具,他们发起冲突或针对相关参与者使用非合作工具的可能性较小。

地缘政治风险较低的国家可能会拥有比较优势。

Allowing cabotage requires coordination on areas like physical security and economic coordination, a highly multilateral (multifaceted tool) process.

地缘政治风险与投资

有的投资者是taker,只会在地缘政治风险影响长期收益的时候才会考虑;其他则是将它作为核心过程,构建alpha的一部分。

Geopolitical Risk Index (GPR)告诉我们:high geopolitical risk results in tangible macroeconomic effects.

地缘政治风险有三种类型:

- 事件风险:不确定性最小

- 例如选举、立法

- 外生风险exogenous

- 例如起义、入侵、自然灾害的发生及其后果

- 专题风险thematic:在一段时间内演变和扩大的已知风险

- 比如气候变化

评估威胁

- 发生的可能性

- 影响的扩散速度:指影响投资者投资组合的速度

- 短期(高速):比如黑天鹅事件,会在短期内影响投资者的选择;但是长期上没有什么影响

- 中期:通常是对特定行业的影响

- 长期:对投资者的长期资产配置有影响,但是短期影响很有限

- 影响的规模和性质

- 影响可以是离散(discrete)或者广泛的;离散指影响个别或几个公司;广泛则是行业或者整个市场

某些事件可能兼具短期和长期影响。

高速风险最有可能通过资产价格的迅速变化而在市场波动中显现出来。通常受影响的资产价格包括商品、外汇、股票和债券价格(通过利率变化)。

场景分析

采用情景分析或路标(signposting),而不是单点预测的方法来应对。

情景分析是在世界的可能得情况或状态下评估投资组合结果的过程。

signpost是表明风险可能性增大或减小的指标、市场水平、数据或事件。“红灯”的时候就应该准备好行动计划了。好的路标来自于围绕场景预先做出的关键假设,并标记场景是否正在实现。

区分信号和噪音的基本经验法则是政治和政策之间的区别。两位领导人之间的“政治”可能存在巨大差异,但他们制定的“政策”却能创造更大或更持久的投资组合影响。

国际贸易

好处:

- 从交流和专业化分工中收益

- 规模经济

- 市场上产品种类更多

- 加强竞争

- 资源配置更有效

坏处是资源调整需要时间并且会伤害一些利益群体。

贸易限制

- 关税(Tariff):政府对进口商品征收的税款

- 进口配额(Quota):指定的时间内可以进口到一个国家的商品数量

- 自愿出口限制(voluntary export restraint,VEF):类似于Quota,但是是出口国限制

- 补贴(Export subsidy):出口补贴商品,政府就提供对应的补贴;虽然目的是促进出口,但是扭曲了由比较优势决定的生产和贸易量。

- 禁运

- 国内含量要求(Domestic content provision):生产中产生的附加值或使用的部件的一定比例应来自国内。

限制的理由:

- 保护已建立的国内产业

- 保护新兴产业直到成熟

- 保护国内就业

- 国家安全原因

- 关税创收

- 报复

资本限制是指对外国人拥有国内资产的能力或国内居民拥有外国资产的能力进行的控制

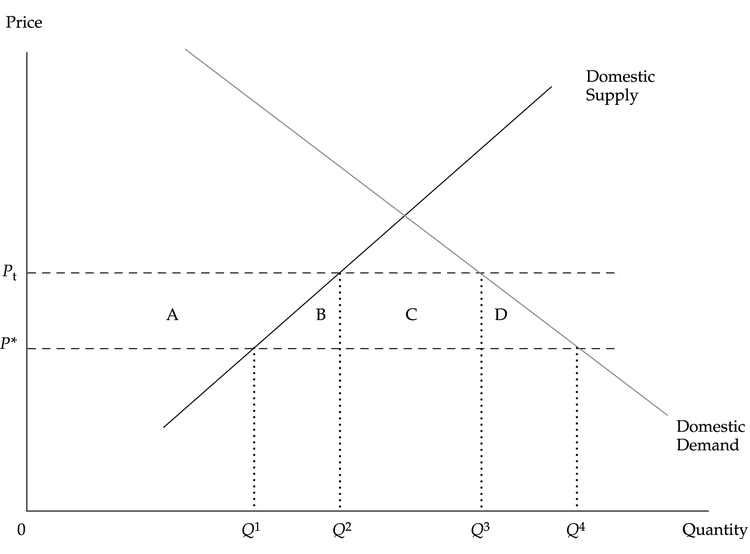

关税

关税里的小国是指没有能力影响产品国际价格的的国家。一个产品加关税之后,出口国可能会降低价格来减少市场份额的损失,体现了一种收入的再分配(出口国收入减少,进口国政府得到关税)。

理论上来说加关税可以增加welfare,只要1)对手不报复;2)deadweight损失比贸易情况改善的收益小。总体福利是净损失的。

消费者损失是A+B+C+D;国内生产商的收益是A;政府收益是C;净损失B+D。B代表生产中的不效率的部分。

Quota和VER

进口许可证(import license)规定了可进口的数量。使用Quota的话,政府收不了关税收入。而且在quota下,外国生产商会提高价格来获得额外的利润,所谓quota rents。

如果配额之后的国内价格是Pt,那么该quota等效关税是t。但是变成了C区是外国生产商的quota rents,所以国内净损失是B+C+D,比同等关税下损失更大;如果政府通过拍卖进口许可证来赚了quota rents,那净损失就是B+D。

VER由出口国实行,此时出口国赚到了quota rents;进口国的福利损失就是B+C+D。

出口补贴

小国的情况下,国内市场的价格等于价格+补贴;大国情况下,由于出口增加,世界价格下跌。两种情况下净福利都是负的,而且大国情况下损失更多。大国情况下世界价格下降意味着有一部分补贴转移给了外国。

贸易集团 Trade Bloc

区域贸易组织(regional trading agreements (RTA))。区域贸易集团是签署协议以减少并逐步消除该集团成员之间贸易和生产要素流动壁垒的国家集团。对于非成员国,可以有贸易壁垒条款。

类型:

自由贸易区(free trade area, FTA)是最普遍的区域一体化形式之一,成员之间货物和服务流动的所有障碍都已被消除。但是每个国家都有针对非成员国的政策。

关税同盟(customs union)扩展了FTA,包含了对于非成员国的统一贸易政策。

共同市场(common market)在关税同盟之上,允许成员国之间生产要素的自由流动。

经济联盟(economic union)在共同市场之上,要求common economic institutions以及成员间经济政策协调

如果经济联盟的成员同意采用统一货币,就同时也是个货币联盟(monetary union)。

区域一体化 Regional Integration

比起WTO的多边贸易谈判,区域里面(国家数量相对较少)的谈判成功的概率更大。

但是区域一体化可能会导致生产从低成本但是面临贸易壁垒的非成员国转移到高成本但是没有贸易壁垒的成员国,从而导致总体福利损失。

关税同盟的形成有两个静态效应:贸易创造和贸易转移(diversion)。

贸易创造和贸易转移

贸易创造:区域一体化导致高成本的国内生产被其他成员的低成本进口产品取代。

比如一体化之前,A生产1000万,从B进口200万;一体化之后,A生产减少到700万,从B进口1100万。这里面1000-700=300万就是贸易创造;净增加的600万是价格下降带来的消费增加。

贸易转移:区域一体化导致来自非成员国的低成本进口产品被来自成员国的更高成本进口产品所取代。

如果贸易创造大于贸易转移,那么净福利就是正的。

好处和成本

自由贸易的好处对区域贸易集团也是有效的。此外:

- 贸易集团导致的互相依赖可以减少区域争端

- 作为整体来行动,具有更强的话语权

成本可能是被替代的产业的工人会失业,造成调整成本;如果失业工人再也找不到合适的工作,就会造成永久失业。国家主权的独立性也是阻碍因素。

阻碍一体化程度提高的因素:

- 文化差异和历史考虑

- 高度一体化会限制成员国施行独立的经济和社会政策的能力

- 比如货币的贬值和升值就无法作为欧元区的调整经济的工具

在大型、单一的区域市场开展业务的成本较低,企业可以从规模经济中受益。但是贸易集团成员之间仍然存在品味、文化和竞争条件的差异。问题可能会迅速蔓延。

外汇(FX)市场

外汇市场是全球最大的交易市场。

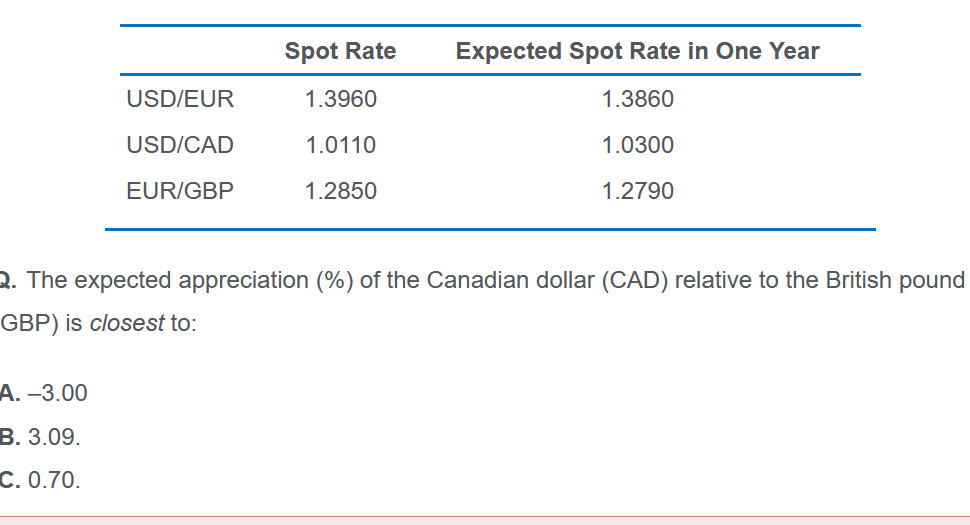

课本中用的是 A/B 标注,B是1,A是外币;读作A against B。

购买力平价(PPP)理论认为名义汇率是长期均衡的。 PPP 声称,名义汇率会进行调整,以便相同的商品(或一篮子商品)在不同的市场上具有相同的价格。或者说,不同货币的购买力对于标准化的一揽子商品来说是相等的。

现实里,PPP 所需的条件并不满足: 各国的商品和服务不尽相同;各国通常生产和消费不同的商品和服务篮子;许多商品和服务并不进行国际贸易;存在贸易壁垒和交易成本(例如运输成本和进口税);在决定名义汇率方面,资本流动至少与贸易流动同等重要。

假设观察到的汇率是 $ S_{d/f} $ (以1单位外币计价的本币数量),那么外国的价格水平用本币表示就是 $ S_{d/f}\times P_f $ ;假设还知道本国的价格水平 $ P_d $ ,那么就可以计算实际汇率:

国内外价格变动、名义利率变动对实际汇率的影响:

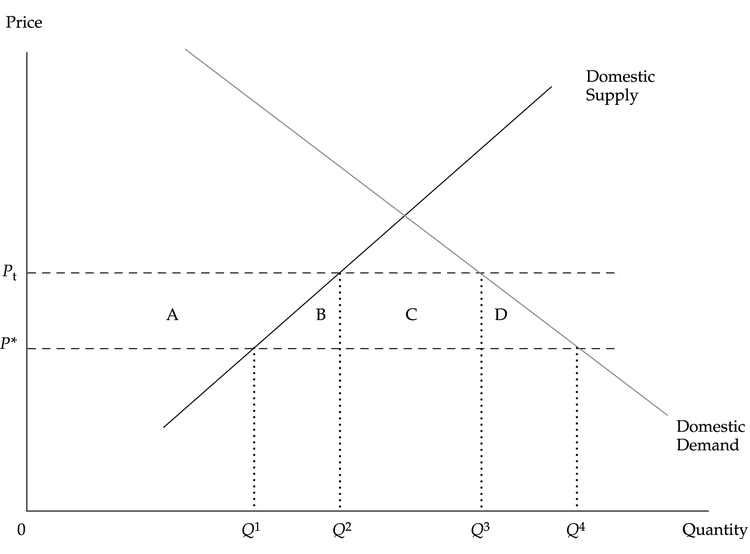

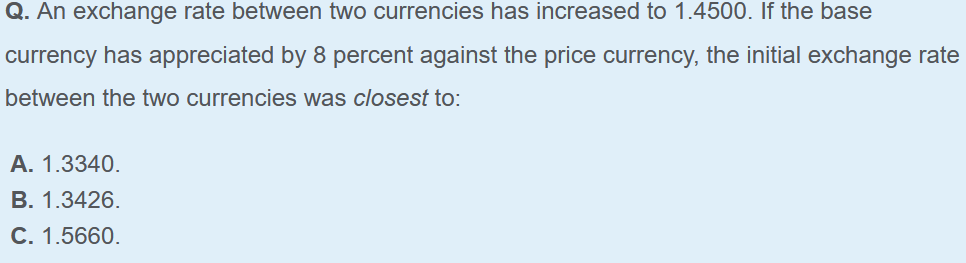

注意这里所有的汇率都是d/f,这样才能使得 $ S_{d/f} \times P_f $ 变成以国内货币计价。

简单记忆:将实际利率理解为购买外国商品的价格,价格越高,购买力越低。

注意这里说的是base currency相对price currency升值,所以1.08不是乘在 $ P_d $ 上而是乘在 $ P_f $上。

注意这里说的是base currency相对price currency升值,所以1.08不是乘在 $ P_d $ 上而是乘在 $ P_f $上。

买方和卖方

卖方:

- 最大的几家货币中心交易(money center dealing)银行。由于需要投入巨大的成本来建设相关技术,所以只有几个巨头能维持有竞争力的报价。而且很大一部份交易都是在银行内部客户之间完成,不需要去外部报价。

- 其他银行都归类于次级和第三梯队。它们通常是地区性银行,无法为所有货币都提供有竞争力的报价。

买方能细分为:

- 公司账户

- 真实货币账户(Real money accounts):指保险公司、共同基金、养老基金等,因为它们在使用杠杆上受到严格限制,所以叫做real money

- 杠杆账户(leveraged accounts):也被称为professional trading community,包括对冲基金、commodity trading advisers (CTAs)、高频交易者等等;任何接受和管理外汇风险以获取利润的活跃交易账户都包括在内。

- 零售账户(retail):比如外国游客在自助机上兑换货币。其实smaller hedge funds and other active traders也包含在内。

- 政府:比如为了维持使领馆的运行;比如养老金投资管理机构的增值;比如发行外币债务

- 中央银行:为了保护本币的汇率稳定;或者为了恢复外汇市场稳定性来让企业能够正常运营

- 主权财富基金(Sovereign wealth funds,SWF):拥有大量经常账户盈余的政府将这些盈余放到SWF里面而不是交给中央银行做外汇储备。通常是纯粹投资目的而不是公共政策目的的。

有些情况下对冲基金或者大型参与者也可以做造市商,临时扮演卖方银行的报价功能。

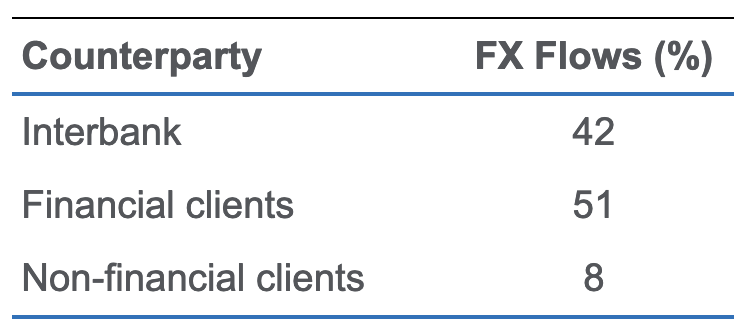

市场构成

FX swap:外汇掉期。外汇市场由即期、远期和掉期构成。

金融客户比非金融客户占比(日均外汇流量)大得多,甚至超过了银行间市场。企业和个人的流量只占很小一部分。

交易中心前三位是伦敦、纽约和东京。外汇市场在纽约时间上午 8:00 至 11:30 左右最为活跃,此时两个城市的银行都营业。

汇率表示方式

直接汇率是本币/外币;简介汇率是外币/本币。每种报价方式里面后面那个都是1。

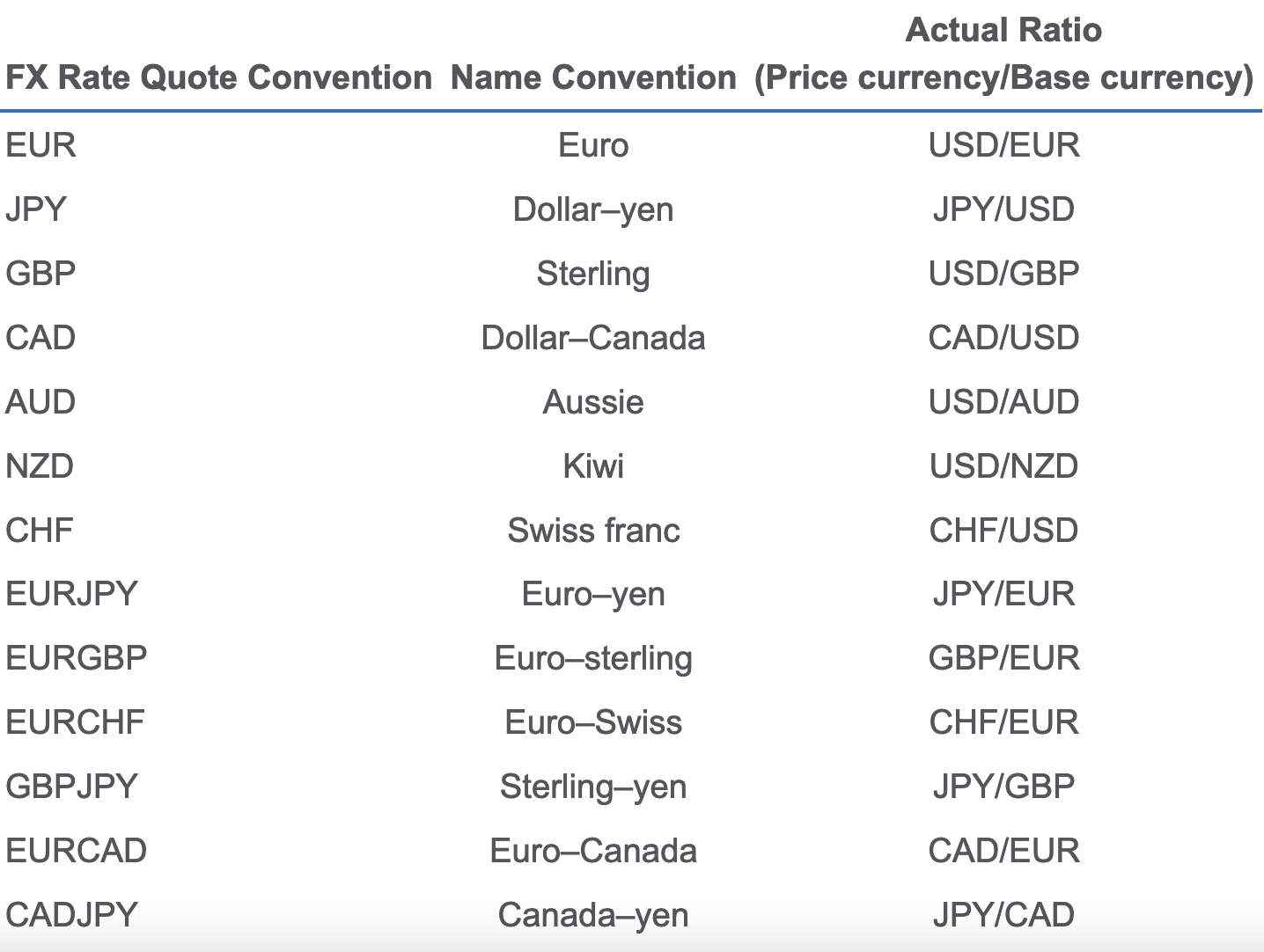

外汇市场存在一些惯例:

主要汇率中只有JPY、CAD和CHF是USD在后面的;其他都是USD在前面。

对于外汇市场,A/B表示法中A是price currency,B是base currency。

- 表中的三字母那些都是主要汇率,对应的是它们做base,美元做price

- 六个字母的是次要汇率,前三个是base,后三个是price

当客户向银行索要汇率报价时,银行会提供“买入价”和“卖出价”,形式是“A-B”——A和B都是price currency;A指卖出1单位本币等到多少外币;B指卖出多少外币才能得到1单位本币;而且A必定小于B(惯例2)

其他货币的汇率精确到小数点后4位,而日元精确到2位。(惯例3)

注意,A对B的升值的百分比数字与B对A的贬值百分比是不同的。

汇率制度

理想的货币制度具有三个特性:

- 任何两种货币之间的汇率都将被可靠地固定。这将消除商品和服务以及实物和金融资产价格方面与货币相关的不确定性

- 所有货币都将完全可兑换(资本可以自由流动)

- 每个国家都能够采取完全独立的货币政策来实现国内目标

但是三个特性是不能同时实现的——比如满足前两个的话,第三个是不可能的。比如可自由兑换,那么将利率降低到比其他国家低会导致资本外流,本币会贬值,央行会被迫买本币来维持汇率,从而又提高了利率。 浮动汇率的话,降低利率会导致本币贬值,从而增加出口降低进口,符合扩张性政策的目的。

汇率越能自由浮动、对兑换控制越严格,央行实现国内宏观经济目标的效率就越高。

金本位的时候,由于与黄金挂钩,所以贸易顺差=累积黄金,根据比例扩大货币供应,导致价格上升、出口减少。

金本位之后是布雷顿森林体系,属于固定平价系统。

布雷顿森林体系之后是灵活汇率体系,但是汇率的波动超出了想象。事实是:投资驱动的外汇交易——无论是长期投资还是短期投机——在设定即期汇率方面的重要性超出了任何人之前的想象。

高度波动的汇率对于经济不利,所以产生了有限灵活性的体系,即欧洲汇率机制 (ERM)。

分类

货币政策缺乏信用可能会导致被迫采取固定汇率制度——如果有恶性通胀的前科的话,中央银行关于“在浮动利率下能够维持货币稳定”的承诺就不可信了。

有八类:

- 没有独立的法定货币

- 美元化

- 货币联盟(monetary union)

- 货币发行局(Currency board)

- 固定平价(Fixed parity)

- Target zone

- Crawling peg

- Crawling band

- Managed float

- Independent float

美元化的国家虽然继承了货币信用,但是没有继承信用——这些国家的美元利率跟美国的不必相同。因为中央银行无法货币化政府赤字,所以对于有前科的国家来说美元化可能会更有助于金融稳定——但是也代表着无法使用货币政策来稳定经济。

货币发行局制度(CBS),本币与外币之间是固定平价的——比如港币,港府根据固定平价为其持有足够的美元储备。但是港元银行存款并非全部以美元储备作抵押否则银行无法以其存款为抵押放贷。在该体系下,香港金融管理局(金管局)并不发挥传统中央银行的作用,因为维持 100% 外汇储备的义务使其无法充当陷入困境的金融机构的最后贷款人。然而,它可以通过外币抵押贷款来提供短期流动性。

满足三个条件能够运行得最好:

- domestic prices and wages are very flexible

- non-traded sectors of the domestic economy are relatively small

- the global supply of the reserve asset grows at a slow, steady rate consistent with long-run real growth with stable prices

In practice, the HKD exhibits modest fluctuations around the official parity of HKD/USD = 7.80 because the HKMA buys (sells) US dollars at a pre-announced level slightly below (above) the parity. 在这个区间外某一侧的持续性流动会导致利率变化而不是汇率变化;在区间内,金管局可以用有限的货币操作来调整利率波动。

与美元化相比,CBS 的优点之一是,货币当局可以通过为其负债(the monetary base)支付很少或不支付利息来赚取利润,并可以根据其资产(外汇储备)赚取市场利率。这种利润称为铸币税。在美元化的情况下,铸币税归使用货币的货币当局所有。

固定平价。与CBS不同,固定平价是没有立法承诺维持平价的,当局可能会放弃平价;外汇储备目标水平具有自主性,它与国内货币总量没有特殊关系。所以央行能够履行最后贷款人的职责。

在传统的固定汇率体系中,汇率可能与单一货币(例如美元)挂钩,也可能与主要贸易伙伴货币的篮子指数挂钩。在平价水平周围有一个最多±1%的区间,在这个区间内允许私人资金流动来决定汇率。货币当局随时准备动用其外汇储备或购买外币,以将汇率维持在这些范围内。

固定平价的可信度取决于该国维持私营部门对其货币需求的均衡的意愿和能力。需求过高会导致外汇储备增加、货币量增加和通胀压力;反之。如果市场参与者认为外汇储备不足以维持平价,那么这种信念可能会自我实现。所以关键在于维持可信度所需的外汇储备水平。

Target zone也是固定平价,但是有更大的操作空间(2%)。

爬行钉住汇率(通常针对单一货币,例如美元)。

- 被动爬行:为了防止美元储备挤兑,汇率经常(每周或每天)调整以跟上通货膨胀率。

- 主动爬行:将来一周的汇率预先公布,并逐步发生变化。目的是为了控制通胀预期。由于许多商品的国内价格与进口价格直接挂钩,因此宣布的汇率变化将有效地预示这些商品未来通胀率的变化。

爬行区间:公布一个目标价,同时给予浮动宽度。通常是作为从固定汇率到浮动汇率的过渡。

managed float,也叫dirty float,完全根据内部或外部的经济目标来决定要不要干预。

Independently Floating。实际上中央银行或多或少都会干预汇率(比如广场协议)。

根据宏观经济等式,贸易平衡与资本账户平衡是相互的。

预期本币贬值会导致资本流出;由于支出/储蓄决策和商品价格的变化比金融投资决策和资产价格的变化慢得多,因此大部分调整通常发生在金融市场内。固定汇率下中央银行会操作(利率)以抵消私人部门的流动;浮动汇率下汇率会迅速变化以打消未来进一步变化的念头。

资本流动(无论是潜在的还是实际的)是中短期汇率波动的决定性因素。货物贸易的影响在长期才能发挥出来。

资本限制

从广义上讲,资本限制是旨在限制或改变资本流动方向的任何政策。此类限制可能采取税收、价格或数量控制或彻底禁止国际资产贸易的形式。

价格控制包括对国际投资收益的特别税、对某些交易的税、强制储备要求(要求资本流入之后必须存在国内的银行一段时间,从而通过银行的准备金制度把一部分钱在一定时间内以0利率存在央行)

对资本流动的数量限制可能包括对外国债权人新的或现有的借款施加上限或要求特别授权的规则。

行政控制包括必须要获得政府机构的许可才能进行某些资产的交易。

汇率计算

升值和贬值的快捷结论:假设A对B升值了1%,那么B对A贬值了 $ 1/(1+1\%)-1 = 0.99\% $ ;绝对值上,升值大于贬值。

交叉汇率计算:

如果次级汇率是倒过来的(比如上面的 $ \frac{CAD}{USD} $ 不存在,只有 $ \frac{USD}{CAD} $ ),那就做个倒数。

如果存在这么一种情况:CAD/EUR的报价与使用(CAD/USD,USD/EUR)算出来的不一样,那么就存在套利空间,叫做triangular arbitrage(三角套利)。

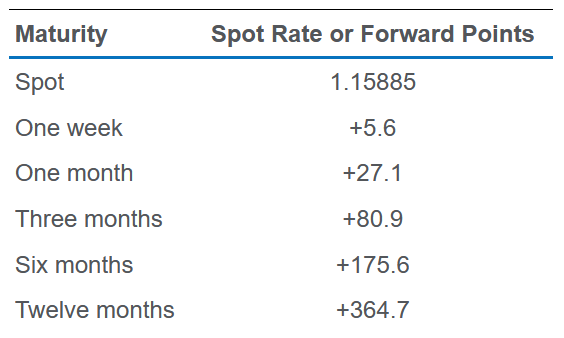

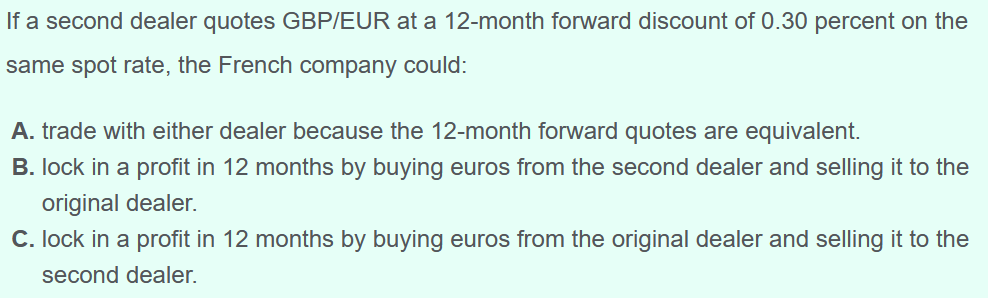

当远期汇率高于即期汇率时,点(point)为正,并且基础货币被称为以远期溢价(forward premium)进行交易;相反的情况叫做forward discount。

例如USD/EUR现价1.15885,1年远期报价1.19532,那么差值是0.03647;由于不涉及日元所以精度是4位小数,所以乘10000,one-year forward points是364.7

远期的点数通常会按照到期日来展示,这些时间点也叫做掉期点。

由于利率的不同,时间越长点数的绝对值越大。

有的时候远期点数会以现汇的百分比来展示;比如上图的three-month forward rate是:

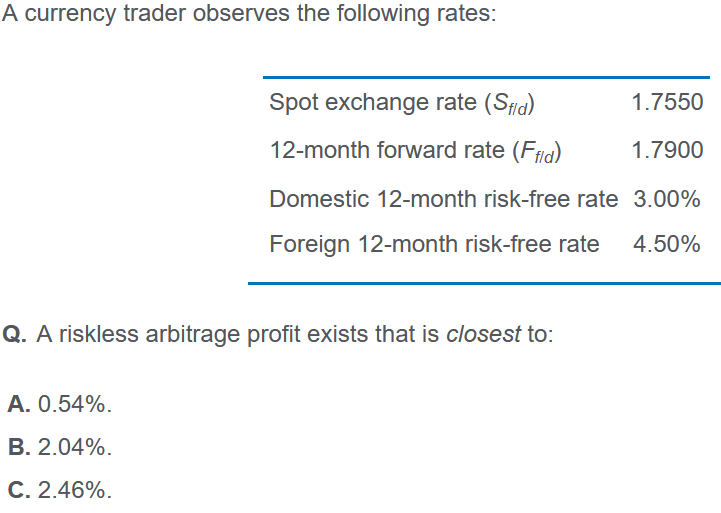

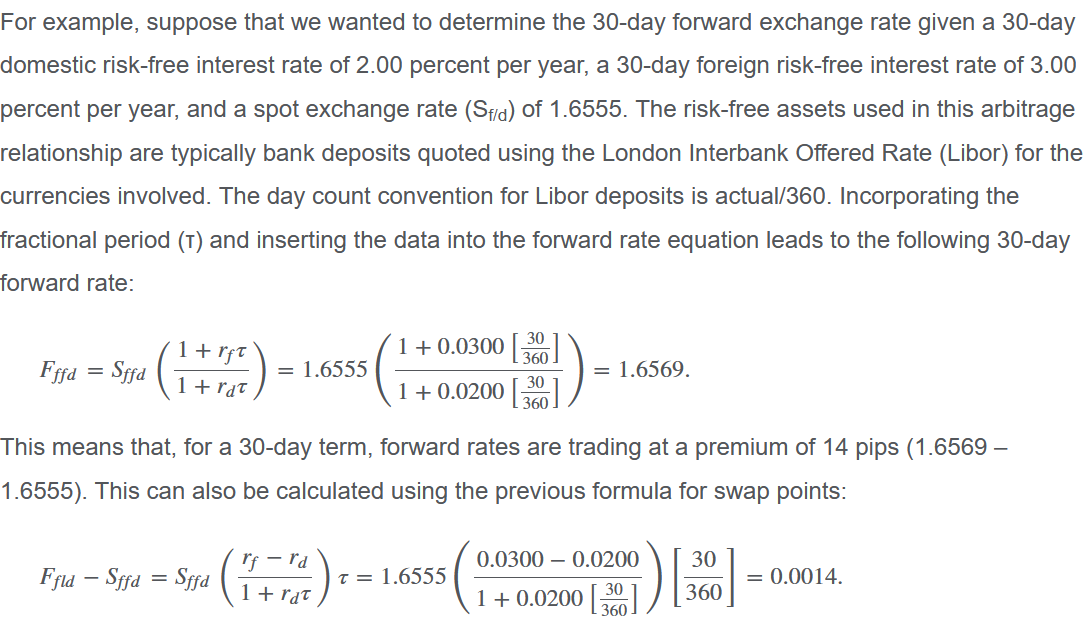

swap financing:在现汇市场上将本币换成外币,然后投资于外国无风险收益率,在远期又换回本币的行为。

因为 $ F_{f/d} $ 是远期汇率,但是转换回本币需要倒数才是。1单位的本币以现在的汇率换成外币,投资于外币的无风险资产,到期时以远期的汇率转换为本币,此时的收益率应该等于1单位本币在相同时间内投资于本币无风险资产的收益率。

根据这个公式,知道3个就可以算第4个。

利率较高(较低)的货币在远期市场上总是以折价(溢价)交易。

如果将远期汇率看成是即期汇率的百分比,那么可以得到:

即期汇率的预期变化百分比与利差成正比。

但是远期汇率并不能很好地预测真正的未来的即期汇率。

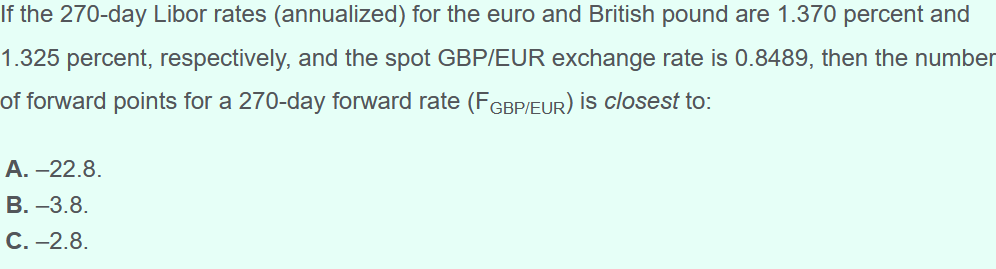

引入时间的话,就有以下公式,其中f是forward,f/d是表示法;第二条是算BP的,可以不记:

$ \tau $ 通常是比例表示的时间,比如Libor是 实际时间/360:

题目

注意此处是percent标识的外汇点差。

relative to说明CAD才是base。